逆袭!上市首日市值破千亿

冲破重重障碍,商汤集团终于在今天正式登陆港交所,成为全球人工智能领域规模最大的IPO。开盘后,商汤的股价走势也一改昨日暗盘交易的萎靡,一度涨超20%,连带人工智能相关概念A股也获益颇丰。

01

敲锣上市股价涨涨涨

12月30日,商汤集团正式在香港联合交易所挂牌上市,开盘价3.91港元/股,较发行价上涨约1.56%,盘中更是最高涨超23%。尽管午后涨幅有所收窄,但截至收盘,商汤仍涨7.27%,报4.13港元/股,总市值1375亿港元。

这一成绩令关注商汤的投资者们都感到惊喜。要知道,截至昨天暗盘交易结束时,商汤仍处于破发状态。报价显示,商汤12月29日暗盘收报3.81港元/股,较发行价下跌1.04%。暗盘交易结果不佳,叠加今年港股新股市场整体的颓势,许多市场人士对于商汤的首秀都不算看好。

公开资料显示,商汤成立于2014年,是一家长期专注于原创技术研究和创新的人工智能软件公司,已于智慧商业、智慧城市、智慧生活及智能汽车领域取得领先的市场地位,服务商业空间管理、住宅物业管理、城市管理、制造业、基础设施、交通、移动设备及应用、医疗及汽车等行业。

02

业绩增长

亏损仍在?

根据弗若斯特沙利文公司的报告,按2020年的收入计,商汤已是亚洲最大的人工智能软件公司,同时也是中国最大的计算机视觉软件提供商,市场份额达到11%。截至2021年6月30日,商汤软件平台的客户数量已超过2400家,其中包括约250家《财富》500强企业及上市公司,119个城市以及30余家汽车企业,赋能了超过4.5亿部智能手机及200多款手机应用程序,其中有5款每月活跃用户超5亿的手机应用程序。

可见,伴随AI应用场景的持续拓宽,公司所处的计算机视觉软件成长空间也备受青睐,商汤的业绩表现也十分亮眼。招股书显示,2018-2020年,公司分别实现营收18.53亿元、30.27亿元和34.46亿元,2021年上半年实现营收16.52亿元。毛利率方面,2018-2020年公司毛利率分别为56.5%、56.8%和70.6%,2021年上半年更是增至73.0%。

不过,商汤基于其高额的研发投入,商汤也没能避免该行业普遍存在的亏损压力。自2018年至2021年上半年,商汤的研发开支分别达到8.49亿元、19.16亿元、24.54亿元和17.72亿元。以今年上半年为例,相当于其研发费用率高达107.3%。相应的,2018年至2021年上半年,公司分别亏损34.33亿元、49.67亿元、121.58亿元、37.12亿元,三年半累计亏损242.7亿元。在剔除优先股的公允价值亏损等非经常性损益后,2018年、2019年、2020年及2021年上半年录得的经调整亏损淨额分别为人民币1.50亿元、11.55亿元、7.08亿元及5.78亿元。

对此,安信证券给出了相对乐观的预期。机构分析认为,2020-2025年人工智能行业的复合增长率约为25%,在此基础上,一方面行业应用场景的快速增加可能会带来更多的机会,另一方面由于商汤科技作为第一梯队公司,具备更强客户认可度,从而产生更强的业务拓展能力,有望获得高于行业的增速。综合2021年上半年公司营业收入增速为91.81%进行考虑,预计2021-2023年公司的收入增速为60.0%、60.0%、50.0%,分别对应2021-2023年营业收入为55.13亿、88.22亿、132.33亿。由于软件产品毛利率高于硬件产品,产品结构性变化将推动综合毛利率上升,预计2021-2023年毛利率分别为72%、75%、75%。

此外,随着运营效率与研发效率的提升,未来管理费用率与研发费用率将有望逐步下降,但考虑到股份支付费用的影响,预计未来这两项费用率仍将在一段时期内维持较高的水平。预计2021-2023年归属于母公司的亏损将分别为-107.36亿元、-118.95亿元、-129.34亿元。

03

上市路不易

自成立以来,商汤一直备受国内外资本青睐。2015年5月至2020年9月间,商汤集团先后进行了12轮融资,共募集资金52.25亿美元。其中还包括阿里巴巴、淡马锡、软银中国等知名投资机构,公司的上市联席保荐人为中金公司、海通国际和汇丰银行,可谓大咖云集。

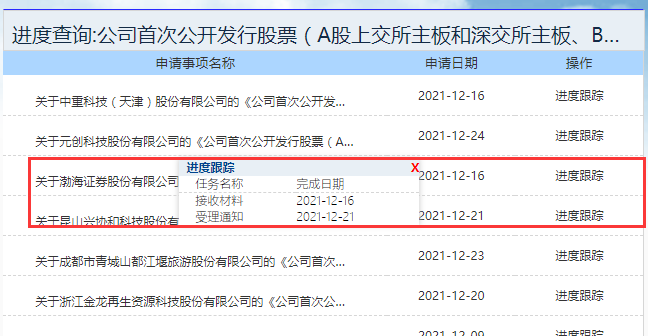

然而,商汤的IPO道路仍是一波三折。据过往报道,商汤在今年8月27日正式向港交所递交招股说明书,本计划于12月17日在港股上市。但当地时间12月10日,美国财政部将商汤集团有限公司列入“中国军工复合体企业名单”,实施投资限制。次日上午,商汤集团发布声明称,对于美国财政部这一决定与相关指控表示强烈反对。该决定与相关指控毫无根据,反映了对商汤根本性的误解,科技发展不应该受到地缘政治的影响。公司将全力保护公司和相关利益方的权益。

12月13日,商汤集团公告宣布将延迟全球发售及上市。12月20日,商汤集团即宣布重启公开招股,全球发售合计15亿股B类股份,其中90%为国际发售股份,其余10%为香港公开发售股份。指示性发售价范围为每股3.85港元至3.99港元,筹资约60亿港元,发行规模、募资金额及定价区间方面均与此前保持一致。

事实上,除了商汤集团,“AI四小龙”中的其他三家云从科技、旷视科技和依图科技的上市之路也并非坦途。此前,依图科技已撤回科创板上市申请;旷视科技申请港交所IPO失败后,转至科创板排队申请IPO,并在9月末提交注册;云从科技在今年7月20日成功过会,目前IPO状态为提交注册。

12月30日,港股恒生指数震荡收涨0.11%,恒生科技指数涨0.07%。A股的表现则更为亮眼,虚拟数字人、云游戏、NFT、元宇宙等概念集体大涨,商汤概念涨2.35%。

(文章来源:东方财富研究中心)

-

《“十四五”促进中小企业发展规划》发布 多链条护航中小企业发展 中小企业是国民经济和社会发展的生力军,是扩大就业、改善民生、促进创新创业的重要力量。因此,促进中小企业发展对推动经济高质量发展至关

《“十四五”促进中小企业发展规划》发布 多链条护航中小企业发展 中小企业是国民经济和社会发展的生力军,是扩大就业、改善民生、促进创新创业的重要力量。因此,促进中小企业发展对推动经济高质量发展至关 -

谷数科技科创板IPO恢复审核 拟募资用于研发中心建设项目等 12月28日,资本邦了解到,北京谷数科技股份有限公司(下称谷数科技)科创板IPO恢复审核。图片来源:上交所官网谷数科技是一家从事企业级存储

谷数科技科创板IPO恢复审核 拟募资用于研发中心建设项目等 12月28日,资本邦了解到,北京谷数科技股份有限公司(下称谷数科技)科创板IPO恢复审核。图片来源:上交所官网谷数科技是一家从事企业级存储 -

中装建设收关注函 需核实并说明其是否存在蹭热点炒作股价的情形 针对借楼宇智能大数据信息处理、AI可视化、元宇宙应用、智能建造系统、区块链等技术蹭热点,深圳市中装建设集团股份有限公司(下称中装建设)

中装建设收关注函 需核实并说明其是否存在蹭热点炒作股价的情形 针对借楼宇智能大数据信息处理、AI可视化、元宇宙应用、智能建造系统、区块链等技术蹭热点,深圳市中装建设集团股份有限公司(下称中装建设) -

华润双鹤拟回购股份实施股权激励 前三季度营收增7.87% 华润双鹤(600062 SH)拟回购股份,实施股权激励计划。12月28日,华润双鹤发布《2021年限制性股票激励计划(草案)》,计划向275名激励对象授予

华润双鹤拟回购股份实施股权激励 前三季度营收增7.87% 华润双鹤(600062 SH)拟回购股份,实施股权激励计划。12月28日,华润双鹤发布《2021年限制性股票激励计划(草案)》,计划向275名激励对象授予 -

公募今年新聘664位基金经理 创自2014年以来历史新高 12月29日,资本邦了解到,Choice数据显示,截至2021年12月24日,公募今年新聘了664位基金经理,同期有299位基金经理离职,净增365人,三项

公募今年新聘664位基金经理 创自2014年以来历史新高 12月29日,资本邦了解到,Choice数据显示,截至2021年12月24日,公募今年新聘了664位基金经理,同期有299位基金经理离职,净增365人,三项 -

近期农业板块走强 基金机构重点关注农业板块部分核心领域 12月28日,资本邦了解到,12月27日,农业板块中,生态农业、农药兽药、鸡肉概念、猪肉概念、农牧饲渔等细分领域多有不错的表现。具体来看,

近期农业板块走强 基金机构重点关注农业板块部分核心领域 12月28日,资本邦了解到,12月27日,农业板块中,生态农业、农药兽药、鸡肉概念、猪肉概念、农牧饲渔等细分领域多有不错的表现。具体来看,

-

逆袭!上市首日市值破千亿 冲破重重障碍,商汤集团终于在今天正式登陆港交所,成为全球人工智能领域规模最大的IPO。开盘后,商汤的股价走势也一改昨日暗盘交易的萎...

-

合资转外资独资 汇丰人寿股权变更获批 12月30日,上海银保监局网站显示,批准国民信托有限公司将所持有的汇丰人寿保险有限公司50%的股权转让给汇丰保险(亚洲)有限公司。转让后,汇丰

-

北京证监局完成2021年上市公司现场检查随机抽查工作 8家公司被抽查 北京证监局12月30日称,该局已完成2021年上市公司现场检查随机抽查工作。据介绍,截至2020年末,北京辖区上市公司共计381家,按照2%的抽取比例

-

12月30日晚间重要公告集锦 博瑞传播:漫游谷增资扩股事项意向投资方为上海幻电博瑞传播公告,公司全资子公司北京漫游谷信息技术有限公司(简称“漫游谷”)增资扩股...

-

隆鑫通用控股股东签署《重整投资协议》 山东九羊集团成重整投资人牵头方 隆鑫通用12月30日晚间公告了其控股股东隆鑫控股预重整进展情况:在重庆市第五中级人民法院的监督指导下,预重整辅助机构按照公开、公平、公正

-

深科技:目前合肥沛顿项目建设进展顺利 【深科技:目前合肥沛顿项目建设进展顺利】深科技表示,目前合肥沛顿项目建设进展顺利,一期厂房于今年6月底封顶,于10月下旬完成首线设...

-

渤海期货孙公司被证监会立案 期货操纵将无处遁形 期货合约操纵是期货市场较常见的违法违规类型,随着《期货和衍生品法》渐行渐近,该类行为将无处遁形。12月29日晚间,东北证券公告称,因控股

-

机构抄底时刻到了?440亿资金涌入这一风向标 【机构抄底时刻到了?440亿资金涌入这一风向标】作为投资风向标的ETF,资金“大进大出”备受关注。近期,宽基指数ETF迎来大幅净流入,超...

-

宁德时代:拟投资建设动力电池宜宾制造基地项目 总投资不超过240亿元 【宁德时代:拟投资建设动力电池宜宾制造基地项目总投资不超过240亿元】宁德时代公告,公司拟通过全资子公司四川时代新能源科技有限公司...

-

2021券商金股收益率年度排名出炉 明年1月份金股名单也来了! 【2021券商金股收益率年度排名出炉明年1月份金股名单也来了!】据统计,截至12月30日,开源证券金股组合以78 57%的累计收益率领先,信达证券、

-

岁末年初 机构重新注意白酒股 重要大会助力白酒获得“聚光灯” 8股上涨空间逾20% 机构近一周重点关注化工、电子、医药生物、食品饮料四大行业。山西汾酒获机构热捧8股上涨空间逾20%年底是消费旺季,机构重拾白酒关注度。继上

-

碳中和板块迎来重磅消息 北上资金已经提前埋伏(附股) 中央企业双碳中工作指导意见出炉,到2025年可再生能源发电装机比重达到50%以上。今日三大指数集体收涨,沪指重回3600点。元宇宙概念股掀涨停潮

-

张信哲翻车?代言赌博平台被实名举报!紧急回应 “情歌王子”张信哲也翻车了?近日,张信哲被举报代言赌博平台引发热议。刚刚,张信哲发表声明回应了。张信哲代言赌博网站遭举报有网友...

-

大腿已拍肿:8倍妖股启动当天留下线索 最香跨年大肉都没料到是TA! 昨天一巴掌,今天发颗糖,这就是这两天沪深两市的真实反映。不过,牛眼君已经不在乎了,这并不是因为我已经空仓了,而是有另外一个超级...

-

北交所点燃“跨年行情”:一天3个“特大号”涨停 这家原料药企业两天涨近70%“站上C位” 时值年末,记者注意到,近期,一些机构发布策略观点认为,A股将出现“跨年行情”。不过令人有点“意外”的是,站在这轮跨年行情“C位”...

-

三连板星湖科技:目前没有生产与卡龙酸酐、利托那韦等相关的中间体产品 【三连板星湖科技:目前没有生产与卡龙酸酐、利托那韦等相关的中间体产品】星湖科技发布股价异动公告,公司主要从事食品添加剂、化学原...

-

新劲刚:全资子公司宽普科技的功率放大器 滤波器等技术可以应用于民用5G领域 每经AI快讯,有投资者在投资者互动平台提问:请问公司的微波技术能应用于5G通信领域吗?谢谢!新劲刚(300629 SZ)12月30日在投资者互动平台表示

-

奥拓电子:公司裸眼3D技术目前未应用到手机或平板上面 每经AI快讯,有投资者在投资者互动平台提问:请问董秘,贵公司裸眼3D技术,能不能应用到手机或者平板上面。奥拓电子(002587 SZ)12月30日在投资

-

金鹰重工:与实控人国铁集团签订合计1.35亿元销售合同 【金鹰重工:与实控人国铁集团签订合计1 35亿元销售合同】金鹰重工(301048)12月30日晚间公告,近日,公司与公司实际控制人国铁集团签署三项重

-

新华医疗拟定增募资不超12.84亿元 控股股东拟参与认购 新华医疗公告,公司拟非公开发行股票,募资不超128,356 43万元,在扣除发行费用后计划用于基于柔性加工生产线的智能制造及配套项目、高端精密

-

元利科技拟30亿元投建受阻胺类光稳定剂、二元醇等项目 元利科技公告,公司通过全资子公司重庆元利与山东昌邑经济开发区签署项目投资协议,计划在昌邑下营化工产业园投资建设受阻胺类光稳定剂...

-

每日七张图纵览A股:跨年行情向“春季躁动”演变!年末应回避这些方向 【每日七张图纵览A股:跨年行情向“春季躁动”演变!年末应回避这些方向】万和证券表示,虎年春节相对较早,进入2022年后,预计会有一轮...

-

48秒速览历年杠杆资金十大重仓股! 【48秒速览历年杠杆资金十大重仓股!】截至2021年12月29日,中国平安获融资余额达241 10亿元。除中国平安,2021年杠杆资金十大重仓股依次有:

-

兴业银行可转债发行结果:网上投资者弃购3.62亿元 【兴业银行可转债发行结果:网上投资者弃购3 62亿元】兴业银行披露可转债发行结果,网上投资者弃购3 62亿元,网下机构投资者弃购2767 8万元。

-

龙虎榜:3.12亿抢筹紫光国微 外资净买1股 机构净买17股 12月30日,三大指数冲高回落,截止收盘,沪指涨0 62%,报收3619点;深成指涨0 97%,报收14796点;创业板指涨1 25%,报收3322点。盘面上,传媒

-

陇神戎发:股票交易严重异常波动 停牌核查 【陇神戎发:股票交易严重异常波动停牌核查】陇神戎发公告,近期公司股价严重异常波动,股票自12月31日开市起停牌,自披露核查公告后复牌。(

-

700亿巨头同花顺又出事!监管出手 12月28日晚间,同花顺发布公告称,经浙江证监局核查,子公司浙江同花顺云软件有限公司因五方面违规行为,收到《行政监管措施决定书》。12月29

-

速看!2022年这些新规将影响你我生活!关乎孩子、房子、钱袋子 新的一年即将到来,从2022年1月开始,将有一大批新规正式实施。依法带娃、“天价药”降价、法拍房全面限购、“新三包”施行……与你我的...

-

央行邹澜:房企间项目并购是化解风险、实现行业出清最有效的市场化手段 【央行金融市场司司长邹澜:房企间项目并购是化解风险、实现行业出清最有效的市场化手段】央行金融市场司司长邹澜周四表示,房地产企业...

-

央行孙国峰:央行已发放第一批碳减排支持工具资金855亿元 【央行货币政策司司长孙国峰:央行已发放第一批碳减排支持工具资金855亿元】央行货币政策司司长孙国峰周四表示,今年央行并行推出两个新...

热门资讯

-

渤海证券拟在上交所主板上市 年内排队待上市券商已增至5家 12月29日,资本邦了解到,中国证监...

渤海证券拟在上交所主板上市 年内排队待上市券商已增至5家 12月29日,资本邦了解到,中国证监... -

唯品会公布2021年第四季度的最新业绩展望 12月28日,资本邦了解到,12月27日...

唯品会公布2021年第四季度的最新业绩展望 12月28日,资本邦了解到,12月27日... -

公私募机构股票仓位同步回升 一线私募机构对A股后市维持积极研判 12月28日,资本邦了解到,近期A股...

公私募机构股票仓位同步回升 一线私募机构对A股后市维持积极研判 12月28日,资本邦了解到,近期A股... -

数字人发布关于接待机构投资者调研情况的公告 12月27日,资本邦了解到,北交所上...

数字人发布关于接待机构投资者调研情况的公告 12月27日,资本邦了解到,北交所上...

文章排行

图赏

-

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转...

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转... -

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%...

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%... -

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期...

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期... -

4月1日起 北京市燃油车不得占用充电专用泊位 充电站必须配专人巡检 今日,记者从北京市市场监管局网站...

4月1日起 北京市燃油车不得占用充电专用泊位 充电站必须配专人巡检 今日,记者从北京市市场监管局网站...