嵘泰股份:拟发行可转债不超过约6.51亿元

来源:每日经济新闻 时间:2021-12-23 18:00:40

嵘泰股份(SH 605133,收盘价:29.99元)12月23日晚间发布公告称,本次发行证券的种类为可转换为公司A股股票的可转换公司债券。该可转债及未来转换的公司A股股票将在上海证券交易所上市;本次拟发行可转债总额不超过人民币约6.51亿元(含约6.51亿元);本次发行的可转债期限为自发行之日起不超过6年;本次发行的可转债向股权登记日收市后登记在册的公司原股东优先配售,原股东优先配售后余额部分采用网下对机构投资者配售和网上向社会公众投资者通过上交所交易系统发售的方式进行,余额由承销商包销。具体发行方式提请公司股东大会授权公司董事会或董事会授权人士与保荐机构(主承销商)在发行前协商确定。本次可转债的发行对象为持有中国证券登记结算有限责任公司上海分公司证券账户的自然人、法人、证券投资基金、符合法律规定的其他投资者等;募集资金扣除发行费用后,用于以下项目的投资:年产110万件新能源汽车铝合金零部件项目,预计需投入金额3.8亿元;墨西哥汽车精密铝合金铸件二期扩产项目,预计需投入金额约2.71亿元。

2020年年报显示,嵘泰股份的主营业务为铝压铸行业,占营收比例为:98.29%。

(文章来源:每日经济新闻)

-

三未信安“赴考”科创板上市 拟募资4.03亿元 12月21日,资本邦了解到,三未信安科技股份有限公司(下称三未信安)谋求科创板IPO获受理,本次拟募资4 03亿元。图片来源:上交所官网三未信

三未信安“赴考”科创板上市 拟募资4.03亿元 12月21日,资本邦了解到,三未信安科技股份有限公司(下称三未信安)谋求科创板IPO获受理,本次拟募资4 03亿元。图片来源:上交所官网三未信 -

瀚信资产、亿舟资产均存在“五宗罪” 暂停私募基金备案3个月 12月22日,资本邦了解到,近日,中国基金业协会发布多则《纪律处分决定书》,2家知名私募机构瀚信资产、亿舟资产因多项违规行为受到处罚。

瀚信资产、亿舟资产均存在“五宗罪” 暂停私募基金备案3个月 12月22日,资本邦了解到,近日,中国基金业协会发布多则《纪律处分决定书》,2家知名私募机构瀚信资产、亿舟资产因多项违规行为受到处罚。 -

今年以来已有1887只新基金成立 新基金发行规模已达2.90万亿元 12月21日,资本邦了解到,据Choice数据显示,以基金成立日为统计口径,截至2021年12月20日,今年以来已有1887只新基金成立,超过2020年全年

今年以来已有1887只新基金成立 新基金发行规模已达2.90万亿元 12月21日,资本邦了解到,据Choice数据显示,以基金成立日为统计口径,截至2021年12月20日,今年以来已有1887只新基金成立,超过2020年全年 -

仙鹤股份三个扩建项目投资300亿 扩产10倍产能消化存风险 国内特种纸龙头仙鹤股份(603733 SH)又抛出重磅投资大单。12月17日晚间,仙鹤股份发布公告,拟投资约80亿元在山东莱州市建设高性能纸基新材

仙鹤股份三个扩建项目投资300亿 扩产10倍产能消化存风险 国内特种纸龙头仙鹤股份(603733 SH)又抛出重磅投资大单。12月17日晚间,仙鹤股份发布公告,拟投资约80亿元在山东莱州市建设高性能纸基新材 -

“固收+”基金呈现分化趋势 密集发行的同时也在不断的清退中 12月20日,资本邦了解到,2021年以来,固收+基金(统计偏债混合和二级债基)呈现分化趋势,一边是固收+新基金发行火热,一边是部分固收+基金

“固收+”基金呈现分化趋势 密集发行的同时也在不断的清退中 12月20日,资本邦了解到,2021年以来,固收+基金(统计偏债混合和二级债基)呈现分化趋势,一边是固收+新基金发行火热,一边是部分固收+基金 -

三季度采矿业产能利用率比上年同期上升2.1个百分点 据国家统计局官网消息,三季度,全国工业产能利用率为77 1%,比上年同期上升0 4个百分点。分三大门类看,三季度,采矿业产能利用率为76 0%

三季度采矿业产能利用率比上年同期上升2.1个百分点 据国家统计局官网消息,三季度,全国工业产能利用率为77 1%,比上年同期上升0 4个百分点。分三大门类看,三季度,采矿业产能利用率为76 0%

-

嵘泰股份:拟发行可转债不超过约6.51亿元 嵘泰股份(SH605133,收盘价:29 99元)12月23日晚间发布公告称,本次发行证券的种类为可转换为公司A股股票的可转换公司债券。

-

监管部门拟对证券期货业网络信息系统安全保护实行分级 【监管部门拟对证券期货业网络信息系统安全保护实行分级】记者获悉,证监会科技局近期组织行业机构起草了《证券期货业网络安全等级保护...

-

福立旺股东拟减持公司不超3%股份 福立旺公告,持股5 7687%的股东零分母计划自本公告披露之日起15个交易日后的6个月内,通过集中竞价交易方式拟减持股份数量不超过5,200,500股,

-

投资者懵了!马斯克前脚刚说卖够了 后脚又出售93万股特斯拉 【投资者懵了!马斯克前脚刚说卖够了后脚又出售93万股特斯拉】特斯拉CEO埃隆马斯克(ElonMusk)周三又卖出了价值逾9亿美元的特斯拉股票。而就在

-

派息式减持京东 腾讯这步棋很妙! 持有京东股份近8年后,大股东腾讯不再留恋这个位置。12月23日,腾讯控股宣布,以实物分派京东集团股份的方式,宣派中期股息。而派发的比...

-

中央网信办部署开展“清朗·打击流量造假、黑公关、网络水军”专项行动 【中央网信办部署开展“清朗& 183;打击流量造假、黑公关、网络水军”专项行动】12月22日,中央网信办召开全国网信系统视频会议,部署开...

-

十余股涨停!汽车零部件板块大爆发 机构推荐这几项核心子赛道 【十余股涨停!汽车零部件板块大爆发机构推荐这几项核心子赛道】今日(12月23日),汽车零部件板块大幅走强,个股掀起涨停潮,截至收盘,卡倍亿2

-

美国前十大富豪家族:除了沃尔玛的沃顿家族 你还知道多少? 【美国前十大富豪家族:除了沃尔玛的沃顿家族你还知道多少?】沃尔顿家族继续蝉联《福布斯》美国富豪家族排行帮第一名。相比起其他家族...

-

基金是成立时价格最低吗?不一定 基金价格和基金净值有关 在如今,很多考虑买入新基金的投资者都认为,基金成立时的价格最低,日后赚钱的概率比较高,所以都热衷于关注新基金的动态,那么基金是成立

基金是成立时价格最低吗?不一定 基金价格和基金净值有关 在如今,很多考虑买入新基金的投资者都认为,基金成立时的价格最低,日后赚钱的概率比较高,所以都热衷于关注新基金的动态,那么基金是成立 -

知网下调硕博士学位论文下载价格 分别下降了50%和62% 对于很多大学生、博士生和研究生来说,写论文是必不可少的,所以这论文下载的网站值得了解。知网是很多人都在使用的网站了,近日有消息称,

知网下调硕博士学位论文下载价格 分别下降了50%和62% 对于很多大学生、博士生和研究生来说,写论文是必不可少的,所以这论文下载的网站值得了解。知网是很多人都在使用的网站了,近日有消息称, -

盛新锂能做什么的 盛新锂能公司的简介是怎么样的? 不同公司的发展情况都很受关注,一直以来有色金属行业都是一个比较热门的投资话题,锂电池概念,热度很高,那么盛新锂能你了解吗?盛新锂能

盛新锂能做什么的 盛新锂能公司的简介是怎么样的? 不同公司的发展情况都很受关注,一直以来有色金属行业都是一个比较热门的投资话题,锂电池概念,热度很高,那么盛新锂能你了解吗?盛新锂能 -

深圳外贸持续向好连续第13个月正增长 消费电子占优 据深圳海关最新统计,今年前11个月,深圳市进出口3 16万亿元,同比(下同)增长15 1%,前11个月外贸已超过2020全年3 05万亿的规模。其中,出

深圳外贸持续向好连续第13个月正增长 消费电子占优 据深圳海关最新统计,今年前11个月,深圳市进出口3 16万亿元,同比(下同)增长15 1%,前11个月外贸已超过2020全年3 05万亿的规模。其中,出 -

超声电子:截至2021年6月末 公司累计获得专利授权431项 其中发明专利授权114项 每经AI快讯,有投资者在投资者互动平台提问:请问公司在本行业有什么技术优势?超声电子(000823 SZ)12月23日在投资者互动平台表示,截至2021年

-

罗 牛 山:公司生猪销售价格随市场变化而变动 也受销售结构和销售体重影响 每经AI快讯,有投资者在投资者互动平台提问:董秘您好:请问公司的生猪销售价格是如何形成的?是通过竞标、洽谈,还是什么其它的方式?...

-

上海医药:子公司药品替米沙坦片通过仿制药一致性评价 e公司讯,上海医药(601607)12月23日晚间公告,公司控股子公司山东信谊的替米沙坦片通过仿制药质量和疗效一致性评价,该药品主要用于原发性高血

-

佩蒂股份可转债中签号出炉 共13.4万个 【佩蒂股份可转债中签号出炉共13 4万个】佩蒂股份(300673)12月23日晚间披露可转换公司债券网上中签结果,中签号码共有134287个,每个中签号码

-

浦东建设:子公司中标多项重大工程项目 总金额18.48亿元 浦东建设12月23日晚间公告,近日,公司子公司上海市浦东新区建设(集团)有限公司、上海浦东路桥(集团)有限公司中标多项重大工程项目,中标金额

-

华为发布腕部心电血压记录仪HUAWEI WATCH D 售价2988元 【华为发布腕部心电血压记录仪HUAWEIWATCHD售价2988元】12月23日消息,在今天下午举行的华为冬季旗舰新品发布会上,华为正式发布腕部心电血压

-

世茂股份就《关于向关联方转让资产相关事项的问询函》作出回复 12月22日,资本邦了解到,12月21日晚间,世茂股份(600823 SH)就上交所《关于向关联方转让资产相关事项的问询函》作出回复,出售物业业务不

世茂股份就《关于向关联方转让资产相关事项的问询函》作出回复 12月22日,资本邦了解到,12月21日晚间,世茂股份(600823 SH)就上交所《关于向关联方转让资产相关事项的问询函》作出回复,出售物业业务不 -

大全新能源子公司与包头市就金属硅和有机硅等项目达成合作 12月22日,资本邦了解到,12月21日,美股上市公司大全新能源(DQ US)宣布,其子公司新疆大全与中国内蒙古自治区包头市就未来多晶硅、金属硅

大全新能源子公司与包头市就金属硅和有机硅等项目达成合作 12月22日,资本邦了解到,12月21日,美股上市公司大全新能源(DQ US)宣布,其子公司新疆大全与中国内蒙古自治区包头市就未来多晶硅、金属硅 -

又一家“迷你”IPO来了!清越科技科创板IPO获上交所受理 12月21日,资本邦了解到,苏州清越光电科技股份有限公司(下称清越科技)科创板IPO获上交所受理,本次拟募资4亿元,可谓又一家迷你IPO。图片

又一家“迷你”IPO来了!清越科技科创板IPO获上交所受理 12月21日,资本邦了解到,苏州清越光电科技股份有限公司(下称清越科技)科创板IPO获上交所受理,本次拟募资4亿元,可谓又一家迷你IPO。图片 -

大数据基础软件开发商星环科技科创板IPO获上交所问询 12月21日,资本邦了解到,星环信息科技(上海)股份有限公司(下称星环科技)科创板IPO进入已问询状态。图片来源:上交所官网公司是一家企业级

大数据基础软件开发商星环科技科创板IPO获上交所问询 12月21日,资本邦了解到,星环信息科技(上海)股份有限公司(下称星环科技)科创板IPO进入已问询状态。图片来源:上交所官网公司是一家企业级 -

三未信安“赴考”科创板上市 拟募资4.03亿元 12月21日,资本邦了解到,三未信安科技股份有限公司(下称三未信安)谋求科创板IPO获受理,本次拟募资4 03亿元。图片来源:上交所官网三未信

三未信安“赴考”科创板上市 拟募资4.03亿元 12月21日,资本邦了解到,三未信安科技股份有限公司(下称三未信安)谋求科创板IPO获受理,本次拟募资4 03亿元。图片来源:上交所官网三未信 -

中富通手握龙头客户难挡净利下滑 实控人接连减持套现 陈融洁思变,大规模减持中富通(300560 SZ)。12月19日晚间,中富通发布公告称,公司控股股东、实际控制人陈融洁拟将所持公司10%股份转让给自

中富通手握龙头客户难挡净利下滑 实控人接连减持套现 陈融洁思变,大规模减持中富通(300560 SZ)。12月19日晚间,中富通发布公告称,公司控股股东、实际控制人陈融洁拟将所持公司10%股份转让给自 -

美盛文化月内股价蹊跷翻倍遭追问 独董一反常态硬扛大股东占资 负面缠身的美盛文化(002699 SZ)股价异常大涨,引发广泛质疑。二级市场上,今年12月7日起,美盛文化股价不断飙涨,到12月20日,10个交易日,

美盛文化月内股价蹊跷翻倍遭追问 独董一反常态硬扛大股东占资 负面缠身的美盛文化(002699 SZ)股价异常大涨,引发广泛质疑。二级市场上,今年12月7日起,美盛文化股价不断飙涨,到12月20日,10个交易日, -

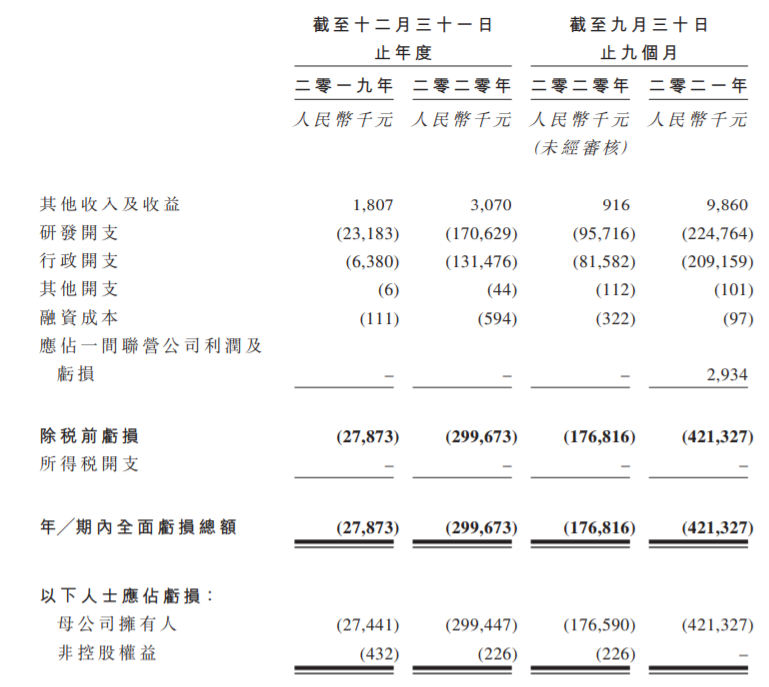

二次递表港交所 宁波健世科技递表拟在香港主板上市 12月22日,资本邦了解到,宁波健世科技递表拟在香港主板上市,这是继其6月21日招股书失效后的第二次递表。招股书显示,公司是一家立足中国

二次递表港交所 宁波健世科技递表拟在香港主板上市 12月22日,资本邦了解到,宁波健世科技递表拟在香港主板上市,这是继其6月21日招股书失效后的第二次递表。招股书显示,公司是一家立足中国 -

海螺水泥认购西部建设2.51亿股 认购总金额为17.6亿元 12月22日,资本邦了解到,港股公司海螺水泥(00914 HK)发公告称,公司拟以自有资金17 6亿元(人民币,下同)参与认购西部建设(002302 SZ)非公

海螺水泥认购西部建设2.51亿股 认购总金额为17.6亿元 12月22日,资本邦了解到,港股公司海螺水泥(00914 HK)发公告称,公司拟以自有资金17 6亿元(人民币,下同)参与认购西部建设(002302 SZ)非公 -

基金年度业绩冠军争夺战进入最后阶段 多只绩优基限制大额申购 12月22日,资本邦了解到,截至今日,完整的市场交易日仅剩7个交易日,基金年度业绩冠军争夺战进入最后阶段。Choice数据显示,截至2021年12

基金年度业绩冠军争夺战进入最后阶段 多只绩优基限制大额申购 12月22日,资本邦了解到,截至今日,完整的市场交易日仅剩7个交易日,基金年度业绩冠军争夺战进入最后阶段。Choice数据显示,截至2021年12 -

北交所注册制第一股来了 威博液压本周三启动申购 北交所注册第一股威博液压本周三启动申购。公司采用直接定价的方式,发行价为9 68元 股,拟发行847 8261万股,预计募集资金8206 96万元,发

北交所注册制第一股来了 威博液压本周三启动申购 北交所注册第一股威博液压本周三启动申购。公司采用直接定价的方式,发行价为9 68元 股,拟发行847 8261万股,预计募集资金8206 96万元,发 -

香港交易所发布2021年度回顾报告 成交额创新高 12月21日,香港交易所发布2021年度回顾报告。港交所表示,2021年港交所成交额及前三季度业绩均创历年新高。港交所现货股票市场的日均成交金

香港交易所发布2021年度回顾报告 成交额创新高 12月21日,香港交易所发布2021年度回顾报告。港交所表示,2021年港交所成交额及前三季度业绩均创历年新高。港交所现货股票市场的日均成交金

热门资讯

-

三未信安“赴考”科创板上市 拟募资4.03亿元 12月21日,资本邦了解到,三未信安...

三未信安“赴考”科创板上市 拟募资4.03亿元 12月21日,资本邦了解到,三未信安... -

瀚信资产、亿舟资产均存在“五宗罪” 暂停私募基金备案3个月 12月22日,资本邦了解到,近日,中...

瀚信资产、亿舟资产均存在“五宗罪” 暂停私募基金备案3个月 12月22日,资本邦了解到,近日,中... -

今年以来已有1887只新基金成立 新基金发行规模已达2.90万亿元 12月21日,资本邦了解到,据Choice...

今年以来已有1887只新基金成立 新基金发行规模已达2.90万亿元 12月21日,资本邦了解到,据Choice... -

仙鹤股份三个扩建项目投资300亿 扩产10倍产能消化存风险 国内特种纸龙头仙鹤股份(603733 S...

仙鹤股份三个扩建项目投资300亿 扩产10倍产能消化存风险 国内特种纸龙头仙鹤股份(603733 S...

文章排行

图赏

-

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转...

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转... -

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%...

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%... -

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期...

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期... -

4月1日起 北京市燃油车不得占用充电专用泊位 充电站必须配专人巡检 今日,记者从北京市市场监管局网站...

4月1日起 北京市燃油车不得占用充电专用泊位 充电站必须配专人巡检 今日,记者从北京市市场监管局网站...