福耀玻璃发行10亿超短期融资券用以偿还到期债务 发债成本降至2.27%

3月5日,福耀玻璃(600660.SH)公告称,其2022年第二期超短期融资券(以下简称:“22福耀玻璃SCP002”)发行完毕。与此同时,福耀玻璃2022年度第三期超短期融资券(以下简称:“22福耀玻璃SCP003”),也正在发行中。

其中,“22福耀玻璃SCP002”发行总额为人民币3亿元,期限为176天,发行利率为2.27%(年利率),起息日为2022年3月3日。“22福耀玻璃SCP003”拟发行规模为2.93亿元,期限是179天,利率区间为2.00~2.25%,发行日为3月4日。

据发行文书,3亿规模的“22福耀玻璃SCP002”主要用以偿还到期的“21福耀玻璃SCP006”、“22福耀玻璃SCP003”用以偿还福耀玻璃向花旗银行广州分行的借款。

稍早前的2022年2月17日,福耀玻璃完成了2022年第一期超短期融资券的发行,发行规模为4亿元,票面利率2.47%,也是用以偿还到期债券“21福耀玻璃SCP005”。

今年三期新债券发行,全部覆盖了到期债务。去年6月,福耀玻璃就将2022年发行债券事宜提上日程。据公告,2021年6月17日,福耀玻璃2020年度股东大会审议通过了《关于公司发行超短期融资券的议案》,同意公司向中国银行间市场交易商协会申请注册发行金额不超过人民币20亿元(含人民币20亿元)的超短期融资券。

随后的2021年12月20日,交易商协会发出《接受注册通知书》文件,接受福耀玻璃20亿超短期融资券的注册申请,注册额度自通知书落款之日起2年内有效。

上述三期债券发行额接近这20亿额度的一半。

“22福耀玻璃SCP002”将于2022年3月8日上市,“22福耀玻璃SCP003”于3月4日开启了申购。

公开信息显示,福耀玻璃是国内规模最大、世界排名领先的汽车玻璃供应商。1993年在上交所挂牌上市,2015年又在香港联交所主板上市。

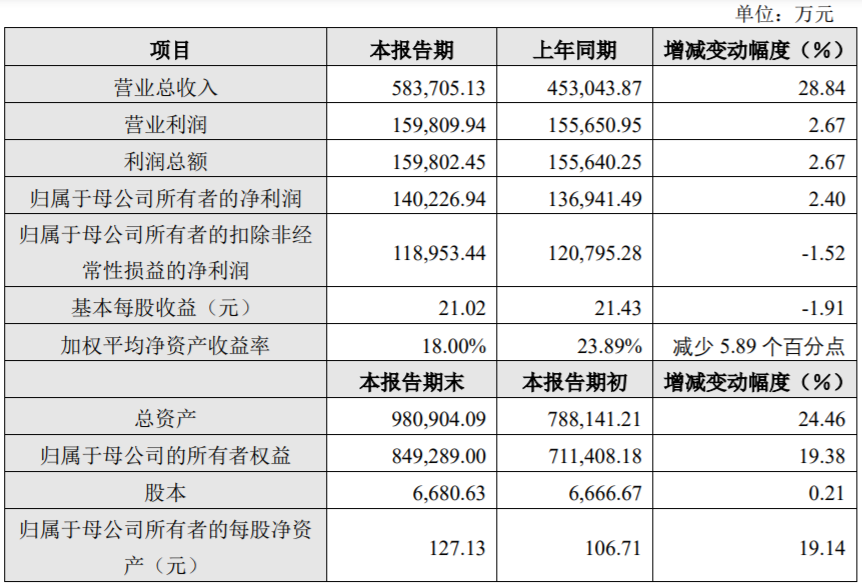

福耀玻璃财务政策稳健,截至三季度末,福耀玻璃总资产为448.40亿元,净资产为258.13亿元,总负债为190.28亿元,资产负债率为42.43%,财务杠杆处于较低水平。

2021年三季度,公司实现营业总收入171.53亿元,同比增长24.51%,实现净利润25.93亿元,同比增长50.63%。

作为 A+H 股上市公司,福耀玻璃拥有畅通的直接融资渠道,2021年福耀玻璃成功完成 H 股配售,配售所得款净额约为 43.12 亿港元。

同时,福耀玻璃备用授信充足,据Wind数据显示,截至 2021年9月末,福耀玻璃银行授信总额为363.78亿元,其中未使用授信余额为250.58亿元。 授信银行包括光大银行、国家开发银行、花旗银行、汇丰银行、摩根大通银行、苏州银行、三井住友银行等国内外银行。

债市间接融资方面,福耀玻璃自2009年起开始发行债券,其中2020年发行规模最大,发行30亿元,2021年发行18亿元。

此外,其加权发债成本自2018年起持续下降,2018年为3.8%,2022年降为2.32%。

截至目前,除了上述3只超短期融资券,福耀玻璃存续债券还有2只,合计余额12亿元,其中6亿规模的“20福耀MTN001”将于1年内到期。

自2015年5月至今,福耀玻璃作为外部评级一直保持在AAA水平,有业内人士对界面新闻记者表示,福耀玻璃发债成本的不断下降,与其良好的盈利能力和重足现金流,以及稳健的财政政策密不可分,其良好的资信水平确保其成为债券投资人心目中的优良标的。

(文章来源:界面新闻)

-

分红逾540亿元!今年以来已有740只基金派发红包 3月3日,资本邦了解到,数据显示,截至3月2日,今年以来已有740只基金(份额分开计算,下同)派发红包,合计分红逾540亿元。从实施分红的基金

分红逾540亿元!今年以来已有740只基金派发红包 3月3日,资本邦了解到,数据显示,截至3月2日,今年以来已有740只基金(份额分开计算,下同)派发红包,合计分红逾540亿元。从实施分红的基金 -

保险系PE基金备案超百只 超20%的基金已清算 3月2日,资本邦了解到,据不完全统计,截至2022年1月底,保险系私募基金管理人已18家,有4家保险集团旗下已设立2家管理人,保险系PE基金已

保险系PE基金备案超百只 超20%的基金已清算 3月2日,资本邦了解到,据不完全统计,截至2022年1月底,保险系私募基金管理人已18家,有4家保险集团旗下已设立2家管理人,保险系PE基金已 -

河南省将加快建设绿色食品业强省 形成强大品牌资产 2月26日上午,记者从河南省食品工业协会第五次会员代表大会上了解到,河南省将通过六大升级行动加快建设绿色食品业强省。近年来,河南省持

河南省将加快建设绿色食品业强省 形成强大品牌资产 2月26日上午,记者从河南省食品工业协会第五次会员代表大会上了解到,河南省将通过六大升级行动加快建设绿色食品业强省。近年来,河南省持 -

2022年以来已有44名基金经理离职 涉及35家公司 3月1日,资本邦了解到,数据显示,自年初至2月22日,2022年以来已有44名基金经理因个人原因离任,涉及35家基金公司,其中不乏知名基金经理

2022年以来已有44名基金经理离职 涉及35家公司 3月1日,资本邦了解到,数据显示,自年初至2月22日,2022年以来已有44名基金经理因个人原因离任,涉及35家基金公司,其中不乏知名基金经理 -

“兴全三剑客”再聚首 顶流基金经理“公奔私”到底香不香 近日,又一公募大佬离职后的去向曝光。董承非正式加盟睿郡资产,其基金从业资格证书已于2月14日从兴证全球基金变更到上海睿郡资产管理有限

“兴全三剑客”再聚首 顶流基金经理“公奔私”到底香不香 近日,又一公募大佬离职后的去向曝光。董承非正式加盟睿郡资产,其基金从业资格证书已于2月14日从兴证全球基金变更到上海睿郡资产管理有限 -

股价暴跌600元!“扫地茅”石头科技发布2021年业绩快报 2月25日,石头科技开盘股价暴跌盘中股价一度跌破600元大关!2月24日晚间,被称为扫地茅的科创板公司石头科技(688169 SH)发布2021年业绩快报

股价暴跌600元!“扫地茅”石头科技发布2021年业绩快报 2月25日,石头科技开盘股价暴跌盘中股价一度跌破600元大关!2月24日晚间,被称为扫地茅的科创板公司石头科技(688169 SH)发布2021年业绩快报

-

福耀玻璃发行10亿超短期融资券用以偿还到期债务 发债成本降至2.27% 【福耀玻璃发行10亿超短期融资券用以偿还到期债务发债成本降至2 27%】3月5日,福耀玻璃(600660 SH)公告称,其2022年第二期超短期融资券(以下简

-

国家粮油信息中心分析师:国际局势复杂多变 谨防玉米价格波动风险 【国家粮油信息中心:国际局势复杂多变谨防玉米价格波动风险】国家粮油信息中心玉米分析师刘石磊近日表示,后期来看,国内玉米价格预计...

-

边风炜:投资出现预期差时怎么办 市场走势不达预期,这是投资的常态,此时尊重市场就换股,这是趋势投资;此时审视自我细心验证,等待花开则是价值投资……当投资出现预...

-

全国政协委员、苏宁环球董事长张桂平:提升法治化水平 加强知识产权保护 创新是社会经济发展的原生动力,而打造创新型社会离不开对知识产权的保护。全国政协委员、苏宁环球董事长张桂平建议,进一步提升法治化...

-

期货交易不可怕 杠杆与赌徒心态结合后的心态才是恐怖的! 期货圈令人悲伤的新闻不少,而股票投资圈似乎较少见这样的新闻,这难道是因为期货的风险比股票更大吗?背后的原因到底是什么呢?

-

全国人大代表、卓尔控股董事长阎志:举办国家级“汉交会” 培育国际消费中心城市 “内联九州,外通全球。武汉,自古就有‘货经汉口活’的商业传统,近代也被誉为‘东方芝加哥’,在加快构建新发展格局过程中,武汉完全...

-

民航局原副局长李健:发展通用航空有利于满足新兴消费需求 【民航局原副局长李健:发展通用航空有利于满足新兴消费需求】2022年全国两会召开之际,全国政协委员、中国民用航空局原副局长李健表示,通用

-

边风炜:投资出现预期差时怎么办 市场走势不达预期,这是投资的常态,此时尊重市场就换股,这是趋势投资;此时审视自我细心验证,等待花开则是价值投资……当投资出现预...

-

全国首个航空助农平台与特色农品推介中心启动 助力乡村振兴 记者27日获悉,全国首个航空助农平台与特色农品推介中心在京启动。业内称,此平台的搭建是着眼国家重大战略需要,深入推动农业与航空运...

-

全国人大代表、中国移动董事长杨杰:建议将算力网络上升为国家战略 “当前,我国在算力网络领域已取得一定的先发优势,但由概念提出走向落地成熟,仍存在创新研发基础薄弱、产业现代化水平低、算力需求尚...

-

伊利金领冠首批通过“新国标” 领航中国奶粉行业高品质发展 近日,符合奶粉新国标的首批婴幼儿配方奶粉产品已公布。伊利金领冠旗下倍冠奶粉率先完成升级,成为中国首批符合奶粉新国标的婴幼儿配方...

-

东吴证券:电动化趋势明确 国内锂电龙头崛起 2021年全球电动车销量同比翻番以上增长,2022年为新车型大年,我们预计突破1000万辆大关。根据中汽协数据,2021年国内电动车销352 1万辆,电动

-

全国政协委员奚国华:优化申购模式创新交易机制 加快推出北交所指数基金 两会期间,全国政协委员、中信集团副董事长兼总经理奚国华表示,办好北京证券交易所是当前资本市场改革发展的重要任务,应从优化申购模...

-

两会日程丨3月6日:审议和讨论政府工作报告 人代会审查计划报告和预算报告 十三届全国人大五次会议各代表团6日全天举行代表小组会议。上午审议政府工作报告,下午审查计划报告和草案、预算报告和草案。全国政协十...

-

北向资金大比例加仓名单来了!新能源获扫货 CRO龙头惨遭抛弃 在经历了前一周北向资金流出后,本周北向资金重新回到净流入。数据显示,本周北向资金与上证指数类似,呈现先扬后抑的态势,累计净流入4...

-

新能源PK高油价储能才是关键一环 受地缘政治风险影响,国际油价飞速上涨,纽约轻质原油期货价格在本周突破110美元,创了近10年来的新高。虽说高油价会持续多久尚难定论,...

-

机构:从“通胀-紧缩”到“risk-off”——美国2月非农数据点评 【机构:从“通胀-紧缩”到“risk-off”——美国2月非农数据点评】美国2022年2月季调后非农就业增加67 8万人,大幅高于预期的增加42 3...

-

建材周报:政府报告出炉 水利燃气管网管廊迎机会 建材指数小幅回落,但仍跑赢沪深300 本周建材板块跌幅0 9%,跑赢沪深300指数1 0个百分点,我们认为本周板块下跌的主要原因是:1)地产2月总体呈

-

“欧佩克+”无力平抑飙升的油价 未来怎么办? 连日来,乌克兰局势步步升级,美西方国家对俄罗斯实施制裁引发油价飙升,金融市场剧烈动荡。3月3日,伦敦布伦特原油期货价格和纽约西得...

-

万事达卡和维萨宣布停止在俄业务 当地时间6日凌晨,万事达卡(Mastercard)和维萨(Visa)两家信用卡品牌宣布停止在俄罗斯的业务,以作为对俄罗斯在乌克兰军事行动的回应。据消息人

-

全国人大代表、苏宁集团董事长张近东:打造绿色物流 构建减碳生态 今年全国两会,全国人大代表、苏宁集团董事长张近东准备了4份建议,涉及发展绿色物流、助力小微企业融资、民用应急物资储备以及居家养老...

-

每日市场热点分析 连板板块(涨停个股:宁波海运、大理药业、粤海饲料、河化股份、合富中国、开开实业、天顺股份、中国医药、长久物流、准油股份、悦心健康...

-

北向资金大比例加仓名单来了!新能源获扫货 CRO龙头惨遭抛弃 在经历了前一周北向资金流出后,本周北向资金重新回到净流入。数据显示,本周北向资金与上证指数类似,呈现先扬后抑的态势,累计净流入4...

-

为何未对大行普惠小微贷款增速设定目标?专家这样说 【为何未对大行普惠小微贷款增速设定目标?专家这样说】3月5日发布的政府工作报告提出,要扩大普惠金融覆盖面,用好普惠小微贷款支持工...

-

北向资金本周小幅回流近43亿元 加仓光伏设备和电力行业(附股) 【北向资金本周小幅回流近43亿元加仓光伏设备和电力行业(附股)】本周北向资金累计净买入42 74亿元,其中沪股通净买入50 35亿元,深股通净卖

-

全国人大代表黄细花:建议三孩及以上家庭 可返还或直接减免其房贷利息的50% “多生孩子利国利民”!全国人大代表黄细花:建议三孩及以上家庭,可返还或直接减免其房贷利息的50%。

-

天风证券:刚性需求底层支撑 探索房住不炒与因城施策的新边界 2022年政府工作报告针对房地产提出:“继续保障好群众住房需求。坚持房子是用来住的、不是用来炒的定位,探索新的发展模式,坚持租购并...

-

棕榈油进口利润为负千余元,价格倒挂有望迎转机? 今年以来,油脂板块成为大宗商品“最靓的仔”。不过,由于价格的持续上涨,却苦了油脂企业,如今进口利润达负千余元。近期内外盘棕榈油...

-

金融IT数据研究系列之二:数据库 前言“21年底的计算机,正如18年底的半导体”,“金融IT,全年投资胜负手”。天风计算机团队开年旗帜鲜明看多计算机。

-

房地产行业点评:探索房住不炒与因城施策的新边界 2022年政府工作报告针对房地产提出:“继续保障好群众住房需求。坚持房子是用来住的、不是用来炒的定位,探索新的发展模式,坚持租购并...

热门资讯

-

分红逾540亿元!今年以来已有740只基金派发红包 3月3日,资本邦了解到,数据显示,...

分红逾540亿元!今年以来已有740只基金派发红包 3月3日,资本邦了解到,数据显示,... -

保险系PE基金备案超百只 超20%的基金已清算 3月2日,资本邦了解到,据不完全统...

保险系PE基金备案超百只 超20%的基金已清算 3月2日,资本邦了解到,据不完全统... -

河南省将加快建设绿色食品业强省 形成强大品牌资产 2月26日上午,记者从河南省食品工...

河南省将加快建设绿色食品业强省 形成强大品牌资产 2月26日上午,记者从河南省食品工... -

2022年以来已有44名基金经理离职 涉及35家公司 3月1日,资本邦了解到,数据显示,...

2022年以来已有44名基金经理离职 涉及35家公司 3月1日,资本邦了解到,数据显示,...

文章排行

图赏

-

原阳县“四大优势”吸引团餐企业落户 推动团餐行业高质量发展 还记得新乡7·20抗洪救灾期间,安...

原阳县“四大优势”吸引团餐企业落户 推动团餐行业高质量发展 还记得新乡7·20抗洪救灾期间,安... -

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转...

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转... -

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%...

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%... -

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期...

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期...