产品下跌超20%!百亿私募大佬却说:不能忍受一年亏损的人不适合入市

极致分化的行情下,多家明星百亿级私募2021年“落寞收场”。

慎知资产余海丰、正心谷林利军等私募大佬选择向投资人致歉,但希瓦私募创始人梁宏的表态颇为强硬。

第三方数据显示,希瓦私募旗下部分产品2021年回撤超20%,年度最大回撤超30%,部分投资人对此颇为不满。而希瓦私募创始人梁宏近日发表文章称:“作为主力配置港股中概的基金,踩到雷很正常,整体亏损一年也是正常表现,不能忍受一年亏损的人根本不适合入市……”

旗下部分产品显著回撤

从第三方数据来看,2021年希瓦风行精选、希瓦风行1号、希瓦辉耀2号等多只产品回撤超20%,其中,希瓦私募基金经理洪俊骅管理的希瓦风行精选2021年度回撤接近30%,最大回撤则接近40%。梁宏管理的希瓦辉耀2号基金2021年回撤超20%,区间最大回撤高达30%。

今年1月中旬,有投资人抱怨称,截至今年1月7日,其去年购买的希瓦小牛优优1号产品已经亏损近25%。

公开资料显示,希瓦私募创始人梁宏是私募财经大V,粉丝接近70万,2020年希瓦私募凭借亮眼业绩进军百亿级私募梯队。

为何曾经的“网红私募”2021年出现较大回撤?

去年2月下旬,面对港股的大幅回调,梁宏曾表示,港股经历过太多非基本面因素下跌,这种“非基本面因素”导致的下跌都是买入优质好股票的机会,这一点不会改变。去年3月份,梁宏还表示自己最喜欢互联网行业。去年5月,希瓦私募基金经理洪俊骅在一次圆桌论坛上更是直言:“目前整体仓位大概七八成,港股仓位有六七成。”不过,从后续的市场走势来看,港股跌跌不休,互联网行业更是发生重大变化,因此主战场在港股、美股的希瓦私募业绩承压。

强势回应产品回撤

值得注意的是,不仅是希瓦私募,去年的极致分化行情使得多家明星百亿级私募业绩有所回撤。对此,慎知资产余海丰、正心谷林利军等多位百亿级私募大佬选择真诚反思并道歉,但梁宏面对产品的回撤却选择强硬回复。

1月23日,梁宏在雪球发布文章表示:“经常有人说我踩雷,什么雷都踩。但港股和中概股最大的行业就是互联网、地产物业和医药,然后是消费和教育。除了消费股以外,其他互联网、地产物业、教育和医药行业过去一年就是充满了雷,谁来做都是吃雷。作为主力配置港股中概的基金踩到雷不是很正常吗?投资人觉得我应该去年高位跑掉,然后全部配置在A股新能源,然后今年初再配置到这些港股地产物业互联网才叫合格?我过去一年是做得不好,但是绝对没有你们那样说的不堪。”

梁宏还直言:“投资本来就是要承受风险承受波动的事情。买产品前每一个人签过风险揭示书,然后承受半年一年亏损后就心态失衡了。如果不能忍受一年亏损的人,在我看来是根本不适合入市的人,不管是买股票还是买基金。”

去年3月26日晚间,梁宏就曾怒怼投资人称:“JJWW(叽叽歪歪)的全部拉黑,哪怕你是投资人。不要对我指手画脚,有本事自己赎回自己去炒股,扛不住波动的不要来投我产品。”

投资人预期与管理人风格应匹配

梁宏的两次强硬发言,使得私募管理人究竟该不该让投资人共同“扛波动”的问题,成为圈内热点话题。

“梁宏说到的投资要承受波动和风险本身是对的,但是作为私募管理人应该一定程度上替投资人把握风险和收益的平衡,大起大落的净值表现很容易造成中长期基金赚钱基民不赚钱的窘况。而且私募管理人面对的是高净值客户,对稳健收益的诉求很高,他们或许能够忍受一年不赚钱,但如果要投资人忍受20%以上的年度回撤着实谈不上合理。这时候基金经理应该做出反思,安抚投资人情绪,并阐明后续的投资逻辑,引导投资人长期持有基金。”沪上一位私募基金经理直言。

一位百亿级私募人士透露:“去年港股的风险是很多基金经理难以预知的,我们公司去年因为重仓港股物业板块,业绩压力很大,但并未选择漂移或者减仓,主要原因是公司持有的标的基本面比较好,如果贸然调仓或者杀入高景气度赛道,很有可能错过标的估值修复的机会,并追高被套。所以,长期投资、价值投资往往要承受波动,但要想让投资人与我们一路同行,要依靠双方不断的沟通和市场长期的验证,在这一过程中,投资人在不断成长,基金经理需更加耐心、真诚。”

沪上一位私募研究员总结称,每家私募的风格不同,但不管是稳健型的投资风格,还是大起大落型的风格,最重要的是私募管理人要寻找到与自己风格相匹配的投资人,主动放弃一些风险偏好与投资风格明显不符的资金。与此同时,在净值产生巨大波动时,投资人和私募基金经理需要顺畅地沟通,才能实现共同长跑。

记者采访获悉,目前诸多百亿级私募通过发行封闭期产品、减少募集资金的次数、费率主动让利等方式筛选出风险偏好与自身风格相匹配的资金,逐渐改善资金结构,找到真正能够一起长跑的投资人。

(文章来源:上海证券报)

-

孩子王业绩突然“变脸” 新开门店70余家净利预降超40% 上市3个月,市值220亿的母婴龙头股孩子王,业绩突然变脸。1月19日晚间,孩子王(301078 SZ)发布业绩预告表示,公司预计2021年归母净利润为1

孩子王业绩突然“变脸” 新开门店70余家净利预降超40% 上市3个月,市值220亿的母婴龙头股孩子王,业绩突然变脸。1月19日晚间,孩子王(301078 SZ)发布业绩预告表示,公司预计2021年归母净利润为1 -

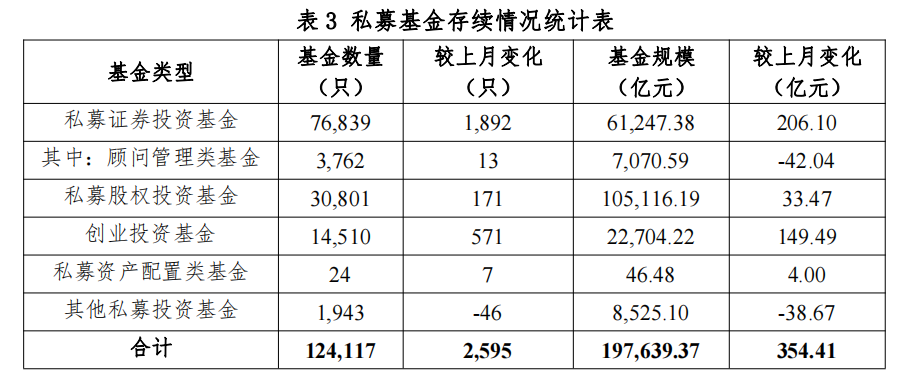

稳步推进私募基金风险分类整治 消除监管真空 1月21日,资本邦了解到,据中国基金业协会最新数据,截至2021年年底,存续私募基金管理人合计24610家,其中,私募证券投资基金管理人9069家

稳步推进私募基金风险分类整治 消除监管真空 1月21日,资本邦了解到,据中国基金业协会最新数据,截至2021年年底,存续私募基金管理人合计24610家,其中,私募证券投资基金管理人9069家 -

首单房地产项目并购主题债券将发行 房企酿新局? 在地产并购融资放松政策出台后,首单房地产项目并购主题债券将于21日启动发行。中国债券信息网信息显示,浦发银行将于1月21日簿记发行房地

首单房地产项目并购主题债券将发行 房企酿新局? 在地产并购融资放松政策出台后,首单房地产项目并购主题债券将于21日启动发行。中国债券信息网信息显示,浦发银行将于1月21日簿记发行房地 -

方正证券发布年度业绩公告:归母净利润达18.65亿同比增加7.69亿元 1月19日,方正证券发布2021年年度业绩预增公告。数据显示,方正证券预计2021年度实现归属于上市公司股东的净利润16 45亿元至18 65亿元,同

方正证券发布年度业绩公告:归母净利润达18.65亿同比增加7.69亿元 1月19日,方正证券发布2021年年度业绩预增公告。数据显示,方正证券预计2021年度实现归属于上市公司股东的净利润16 45亿元至18 65亿元,同 -

银河基金现面向社会市场化选聘基金总经理 1月19日,资本邦了解到,近日银河金控和银河基金同时发布《关于选聘银河基金管理有限公司总经理的公告》,根据相关内容显示,为进一步加强

银河基金现面向社会市场化选聘基金总经理 1月19日,资本邦了解到,近日银河金控和银河基金同时发布《关于选聘银河基金管理有限公司总经理的公告》,根据相关内容显示,为进一步加强 -

开年基金自购潮再度涌现!部分头部公募动作频频 1月19日,资本邦了解到,开年至今,公募基金自购浪潮再现,部分头部公募动作频频,一些知名基金经理身影也多次出现。数据显示,截至2022年1

开年基金自购潮再度涌现!部分头部公募动作频频 1月19日,资本邦了解到,开年至今,公募基金自购浪潮再现,部分头部公募动作频频,一些知名基金经理身影也多次出现。数据显示,截至2022年1

-

产品下跌超20%!百亿私募大佬却说:不能忍受一年亏损的人不适合入市 【产品下跌超20%!百亿私募大佬却说:不能忍受一年亏损的人不适合入市】极致分化的行情下,多家明星百亿级私募2021年“落寞收场”。慎知...

-

欧股跌幅扩大 欧洲斯托克600指数跌2% 【行情】欧股跌幅扩大,欧洲斯托克600指数跌2%,触及一个月来最低。英国富时100指数现跌1 12%,德国DAX指数现跌1 7%,法国CAC40指数现跌1 7%。

-

路畅科技:控股股东筹划控制权变更 25日起停牌 【路畅科技:控股股东筹划控制权变更25日起停牌】路畅科技(002813)1月24日晚间公告,公司获悉控股股东郭秀梅拟筹划公司控制权变更的相关事项。

-

康华生物:2021年净利同比预增98.02%-105.86% 【康华生物:2021年净利同比预增98 02%-105 86%】康华生物(300841)1月24日晚间发布业绩预告,预计2021年归母净利8 08亿元-8 4亿元,同比增长98

-

1月24日晚间上市公司利好消息一览(附名单) 沪深两市多家上市公司1月24日晚间发布重要公告,以下为利好的消息汇总:亚太股份:收到定点通知书亚太股份(002284)1月24日晚间公告,公司于近

-

心脉医疗预计2021年净利润同比增加45%到55% 1月24日晚间,心脉医疗发布业绩预增公告,预计2021年年度实现归属于母公司所有者的净利润为30,046万元到32,192万元,与上年同期相比,将增加8,

-

光伏装机量连续七年全球居首 2.8万亿板块卷土重来 这些预增股获北上资金悄悄加仓 七部门联合发文,这一板块强势拉涨。1月24日早盘,光伏板块拉升走强。茂硕电源、金辰股份、德业股份、钧达股份强势涨停。锦浪科技、福莱...

-

格力电器:2022年至2024年每年累计现金分红总额不低于当年净利润的50% 【格力电器:2022年至2024年每年累计现金分红总额不低于当年净利润的50%】格力电器(000651)1月24日晚间披露未来三年股东回报规划(2022年-2024

-

中信重工中标金额为8.54亿元的海上风电项目 1月24日,中信重工公告称,近日,公司收到招标人江苏龙源振华海洋工程有限公司发来的《中标通知书》,确认中信重工为“明阳阳江青洲四海...

-

泰格医药与华为云达成战略合作 1月24日,泰格医药与华为云在杭州正式签署战略合作协议。双方将在企业数字化转型、联合解决方案打造、医药行业数字化转型、联合市场推广...

-

“东北茅”又出大事!大股东质押股面临爆仓?公司紧急回应 24日早盘,经历了连续三个跌停的长春高新,又遭遇投资者们的抛弃,一度再度跌停。长春高新不得不又一次在午间重申,相关股东将采取补充...

-

新能源怎么投?陆彬、赵诣、崔宸龙等知名基金经理最新调仓换股大曝光 【新能源怎么投?陆彬、赵诣、崔宸龙等知名基金经理最新调仓换股大曝光】2021年新能源赛道大放异彩,新能源基金净值节节走高,而开年伊始,新

-

北向资金今日净买入34.52亿 净买入招商银行11.87亿 【数据】北向资金今日净买入34 52亿元,净买入招商银行11 87亿元、华泰证券4 64亿元,净卖出恒瑞医药6 64亿元、药明康德3 27亿元。

-

赛道股反攻!锂电股掀涨停潮 A股年内持续调整 新能源主线能否回归? 【赛道股反攻!锂电股掀涨停潮A股年内持续调整新能源主线能否回归?】今日(1月24日),赛道股轮动反弹,截止收盘,盐湖提锂板块大涨逾5%,钠离

-

龙虎榜:2.42亿抢筹赣锋锂业 外资净买4股 机构净买14股 1月24日,三大指数集体反弹,截止收盘,沪指涨0 04%,报收3524点;深成指涨0 37%,报收14081点;创业板指涨0 72%,报收3056点。板块方面,盐湖

-

旗天科技:预计2021年度净利润亏损3.4亿元~4.9亿元 【旗天科技:预计2021年度净利润亏损3 4亿元~4 9亿元】旗天科技(SZ300061)1月24日晚间发布业绩预告,预计2021年归属于上市公司股东的净亏损3 4

-

预增!新易盛:预计2021年净利润为6.4亿元~6.8亿元 同比增长30.15%~38.28% 新易盛(SZ300502,收盘价:37 32元)1月24日晚间发布业绩预告,预计2021年归属于上市公司股东的净利润6 4亿元~6 8亿元,同比增长30 15%~38 28%

-

东华科技:丁勇辞去董事职务 东华科技(SZ002140,收盘价:13 88元)1月24日晚间发布公告称,2022年1月24日,东华工程科技股份有限公司董事会收到丁勇董事的书面辞职报告。由

-

庄皇集团公司(08501.HK)预计前三季度纯利大幅下跌约49% 庄皇集团公司(08501 HK)发布公告,公司预计截至2021年12月31日止九个月的纯利,较截至2020年12月31日止九个月大幅下跌约49 0%。

-

天奈科技:拟发行可转债不超8.3亿元 用于碳基导电材料复合产品生产项目 【天奈科技:拟发行可转债不超8 3亿元用于碳基导电材料复合产品生产项目】1月24日,天奈科技公告,拟发行可转债募资不超过8 3亿元,用于碳基导

-

“点亮中轴线”西城段亮灯 温暖的华灯为即将到来的冬奥会和春节增光添彩 登上鼓楼向南远眺景山万春亭,一条璀璨的灯光带笔直向南延伸,营造出喜庆欢快的节日气氛。昨晚,点亮中轴线景观照明提升项目西城段正式亮灯

“点亮中轴线”西城段亮灯 温暖的华灯为即将到来的冬奥会和春节增光添彩 登上鼓楼向南远眺景山万春亭,一条璀璨的灯光带笔直向南延伸,营造出喜庆欢快的节日气氛。昨晚,点亮中轴线景观照明提升项目西城段正式亮灯 -

阿斯麦2021年全年营收和利润较上一年增长明显 1月20日消息,据国外媒体报道,光刻机制造商阿斯麦当地时间周三发布的财报显示,他们在去年四季度的营收不及上一季度,但全年营收增长明显

阿斯麦2021年全年营收和利润较上一年增长明显 1月20日消息,据国外媒体报道,光刻机制造商阿斯麦当地时间周三发布的财报显示,他们在去年四季度的营收不及上一季度,但全年营收增长明显 -

多氟多业绩呈倍速飞跃 积极扩充产能签下多笔长单 氟化工龙头多氟多(002407 SZ)发布亮眼成绩单。1月19日,多氟多发布业绩预告,2021年度,公司预计归属于上市公司股东的净利润为12 3亿元-13

多氟多业绩呈倍速飞跃 积极扩充产能签下多笔长单 氟化工龙头多氟多(002407 SZ)发布亮眼成绩单。1月19日,多氟多发布业绩预告,2021年度,公司预计归属于上市公司股东的净利润为12 3亿元-13 -

半导体市场快速发展 北方华创全年预盈超9.4亿 得益于半导体市场快速发展,北方华创(002371 SZ)业绩取得大幅提升。业绩预告显示,2021年度,北方华创预计实现营业收入84 78亿元-109 01亿

半导体市场快速发展 北方华创全年预盈超9.4亿 得益于半导体市场快速发展,北方华创(002371 SZ)业绩取得大幅提升。业绩预告显示,2021年度,北方华创预计实现营业收入84 78亿元-109 01亿 -

永兴材料业绩大幅倍增 2021年预盈8.72亿元-9.24亿元 产能释放,锂盐涨价,永兴材料(002756 SZ)经营业绩大幅倍增。1月18日晚间,永兴材料发布2021年度业绩预告,预计全年盈利8 72亿元-9 24亿元

永兴材料业绩大幅倍增 2021年预盈8.72亿元-9.24亿元 产能释放,锂盐涨价,永兴材料(002756 SZ)经营业绩大幅倍增。1月18日晚间,永兴材料发布2021年度业绩预告,预计全年盈利8 72亿元-9 24亿元 -

海辰药业净利预增4倍年内股价翻番 非经常性损益达2.6亿 搭上幽门螺杆菌概念的海辰药业(300584 SZ),在连续大涨后交出成绩单。1月19日晚间,海辰药业披露业绩预告,公司预计2021年归属于上市公司股

海辰药业净利预增4倍年内股价翻番 非经常性损益达2.6亿 搭上幽门螺杆菌概念的海辰药业(300584 SZ),在连续大涨后交出成绩单。1月19日晚间,海辰药业披露业绩预告,公司预计2021年归属于上市公司股 -

东方雨虹瞄准绿色建材领域 营收首破300亿股权激励回馈员工 东方雨虹加速布局绿色建材领域,持续优化产能布局。1月19日,东方雨虹(002271 SZ)发布公告,与武汉市新洲区人民政府签订《项目投资协议书》

东方雨虹瞄准绿色建材领域 营收首破300亿股权激励回馈员工 东方雨虹加速布局绿色建材领域,持续优化产能布局。1月19日,东方雨虹(002271 SZ)发布公告,与武汉市新洲区人民政府签订《项目投资协议书》 -

孩子王业绩突然“变脸” 新开门店70余家净利预降超40% 上市3个月,市值220亿的母婴龙头股孩子王,业绩突然变脸。1月19日晚间,孩子王(301078 SZ)发布业绩预告表示,公司预计2021年归母净利润为1

孩子王业绩突然“变脸” 新开门店70余家净利预降超40% 上市3个月,市值220亿的母婴龙头股孩子王,业绩突然变脸。1月19日晚间,孩子王(301078 SZ)发布业绩预告表示,公司预计2021年归母净利润为1 -

精华制药遭市场资金爆炒 五次风险提示股价仍涨超2倍 新冠肺炎疫情肆虐全球,新冠肺炎口服药备受市场关注。精华制药(002349 SZ)因此遭市场资金爆炒。1月20日,二级市场上,精华制药再度一字板涨

精华制药遭市场资金爆炒 五次风险提示股价仍涨超2倍 新冠肺炎疫情肆虐全球,新冠肺炎口服药备受市场关注。精华制药(002349 SZ)因此遭市场资金爆炒。1月20日,二级市场上,精华制药再度一字板涨 -

长春高新接连受挫市值蒸发千亿 核心产品利润或被挤压 被市场称为生长茅的长春高新(000661 SZ)再受冲击。1月19日,二级市场上,长春高新股价闪崩跌停,市值一天蒸发逾百亿,20日,又以跌停开盘,

长春高新接连受挫市值蒸发千亿 核心产品利润或被挤压 被市场称为生长茅的长春高新(000661 SZ)再受冲击。1月19日,二级市场上,长春高新股价闪崩跌停,市值一天蒸发逾百亿,20日,又以跌停开盘,

热门资讯

-

京东方A发布业绩预告 2021年盈利或创历史新高 1月21日,资本邦了解到,半导体显...

京东方A发布业绩预告 2021年盈利或创历史新高 1月21日,资本邦了解到,半导体显... -

美股三大指数继续尾盘下挫 热门中概股逆势上涨 1月21日,资本邦了解到,美东时间1...

美股三大指数继续尾盘下挫 热门中概股逆势上涨 1月21日,资本邦了解到,美东时间1... -

利好影响因素骤增 国际油价创七年来新高 随着奥密克戎变异毒株对原油需求影...

利好影响因素骤增 国际油价创七年来新高 随着奥密克戎变异毒株对原油需求影... -

舍得酒业发布21年度业绩:归母净利润达12.8亿增长121% 1月18日晚间,舍得酒业股份有限公...

舍得酒业发布21年度业绩:归母净利润达12.8亿增长121% 1月18日晚间,舍得酒业股份有限公...

文章排行

图赏

-

原阳县“四大优势”吸引团餐企业落户 推动团餐行业高质量发展 还记得新乡7·20抗洪救灾期间,安...

原阳县“四大优势”吸引团餐企业落户 推动团餐行业高质量发展 还记得新乡7·20抗洪救灾期间,安... -

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转...

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转... -

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%...

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%... -

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期...

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期...