机构论后市丨部分显现底部特征 机构端资金调仓和减仓处于尾声

本周沪指累计跌3.87%,深成指累计跌5.12%,创业板指累计跌6.66%。A股后市怎么走?看看机构怎么说:

①中信证券:近期资金流出主要来自游资和散户机构端资金调仓和减仓处于尾声

中信证券研报认为,以成交拥挤程度的结构特征判断,近期资金流出主要来自游资和散户,从估值、申赎和仓位判断,机构端资金调仓和减仓处于尾声,市场情绪已回落至2018年以来低点附近。当前指数中长期配置性价比凸显。预计全年稳增长目标不变,随着疫情影响减弱,季报披露结束,美元如期加息三因素落地,基建、地产和消费三主线在5月有望迎来同步复苏,中期修复行情渐行渐近,建议继续紧扣稳增长主线,坚定布局估值低位和预期低位品种。

②国君策略:A股中长期的配置价值正在开始显现

国君策略团队表示,A股市场的动态估值已经计入了较多的悲观预期,上证估值已接近2018年极限时刻,距2020年疫情冲击低点估值也基本持平,表明随着市场的调整,中长期的配置价值正在开始显现。与前两轮估值底相较,国证价值更是被深度低估。选股思路:低估值、有业绩、业绩确定的股票。

③中金策略:部分显现底部特征中长期机会逐步大于风险

中金策略研报认为,A股目前在政策、估值、资金、行为信号方面已经部分显现底部特征,基本面信号结合当前的增长环境,可能尚需时间等待更为明确的拐点出现,我们依然维持目前市场处于“磨底”期的判断,虽然短线市场可能仍有反复,但中长期来看机会逐步大于风险,对于后市表现不必过于悲观。结构上,该机构认为低估值“稳增长”领域仍具备一定配置价值,关注消费领域自下而上的择股机会,制造成长风格可能仍需静待时机。

④海通策略:基金重仓股的调整已较为明显成长类公司估值处于历史偏低

海通策略表示:今年至今基金净值跌幅已超过20%,之前出现这种现象的2008、2011、2018年均是货币政策偏紧,而今年宏观政策偏松,类似2012、2016年。②历史上市场见底顺序:高股息股>宽基指数>基金重仓股,基金重仓股的调整已较为明显,尤其是其中成长类公司估值处于历史偏低。③政策底到业绩部之间是布局期,目前处于此阶段,先围绕稳增长主线,如金融地产、新基建(弹性更大),逐步关注经济复苏相关的消费。

⑤中信建投:A股正在构筑U型底部区域

中信建投策略表示,中期视角继续维持A股正在构筑U型底部区域的判断。一方面,政策底、信用底或已大致确认,后续盈利底也将在中期逐步完成;另一方面,市场的估值、情绪指标也已经进入了市场的底部区域,后续虽然仍存在继续下跌的可能,但就赔率而言空间已经相对有限。因此,中期视角下虽然市场磨底过程可能会持续反复,但投资者也无需过分悲观,应耐心等待市场完成U型底的构筑。行业配置关注养猪纯碱黄金板块。

(文章来源:第一财经)

-

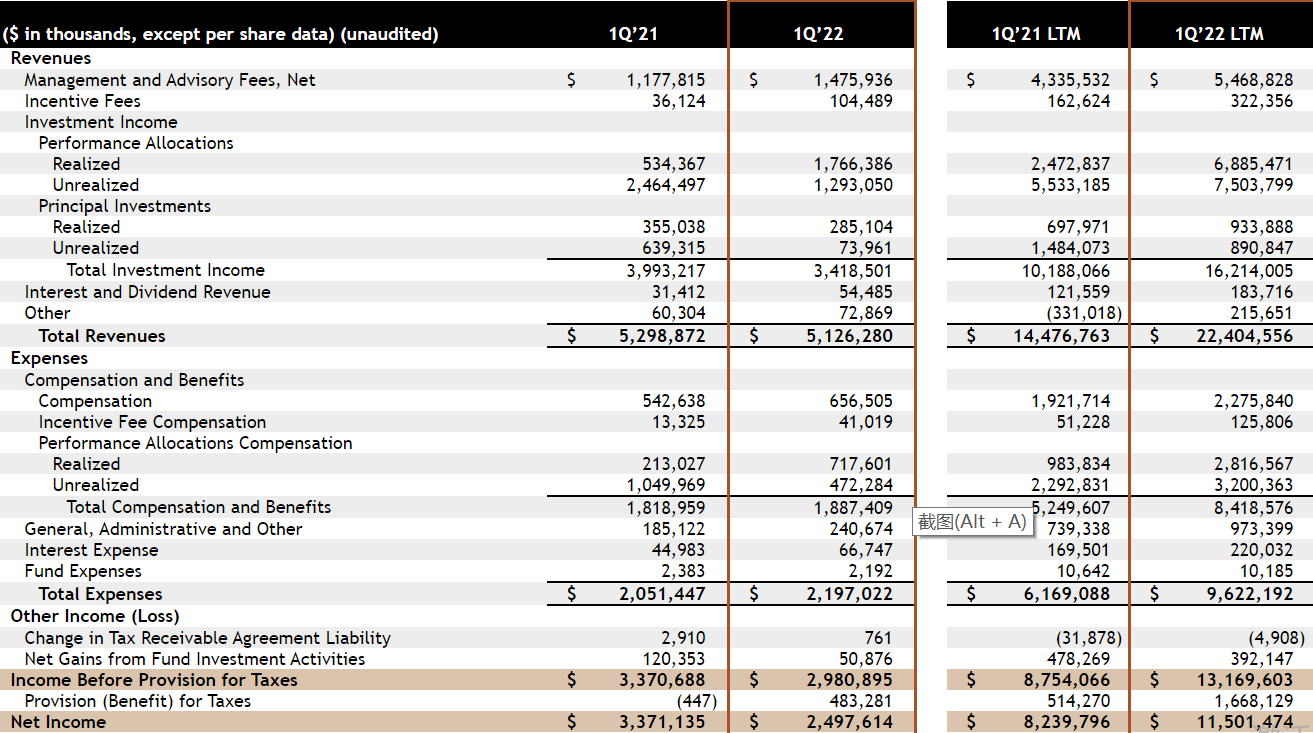

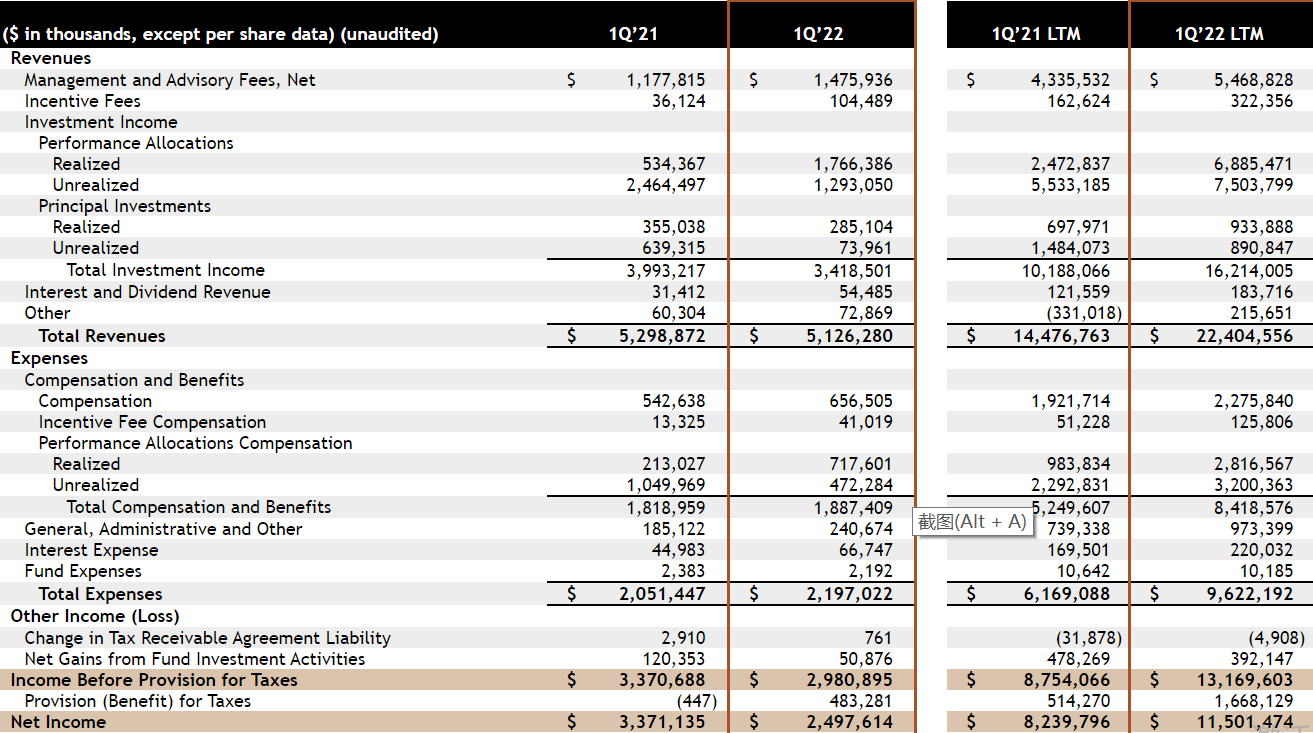

黑石第一季度营收51.26亿美元 净利润同比下降30.4% 4月22日,资本邦了解到,美股上市公司黑石(BX US)公布了2022年第一季度财务业绩。财报显示,黑石第一季度营收51 26亿美元,2021年同期为52

黑石第一季度营收51.26亿美元 净利润同比下降30.4% 4月22日,资本邦了解到,美股上市公司黑石(BX US)公布了2022年第一季度财务业绩。财报显示,黑石第一季度营收51 26亿美元,2021年同期为52 -

个人养老金制度蓄势而发 185只公募养老FOF总规模达1230亿元 4月22日,资本邦了解到, Choice数据显示,自2018年9月首只养老FOF成立以来,截至2022年4月21日,市场上已经有185只公募养老FOF(A C份额分

个人养老金制度蓄势而发 185只公募养老FOF总规模达1230亿元 4月22日,资本邦了解到, Choice数据显示,自2018年9月首只养老FOF成立以来,截至2022年4月21日,市场上已经有185只公募养老FOF(A C份额分 -

中国海油今日登陆A股 “三桶油”会师A股市场 中国海油A股21日在上交所上市,证券代码为600938。至此,三桶油中国石油、中国石化、中国海油齐聚A股。中国石化、中国石油分别于2001年8月8

中国海油今日登陆A股 “三桶油”会师A股市场 中国海油A股21日在上交所上市,证券代码为600938。至此,三桶油中国石油、中国石化、中国海油齐聚A股。中国石化、中国石油分别于2001年8月8 -

30家上市券商资管业务收入榜出炉 中信证券重回榜一地位 4月20日,资本邦了解到,随着上市券商2021年年报即将披露完毕,在资管新规过渡期结束后,各大券商的资管业务转型成效也尤为值得关注。Choic

30家上市券商资管业务收入榜出炉 中信证券重回榜一地位 4月20日,资本邦了解到,随着上市券商2021年年报即将披露完毕,在资管新规过渡期结束后,各大券商的资管业务转型成效也尤为值得关注。Choic -

热门基金持仓曝光!农银汇理新能源主题减仓比例超13% 4月20日,资本邦了解到,近期,上市公司和公募基金一季报陆续披露,部分明星基金经理和热门主题基金的持仓动向也逐渐曝光。2022年4月12日,

热门基金持仓曝光!农银汇理新能源主题减仓比例超13% 4月20日,资本邦了解到,近期,上市公司和公募基金一季报陆续披露,部分明星基金经理和热门主题基金的持仓动向也逐渐曝光。2022年4月12日, -

贝莱德建信理财将发布首款养老理财产品 已取得产品编码 4月19日,资本邦了解到,昨日晚间贝莱德建信理财在其微信公众号称,公司首款养老理财试点产品贝莱德建信理财贝安心2032养老理财产品1期(封

贝莱德建信理财将发布首款养老理财产品 已取得产品编码 4月19日,资本邦了解到,昨日晚间贝莱德建信理财在其微信公众号称,公司首款养老理财试点产品贝莱德建信理财贝安心2032养老理财产品1期(封

-

机构论后市丨部分显现底部特征 机构端资金调仓和减仓处于尾声 本周沪指累计跌3 87%,深成指累计跌5 12%,创业板指累计跌6 66%。A股后市怎么走?看看机构怎么说:①中信证券:近期资金流出主要来自游资和散

-

“双减”后教育企业多亏损 专家称转型过程中赛道非常重要 “双减”政策发布之后,教育企业的发展状况一直受到关注。同花顺数据显示,截至4月23日,共有8家教育企业发布年度业绩,此外,发布业绩...

-

亿利集团开辟降碳扩绿与乡村振兴同频共振新路子 4月22日,在第53个世界地球日之际,亿利集团举办了第18届库布其植树节。据悉,此次活动致力于通过光伏治沙护河降碳工程,带动植树扩绿和乡村振

-

抢五一节前时点 下周逾30只新基首发 华夏、南方、金鹰、招商等各有布局 在略显惨淡的一季度过后,4月份的公募发行仍未能如市场所愿走出拐点,不少基金公司也选择暂缓发行以避开发行低潮。不过,面对基金发行的...

-

正丹股份:公司目前业务不直接涉及化纤工业 每经AI快讯,有投资者在投资者互动平台提问:你好,请问公司生产运输是否收到本轮疫情影响?对于工信部和发改委发布的《关于化纤工业高...

-

三部门进一步规范涉税中介服务行为 近日,国家税务总局、国家互联网信息办公室、国家市场监督管理总局联合印发了《关于规范涉税中介服务行为促进涉税中介行业健康发展的通...

-

数说A股:华纺股份冲上人气榜首位!中海油紧随其后 妖股浙江建投大额解禁将至 【数说A股:华纺股份冲上人气榜首位!中海油紧随其后妖股浙江建投大额解禁将至】本周有哪些股穿越牛熊?又有哪些股票登上人气榜?下周投...

-

海天味业成立生物科技公司 【海天味业成立生物科技公司】4月21日,天曲生物科技有限公司成立,法定代表人为周其洋,注册资本5000万元人民币,经营范围包含:工业酶制剂研

-

三峡旅游2021年净利润1.05亿元 同比增长118.10% 4月24日,湖北三峡旅游集团股份有限公司(以下简称“三峡旅游”)发布2021年年度报告,报告期内,公司完成营业收入21 78亿元,同比增长11 69%;

-

3月底银行理财产品存续规模逾28万亿 净值化比例超94% 4月24日,银行业理财登记托管中心发布2022年一季度银行理财市场简况:2022年一季度,银行理财市场新发产品7717只,募集规模25 14万亿元,新增

-

恒信东方:2021年亏损5.13亿元 【恒信东方:2021年亏损5 13亿元】恒信东方披露年报,2021年实现营业收入4 87亿元,同比增长47 37%;归属于上市公司股东的净利润-5 13亿元。基

-

中国轻工业品进出口集团有限公司原副总经理王晖接受审查调查 据中国通用技术(集团)控股有限责任公司纪检监察组、北京市纪委监委消息:中国通用技术(集团)控股有限责任公司所属中国轻工业品进出口集团有限

-

先导智能:一季度净利润3.46亿元 同比增72.5% 先导智能公布2022年一季度报告,公司实现营业收入29 26亿元,同比增长142 41%;归母净利润3 46亿元,同比增长72 5%;基本每股收益0 2215元。

-

晨丰科技:2021年度净利润约1.01亿元 同比下降0.93% 晨丰科技(SH603685,收盘价:10 57元)4月24日晚间发布年度业绩报告称,2021年营业收入约15 48亿元,同比增加32%;归属于上市公司股东的净利润

-

巨星农牧:“巨星转债”于4月25日配售及网上申购 巨星农牧(SH603477,收盘价:20 15元)4月24日晚间发布公告称,本次发行的可转换公司债券简称为“巨星转债”,债券代码为“113648”。本...

-

金海高科:2021年度净利润约7150万元 同比下降23.41% 金海高科(SH603311,收盘价:10 03元)4月24日晚间发布年度业绩报告称,2021年营业收入约7 58亿元,同比增加9 27%;归属于上市公司股东的净利润

-

梦天家居:2021年度净利润约1.83亿元 同比增加7.04% 每经AI快讯,梦天家居(SH603216,收盘价:16 55元)4月24日晚间发布年度业绩报告称,2021年营业收入约15 2亿元,同比增加23 9%;归属于上市公司

-

康冠科技:公司2021年度外销业务占主营业务收入的比重为79.73% 每经AI快讯,有投资者在投资者互动平台提问:董秘您好,贵司的产品营收79 14%外销,请问外销的地区有哪些?AR系列产品目前营收是否有上升趋势

-

国盛金控:公司与雪松国际信托股份有限公司之间业绩承诺补偿一事相关仲裁案件尚未... 每经AI快讯,有投资者在投资者互动平台提问:尊敬的董秘,如果仲裁胜诉,雪松信托就必须以1元的总对价向国盛金控转让311,734,019股股份,返还

-

亚厦股份:疫情的间断性爆发会对公司经营成果造成一定影响 每经AI快讯,有投资者在投资者互动平台提问:公司今年一季度受疫情影响对比去年同期影响是否更大?管理层有没有什么好的方案来面对这种...

-

浙江美大:110扩建项目 一期项目已投入生产 每经AI快讯,有投资者在投资者互动平台提问:请问董秘,集成灶行业近几年正在以较快的速度增长,但贵公司为什么却一点也没有扩张的迹象...

-

冠捷科技:公司将持续关注元宇宙行业技术发展和市场机会 每经AI快讯,有投资者在投资者互动平台提问:董秘您好,公司元宇宙产品拓展如何?何时可以量产?冠捷科技(000727 SZ)4月24日在投资者互动平台

-

亚厦股份:公司现阶段未有回购计划 每经AI快讯,有投资者在投资者互动平台提问:公司长期处于净资产下方徘徊,公司打算拿出什么方案来维护,还有公司在什么条件下才会考虑...

-

全志科技:公司目前未涉及5G业务 每经AI快讯,有投资者在投资者互动平台提问:您好,请问目前随着国内5G通信的快速建设,在5G应用落地的背景下,公司产品是否具备5G通信技术,

-

[隆众聚焦]:EVA行业开工高高在上 【导语】2022年3月我国EVA的进口量增加,出口量继续攀升。据海关统计,2022年3月我国EVA当月进口量为9 98万吨,累计进口量为25 85万吨,当月进

-

印度尼西亚暂停棕榈油出口 引发全球食品油市场震荡 当地时间4月22日,印度尼西亚政府宣布将禁止棕榈油出口。印尼总统佐科& 183;维多多在电视广播中表示,新政策旨在确保该国国内食品供应...

-

缩减门店235家 顾家家居毛利率创上市以来新低 【缩减门店235家顾家家居毛利率创上市以来新低】家居行业毛利率普遍下滑的问题,在顾家家居去年的年报中也有体现。顾家家居近日公布的业...

-

三部门:进一步规范涉税中介服务行为 据国家税务总局4月24日消息,国家税务总局国家互联网信息办公室国家市场监督管理总局印发《关于规范涉税中介服务行为促进涉税中介行业健...

-

斯迪克:2021年净利同比增长16% 拟10转6派1.2元 斯迪克披露年报,2021年实现营业收入19 84亿元,同比增长28 89%;归属于上市公司股东的净利润2 1亿元,同比增长15 59%。基本每股收益1 11元,

-

天铁股份:2021年净利同比增54.21% 拟10转7派0.8元 天铁股份公布2021年年度报告,公司实现营业收入17 13亿元,同比增长38 69%;归母净利润3 02亿元,同比增长54 21%。拟向全体股东每10股派发现金

热门资讯

-

黑石第一季度营收51.26亿美元 净利润同比下降30.4% 4月22日,资本邦了解到,美股上市...

黑石第一季度营收51.26亿美元 净利润同比下降30.4% 4月22日,资本邦了解到,美股上市... -

个人养老金制度蓄势而发 185只公募养老FOF总规模达1230亿元 4月22日,资本邦了解到, Choice...

个人养老金制度蓄势而发 185只公募养老FOF总规模达1230亿元 4月22日,资本邦了解到, Choice... -

中国海油今日登陆A股 “三桶油”会师A股市场 中国海油A股21日在上交所上市,证...

中国海油今日登陆A股 “三桶油”会师A股市场 中国海油A股21日在上交所上市,证... -

30家上市券商资管业务收入榜出炉 中信证券重回榜一地位 4月20日,资本邦了解到,随着上市...

30家上市券商资管业务收入榜出炉 中信证券重回榜一地位 4月20日,资本邦了解到,随着上市...

文章排行

图赏

-

露营+踏青赏花!“五一”假期热门深度游目的地出炉 我已经预订了密云水库附近的民宿,...

露营+踏青赏花!“五一”假期热门深度游目的地出炉 我已经预订了密云水库附近的民宿,... -

北京:“平谷一键智慧游”正式上线打造旅游数字化样板 记者从桃醉平谷·花海休闲北京平谷...

北京:“平谷一键智慧游”正式上线打造旅游数字化样板 记者从桃醉平谷·花海休闲北京平谷... -

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大...

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大... -

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海...

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海...