为实体经济“撑腰” 深圳多重手段精准施策支持实体经济发展

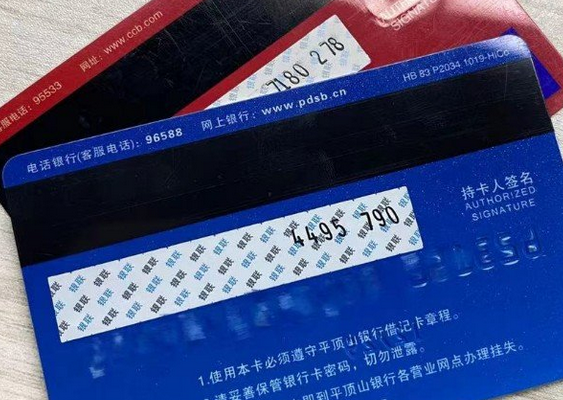

昨日,国务院金融稳定发展委员会召开专题会议,研究当前经济形势和资本市场问题。会议提出金融机构必须从大局出发,坚定支持实体经济发展。去年以来,深圳多重手段精准施策为实体经济“撑腰”,截至2021年12月末,全市本外币各项贷款余额达7.72万亿元;同时,企业融资成本稳中有降,2021年全市新发放企业贷款加权平均利率4.49%,为有统计以来的最低水平。

定点对接社区企业首贷需求

支持实体经济发展,金融机构所面临的首个难题是如何让资金顺利深入到实体经济的毛细血管。为此,中国人民银行深圳市中心支行借鉴街道社区网格化管理的经验,在全国首创深入社区政银企对接,联合商业银行和社区网格员“扫街访铺”,当好“客户经理”。截至2021年12月末,全市共走访对接企业16.2万家,5.8万家企业获得授信1303.0亿元,其中首贷企业家数占比14.6%,信用贷款家数占比38.7%。

聚焦企业“首贷难”,深圳着力突破小微企业融资供给“空白地带”。目前,全市已推动福田、宝安、盐田、龙华4个区设立首贷服务窗口,通过“线下窗口+线上平台”模式,定点对接社区企业首贷需求。截至2021年11月末,4个首贷服务窗口已为1650家企业提供咨询服务,受理732家企业贷款申请,共598家企业获得授信23.1亿元,其中116家为首贷户。

在深圳货币信贷总量稳定增长的同时,企业融资成本出现了逐年下降的趋势。截至2021年12月末,深圳市本外币各项贷款余额7.72万亿元,同比增长13.6%;2021年全市新发放企业贷款加权平均利率4.49%,同比下降0.14个百分点,为有统计以来的最低水平。

与此同时,深圳人民银行推动全市77家银行、52家支付机构降费政策精准落地,有效帮助市场主体纾困减负,去年全年累计为446.93万小微企业、个体工商户让利18.40亿元。

精准施策发挥杠杆撬动作用

为增强信贷支持深圳实体经济的针对性和有效性,深圳发挥再贷款再贴现两项直达实体政策工具的精准滴灌和正向激励作用,引导金融机构加大对实体经济重点领域和薄弱环节的支持力度。据深圳人民银行发布的数据,两项直达实体政策工具出台以来至2021年12月末,推动全市银行为3186.55亿元贷款本金办理延期,惠及22.7万户企业;支持地方法人银行发放普惠小微信用贷款641.69亿元,惠及12.98万户小微企业等市场主体,信用贷款占比始终位列全国前茅。

不仅如此,深圳金融机构在普惠小微贷款领域实现了“量增、价降、面扩”。截至2021年12月末,全市普惠小微贷款余额12064.66亿元,同比增长29.7%,高出各项贷款增速16.1个百分点;普惠小微贷款授信户数101.27万户,同比增长53.17%;全年新发放普惠小微贷款加权平均利率较2020年平均水平下降0.23个百分点,降幅比企业贷款利率整体降幅高出9个基点。

值得一提的是,今年1月10日,深圳征信服务有限公司已完成备案正式运行,标志着深圳已形成央行征信、地方征信、互联网征信等为一体的多元化征信服务体系。目前,深圳征信服务有限公司已完成对37个政府部门和公共事业单位5.42亿条涉企信用数据的归集,实现深圳380多万家商事主体的全覆盖。未来,金融机构可以充分发挥深圳征信服务有限公司在信贷评估、风险预警等环节中的信用价值,提升金融机构贷款审批效率,解决中小微企业融资渠道不畅通、贷款可得性不高、信用贷款占比偏低等问题。(记者 邹媛)

-

为实体经济“撑腰” 深圳多重手段精准施策支持实体经济发展 昨日,国务院金融稳定发展委员会召开专题会议,研究当前经济形势和资本市场问题。会议提出金融机构必须从大局出发,坚定支持实体经济发展。

为实体经济“撑腰” 深圳多重手段精准施策支持实体经济发展 昨日,国务院金融稳定发展委员会召开专题会议,研究当前经济形势和资本市场问题。会议提出金融机构必须从大局出发,坚定支持实体经济发展。 -

【关注】反催收中介“活跃” 干扰金融市场秩序 一段时间以来,以信用卡逾期管理为名义的反催收中介有些活跃,他们游走在各大搜索引擎和社交平台,通过伪造虚假证明材料等方式,帮助欠款人

【关注】反催收中介“活跃” 干扰金融市场秩序 一段时间以来,以信用卡逾期管理为名义的反催收中介有些活跃,他们游走在各大搜索引擎和社交平台,通过伪造虚假证明材料等方式,帮助欠款人 -

规模达140.47亿元!27家公募基金参与A股定增 3月15日,资本邦了解到,数据显示,以增发日期计算,截至3月14日,今年以来已有27家公募基金公司参与A股上市公司定增,规模合计达140 47亿

规模达140.47亿元!27家公募基金参与A股定增 3月15日,资本邦了解到,数据显示,以增发日期计算,截至3月14日,今年以来已有27家公募基金公司参与A股上市公司定增,规模合计达140 47亿 -

市场动荡下如何有效进行基金投资?基金经理发文安抚投资者 开年至今,A股市场持续波动,包括权益、债券在内的各类型基金产品净值也出现不同程度的回撤。据同花顺iFinD数据显示,截至3月9日,在数据可

市场动荡下如何有效进行基金投资?基金经理发文安抚投资者 开年至今,A股市场持续波动,包括权益、债券在内的各类型基金产品净值也出现不同程度的回撤。据同花顺iFinD数据显示,截至3月9日,在数据可 -

“医药一哥”葛晨离职后 又一名基金经理拟加盟高毅资产 3月11日,资本邦了解到,年内公募基金经理奔私现象频出,对此业内人士认为,或与来私募基金行业发展质量持续提升有关。据悉,今年2月7日离

“医药一哥”葛晨离职后 又一名基金经理拟加盟高毅资产 3月11日,资本邦了解到,年内公募基金经理奔私现象频出,对此业内人士认为,或与来私募基金行业发展质量持续提升有关。据悉,今年2月7日离 -

上市公司增持回购潮来了 近20家公司宣布增持或回购 在市场连续大跌后,上市公司增持回购潮来了。3月8日,海尔智家、航民股份、浙江鼎力、贝达药业等公司公布股东或高管增持计划,三六零、正泰

上市公司增持回购潮来了 近20家公司宣布增持或回购 在市场连续大跌后,上市公司增持回购潮来了。3月8日,海尔智家、航民股份、浙江鼎力、贝达药业等公司公布股东或高管增持计划,三六零、正泰

-

为实体经济“撑腰” 深圳多重手段精准施策支持实体经济发展 昨日,国务院金融稳定发展委员会召开专题会议,研究当前经济形势和资本市场问题。会议提出金融机构必须从大局出发,坚定支持实体经济发展。

为实体经济“撑腰” 深圳多重手段精准施策支持实体经济发展 昨日,国务院金融稳定发展委员会召开专题会议,研究当前经济形势和资本市场问题。会议提出金融机构必须从大局出发,坚定支持实体经济发展。 -

湖北永惠农业科技有限公司黄优10号黄骨鱼、鲈鱼养殖投资少,回报高,收益快 湖北永惠农业科技有限公司黄优10号黄骨鱼、鲈鱼养殖如今的创业市场,受人欢迎的创业项目就会投资少,回报高,收益快的项目,而黄骨鱼、鲈鱼

湖北永惠农业科技有限公司黄优10号黄骨鱼、鲈鱼养殖投资少,回报高,收益快 湖北永惠农业科技有限公司黄优10号黄骨鱼、鲈鱼养殖如今的创业市场,受人欢迎的创业项目就会投资少,回报高,收益快的项目,而黄骨鱼、鲈鱼 -

香港交易所欢迎首家特殊目的收购公司上市 香港交易所欢迎首家特殊目的收购公司上市;

-

科兴制药:公司合作开发的新冠口服药项目,已完成临床前工艺研究 科兴制药:公司合作开发的新冠口服药项目,已完成临床前工艺研究;

-

约翰霍普金斯大学教授史蒂夫汉克:通胀维持高位 美联储加息不止 约翰霍普金斯大学教授史蒂夫汉克:通胀维持高位美联储加息不止;

-

国际原子能机构的声明称,乌克兰监管方向该机构通报称,扎波罗热核电站的所有安全... 国际原子能机构的声明称,乌克兰监管方向该机构通报称,扎波罗热核电站的所有安全系统保持工作能力,6台机组中的2台在运行。

-

国家发展改革委部署开展煤炭中长期合同签订履约专项核查 【国家发展改革委部署开展煤炭中长期合同签订履约专项核查】为进一步做好煤炭中长期合同签订履约工作,规范签订行为,签足签实合同,督...

-

德讯证顾:市场有望继续震荡向上 【德讯证顾:市场有望继续震荡向上】摘要:继续关注有较多事件驱动因素,或政策导向较强、受外盘因素影响相对较小的板块,新能源、医药...

-

新一批隐形重仓股曝光!葛兰增持长春高新、胡昕炜继续喝酒 傅鹏博再加仓... 随着上市公司年报的火热披露,又一批顶流基金经理的隐形重仓股浮出水面。3月17日傍晚,舍得酒业(600702 SH)披露了2021年年报,胡昕炜管理的汇

-

百瑞赢:政策春风下 切勿盲目追涨 【百瑞赢:政策春风下切勿盲目追涨】随着美联储靴子落地和国内政策底的显现,市场延续反弹,早盘跳空高开后进一步拉升。虽然午后冲高回...

-

北京二手房价格同比涨幅连续6个月全国第一 新房源价格上涨成交分化 “上周末中介一直催我去谈价,说最近市场回暖,成交量上升,这个房子性价比高不愁卖。”苏娟(化名)看房一年多,仍在犹豫现在是否要“上...

-

商品期货开盘多数上涨,低硫燃料油涨超7%,原油涨超5% 金融界3月18日消息国内期货市场早盘开盘,商品期货多数上涨,低硫燃料油涨超7%,原油涨超5%,LPG、焦煤等涨超3%,甲醇、铁矿石等涨超2%,焦炭

-

启动“慢生活” 深圳为中小微企业纾困亮出“加减法” 深圳启动慢生活,部分中小微企业因慢遇困,比如生产型企业难以转为线上,比如接触型服务业骤然少了许多客源。及时为中小微企业纾困,不仅是

启动“慢生活” 深圳为中小微企业纾困亮出“加减法” 深圳启动慢生活,部分中小微企业因慢遇困,比如生产型企业难以转为线上,比如接触型服务业骤然少了许多客源。及时为中小微企业纾困,不仅是 -

生猪期货价格维持数月以来的跌势 年内下跌近两成 3月16日,国内商品期货日间收盘涨多跌少,其中沪镍主力合约上涨7 13%,燃油主力合约微跌0 57%,原油主力下跌2 06%。大商所鸡蛋生猪主力继续

生猪期货价格维持数月以来的跌势 年内下跌近两成 3月16日,国内商品期货日间收盘涨多跌少,其中沪镍主力合约上涨7 13%,燃油主力合约微跌0 57%,原油主力下跌2 06%。大商所鸡蛋生猪主力继续 -

A股和港股大幅反弹 沪指涨3.48%创历史新高 受国务院金融委会议消息刺激,A股和港股16日大幅反弹。截至收盘,沪指涨3 48%报3170 71点,深成指涨4 02%报12000 96点,创业板指涨5 2%报26

A股和港股大幅反弹 沪指涨3.48%创历史新高 受国务院金融委会议消息刺激,A股和港股16日大幅反弹。截至收盘,沪指涨3 48%报3170 71点,深成指涨4 02%报12000 96点,创业板指涨5 2%报26 -

深圳为优质中小企业纾困 最高提供3000万元平稳基金 今年2月刚拿到市里发放的3000万元平稳基金,准备用于产品研发。3月16日,深圳云之家网络有限公司相关负责人黎龙虎告诉记者。自2020年新冠肺

深圳为优质中小企业纾困 最高提供3000万元平稳基金 今年2月刚拿到市里发放的3000万元平稳基金,准备用于产品研发。3月16日,深圳云之家网络有限公司相关负责人黎龙虎告诉记者。自2020年新冠肺 -

我国宏观经济稳中向好态势不变 长期投资价值不改 国家统计局15日发布的1~2月份国民经济运行数据显示,我国1~2月份国民经济运行好于预期,为今年一季度开好局奠定了坚实基础。多位经济学家把

我国宏观经济稳中向好态势不变 长期投资价值不改 国家统计局15日发布的1~2月份国民经济运行数据显示,我国1~2月份国民经济运行好于预期,为今年一季度开好局奠定了坚实基础。多位经济学家把 -

2022儿童用药市场投资前景及行业发展现状分析 2022儿童用药市场投资前景及行业发展现状分析目前,我国儿童用药种类较少。根据国家药监局数据显示,我国3 500多种化学药品制剂中,供应儿童专

-

消毒产品市场投资前景及行业发展现状分析 消毒产品市场投资前景及行业发展现状分析我国人们对卫生环境要求的提高,消毒产品的制造与广泛应用引起人们的高度重视,传统消毒产品已...

-

泰国报告新增27071例新冠肺炎确诊病例,新增80例死亡病例 泰国报告新增27071例新冠肺炎确诊病例,新增80例死亡病例

-

证券从业资格考试迎重大调整,考试不再是准入门槛 证券从业资格考试迎重大调整,考试不再是准入门槛;

-

俄媒:美国防部称已向乌克兰提供情报 正“发挥作用” 俄媒:美国防部称已向乌克兰提供情报正“发挥作用”;

-

日本内阁官方长官:日本首相岸田文雄首相将于3月19日至21日访问印度、柬埔寨 日本内阁官方长官:日本首相岸田文雄首相将于3月19日至21日访问印度、柬埔寨

-

据美媒:莫德纳要求美国食品和药物管理局授权成人用第二针新冠疫苗加强针 据美媒:莫德纳要求美国食品和药物管理局授权成人用第二针新冠疫苗加强针

-

日本地震或扰动晶圆市场 光刻胶强势反弹 16只绩优股获外资加仓 【日本地震或扰动晶圆市场光刻胶强势反弹16只绩优股获外资加仓】据国际半导体产业协会报告显示,2021年全球半导体材料市场收入达到643亿美元,

-

广汽埃安将上市?16倍PE 2000亿元估值! 【广汽埃安将上市?16倍PE2000亿元估值!】广汽集团17日晚间发布公告,公司全资子公司广汽埃安已完成共计25 66亿元融资。本次增资扩股后,广汽

-

2个电站拉动300亿!未来投资将翻倍式增长!抽水蓄能 更多项目在路上! 【2个电站拉动300亿!新能源的新方向?未来投资将翻倍式增长!抽水蓄能更多项目在路上!】国家电网有限公司3月17日对外宣布,当日又有两座抽水

-

百亿私募罕见发声! 过去两周,A股、港股以及中概股大幅波动,牵动着亿万投资者的心,不少人因为账户的浮亏,而陷入悲观情绪。3月17日,百亿私募中欧瑞博董事长吴

-

涨停也追不上净值涨幅!多只跨境ETF两连板 却大幅折价近10% 发生了什么? 【涨停也追不上净值涨幅!多只跨境ETF两连板却大幅折价近10%发生了什么?】近两个交易日,股市相关一扫阴霾开启了高歌猛进模式,其中又以前期

-

安信证券给予长春高新买入评级:生长激素维持高速增长 多渠道布局完善战略领域产... 安信证券03月18日发布题为《生长激素维持高速增长,多渠道布局完善战略领域产品线布局》的研报称,给予长春高新(000661 SZ)买入评级。评级理由

热门资讯

-

停盘一周后LME镍期货恢复交易 开盘大跌5.17% 北京时间3月16日16时,经历了长达...

停盘一周后LME镍期货恢复交易 开盘大跌5.17% 北京时间3月16日16时,经历了长达... -

2021年企业年金规模达2.6万亿元 投资收益超1200亿元 3月16日,资本邦了解到,近日《202...

2021年企业年金规模达2.6万亿元 投资收益超1200亿元 3月16日,资本邦了解到,近日《202... -

美股三大指数涨跌互现 新能源汽车股全线走低 3月15日,资本邦了解到,截至美东...

美股三大指数涨跌互现 新能源汽车股全线走低 3月15日,资本邦了解到,截至美东... -

多家公募密集布局宽基品种 捕捉市场整体性行情 3月14日,资本邦了解到,今年以来...

多家公募密集布局宽基品种 捕捉市场整体性行情 3月14日,资本邦了解到,今年以来...

文章排行

图赏

-

助力碳达峰碳中和 我国本外币绿色贷款存量规模全球第一 3月8日,资本邦了解到,近日,人民...

助力碳达峰碳中和 我国本外币绿色贷款存量规模全球第一 3月8日,资本邦了解到,近日,人民... -

发改委重磅回应市场关切 全力做好大宗商品保供稳价工作 发改委日前就确保经济增长、能源保...

发改委重磅回应市场关切 全力做好大宗商品保供稳价工作 发改委日前就确保经济增长、能源保... -

探路实体商业新发展 增强实体零售的吸引力和盈利能力 今年的政府工作报告指出,餐饮、住...

探路实体商业新发展 增强实体零售的吸引力和盈利能力 今年的政府工作报告指出,餐饮、住... -

“银发经济”跃上风口 产业发展还需引导扶持 2021年第七次全国人口普查数据显示...

“银发经济”跃上风口 产业发展还需引导扶持 2021年第七次全国人口普查数据显示...