中金公司:航空行业成长中看周期 布局疫后修复正当时

中国航空业是典型的成长周期行业:成长性体现在旅客量2015-19 CAGR达11.0%,是GDP增速的1.23倍;周期性表现为阶段性供需错配带来四轮盈利上行。我们认为中国航空投资长期看居民收入,中期看行业供需,短期看市场预期。本轮周期具备盈利超预期基础,建议短期波动中逢低布局。

摘要

长期看,航空作为高端出行消费将伴随中国居民收入增长而持续增长。参考日本等海外国家,人均GDP达到9000美金以上,出行市场连续20年约GDP2倍增速。中国航空消费人口占比仅15%(美国45%),因私出行人均乘机1.9次/年(美国3.2次)。我们认为中国人口基数大,未来航空因私出行占比或超过美国。我们预计伴随居民收入提升,2030中国乘机人口比提至20%,人均乘机3.4次,航空旅客量突破10亿人次(CAGR 5%)。

中期看,只有需求受外围因素短期积压,才有可能在修复过程中超供给预期,从而实现显著的供需差和票价弹性。我们认为,此轮航空周期的最大特点是:需求受短期变量积压,供给全球范围收紧。因此本轮航空周期的需求反弹或更快更强劲,而供给释放或滞后更久,票价或先于客座率修复,且上涨动能将更持续。根据我们测算,2019-2025年中国航空市场存在1-2ppt的供需差。疫情导致35-45%的需求积压,疫后释放或会拉升短期人均乘机次数,产生高于1-2ppt的短期供需差,从而释放票价弹性。我们测算国内航线:大航前20大航线提价10%,利润增厚20-35亿元;国际航线:假设供给恢复至疫情40%,票价则为疫情前两倍,利润增厚约20亿元,合计较2019年增厚40-55亿元。

短期看,市场预期和股价拐点一般较供需增速拐点提前1-2个季度,伴随政策和疫情调整股价波动上行,建议逢低布局。我们认为防疫政策调整是出行政策放宽的前奏,且过程或是渐进式的,并可能伴随断续的调整和试错,股价也还会随之波动。3月15日国家卫健委印发《新型冠状病毒肺炎诊疗方案(试行第九版)》;3月17日召开的政治局常务会明确了“减少对经济社会的影响”的防疫新要求,我们预计市场预期有望加速回暖,建议密切关注防疫政策调整以及国内外国际线放开进程,逢低布局航空股。

风险

疫情反复,国际线放开慢于预期,油价上行,人民币兑美元大幅贬值。

(文章来源:中金点睛)

-

产品净值出现较大回撤 又有私募大佬道歉了! 因产品净值大幅回撤,此前淡水泉、希瓦私募等百亿私募创始人道歉,日前又有一位百亿级私募大佬因为同样的原因致歉。敦和资产管理有限公司(

产品净值出现较大回撤 又有私募大佬道歉了! 因产品净值大幅回撤,此前淡水泉、希瓦私募等百亿私募创始人道歉,日前又有一位百亿级私募大佬因为同样的原因致歉。敦和资产管理有限公司( -

债券市场一季度整体表现不佳 中银货币基金获大额申购 一季度刚结束,中银基金旗下部分产品率先发布了基金一季报,其中包括10只债券基金与2只货币基金。数据显示,在债券市场一季度整体表现不佳

债券市场一季度整体表现不佳 中银货币基金获大额申购 一季度刚结束,中银基金旗下部分产品率先发布了基金一季报,其中包括10只债券基金与2只货币基金。数据显示,在债券市场一季度整体表现不佳 -

又有A股公司刷新分红金额纪录 吉比特用近八成净利分红 4月8日,资本邦了解到,又有A股公司刷新分红金额纪录!4月7日晚间,A股公司吉比特(603444 SH)发布2021年年报,公司拟每10股派发现金红利160

又有A股公司刷新分红金额纪录 吉比特用近八成净利分红 4月8日,资本邦了解到,又有A股公司刷新分红金额纪录!4月7日晚间,A股公司吉比特(603444 SH)发布2021年年报,公司拟每10股派发现金红利160 -

亏损44亿元!泓德基金去年21只主动权益产品利润为-52.07亿元 泓德基金是国内最早成立的个人系公募,目前刚满七周岁,其规模在个人系公募中居前列。不过,同花顺数据显示,在11家去年整体利润为负的公募

亏损44亿元!泓德基金去年21只主动权益产品利润为-52.07亿元 泓德基金是国内最早成立的个人系公募,目前刚满七周岁,其规模在个人系公募中居前列。不过,同花顺数据显示,在11家去年整体利润为负的公募 -

常态化退市机制加速形成 构筑市场良性投资生态 建设一个规范、透明、开放、有活力、有韧性的中国资本市场,制度建设不可或缺,而退市制度是资本市场的重大基础性制度。近年来,常态化退市

常态化退市机制加速形成 构筑市场良性投资生态 建设一个规范、透明、开放、有活力、有韧性的中国资本市场,制度建设不可或缺,而退市制度是资本市场的重大基础性制度。近年来,常态化退市 -

财报静默期后港股市场回购潮汹涌 回购金额环比上涨 4月2日,资本邦了解到,财报静默期后,港股市场上回购潮汹涌。Choice数据显示,2022年一季度,共有114家港股公司进行股票回购,回购总量为1

财报静默期后港股市场回购潮汹涌 回购金额环比上涨 4月2日,资本邦了解到,财报静默期后,港股市场上回购潮汹涌。Choice数据显示,2022年一季度,共有114家港股公司进行股票回购,回购总量为1

-

中金公司:航空行业成长中看周期 布局疫后修复正当时 【中金公司:航空行业成长中看周期布局疫后修复正当时】中国航空业是典型的成长周期行业:成长性体现在旅客量2015-19CAGR达11 0%,是GDP增速的

-

越南拟将全国最低工资提高6% 越南拟将全国最低工资提高6%

-

广发策略戴康 :如何理解美债对A股风格的影响? 【广发策略戴康:如何理解美债对A股风格的影响?】为何美债利率影响A股成长股?如何理解美债实际利率对A股成长股的抑制是主导性的?当下A股怎

-

美国通胀数据40年新高!美联储理事鹰派发声:货币政策将迅速转向中性 【美国通胀数据40年新高!美联储理事鹰派发声:货币政策将迅速转向中性】通胀数据和布雷纳德的鹰派言论都严重地拖累了市场走势。美东时...

-

海南自贸港建设迎四周年 43个重点项目集中签约 海南自贸港建设迎四周年43个重点项目集中签约;

-

大佬也看错了?芒格大手笔减持阿里!“中国巴菲特”持续补仓腾讯 机构:互联网行... “我觉得阿里巴巴是一个合理的投资,至少目前来看,买入阿里巴巴股票并没有看起来风险那么巨大。”话音刚落不久,“股神”沃伦& 183;巴...

-

两市融资余额减少23.12亿元 两市融资余额减少23 12亿元;

-

新债王冈拉克:美国股市面临“灾难”,可能就在2023年 新债王冈拉克:美国股市面临“灾难”,可能就在2023年;

-

日经225指数日内涨幅达到1.02%,报26603.94 日经225指数日内涨幅达到1 02%,报26603 94

-

产品净值出现较大回撤 又有私募大佬道歉了! 因产品净值大幅回撤,此前淡水泉、希瓦私募等百亿私募创始人道歉,日前又有一位百亿级私募大佬因为同样的原因致歉。敦和资产管理有限公司(

产品净值出现较大回撤 又有私募大佬道歉了! 因产品净值大幅回撤,此前淡水泉、希瓦私募等百亿私募创始人道歉,日前又有一位百亿级私募大佬因为同样的原因致歉。敦和资产管理有限公司( -

5股股东户数降超10% 证券时报网讯,数据宝统计显示,共有238只个股公布了4月10日股东户数,与上期(3月31日)相比,股东户数下降的有131只。其中股东户数降幅超10%的

-

两市融资余额减少23.11亿元,融资客交易活跃度下降,保持连续4日净卖出 e公司讯,截至4月12日,上交所融资余额报8249 20亿元,较前一交易日减少9 38亿元;深交所融资余额报7316 47亿元,较前一交易日减少13 74亿元;

-

民生证券给予八一钢铁推荐评级:新疆需求潜力较大 区域龙头优势明显 民生证券04月12日发布研报称,给予八一钢铁(600581 SH)推荐评级。评级理由主要包括:1)赣锋中凯正按规划开展工作;2)2021年新疆固定资产投资增

-

人福医药:未涉足医美领域 每经AI快讯,有投资者在投资者互动平台提问:看了华泰证券对贵司出的研报,才知道人福医药已经涉足了医美并具有一定优势,如玻尿酸等能...

-

人福医药:随着医疗保障体系的不断完善、人口增长和老龄化加速 医药行业保持着稳... 每经AI快讯,有投资者在投资者互动平台提问:您好,老年人的增加,会加大止疼类型药物的需求吗?人福医药(600079 SH)4月13日在投资者互动平台

-

人福医药:公司正在实施的工程项目资金来源通常为自筹或金融机构贷款 每经AI快讯,有投资者在投资者互动平台提问:1 宜昌人福国际总部白洋原料基地黄冈人福等在建项目的资金来源?2 能否请领导展望一下各项目建成

-

中信证券:疫情修复主线将贯穿全年 证券时报网讯,中信证券认为,中信消费者服务指数昨日涨超8%,我们认为主因疫情管控措施优化预期重燃,疫情修复主线应之表现。我们再次...

-

中信证券:借REITs盘活煤电资产 助力双碳目标实现 证券时报网讯,中信证券认为,电力企业可以将手上煤电一体化项目通过REITs证券化,盘活资产获取发展资金,加快煤电企业向新能源企业转型...

-

A股市场深幅调整 A股、基金两个关键词上榜热搜 11日,A股市场深幅调整,科创板指跌破1000点,创业板指跌超4%。大跌之下,A股、基金两个关键词冲上微博热搜。截至收盘,上证指数报3167 13

A股市场深幅调整 A股、基金两个关键词上榜热搜 11日,A股市场深幅调整,科创板指跌破1000点,创业板指跌超4%。大跌之下,A股、基金两个关键词冲上微博热搜。截至收盘,上证指数报3167 13 -

工银四季收益债券一举斩获“年度普通债券型基金奖” 晨星(中国)2022年度基金奖获奖名单日前正式揭晓,5只基金从全市场9000多只产品中脱颖而出。其中,工银四季收益债券一举斩获年度普通债券型

工银四季收益债券一举斩获“年度普通债券型基金奖” 晨星(中国)2022年度基金奖获奖名单日前正式揭晓,5只基金从全市场9000多只产品中脱颖而出。其中,工银四季收益债券一举斩获年度普通债券型 -

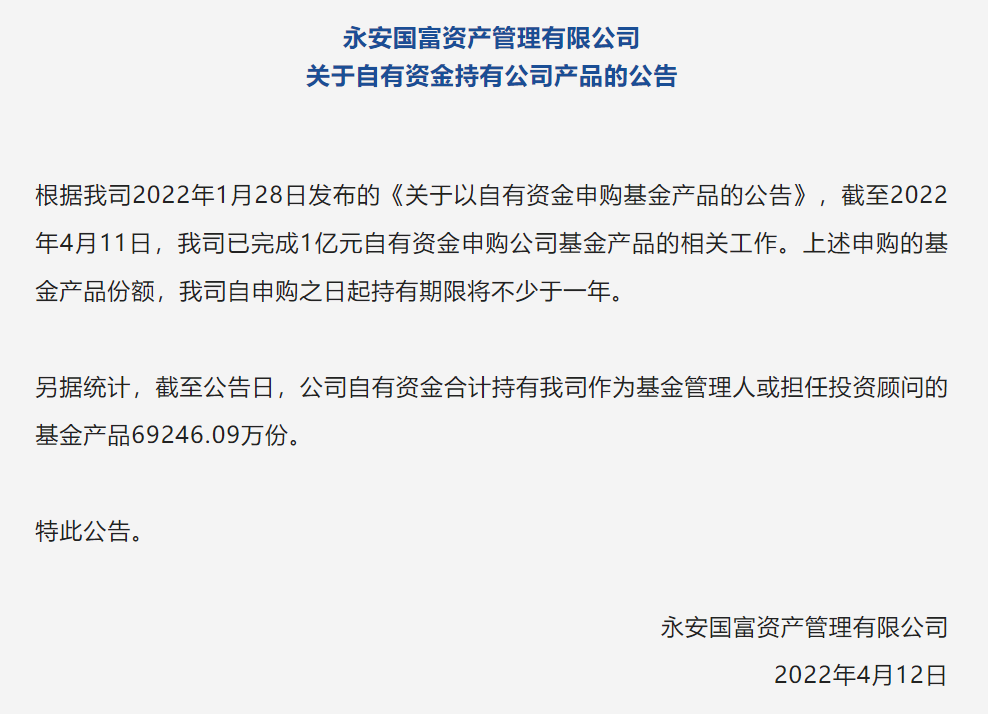

永安国富完成1亿元产品自购 自申购之日起持有期限将不少于一年 4月12日,资本邦了解到,知名私募永安国富资产管理有限公司(简称"永安国富")于微信公众号宣布,根据公司1月28日发布的《关于以自有资金...

永安国富完成1亿元产品自购 自申购之日起持有期限将不少于一年 4月12日,资本邦了解到,知名私募永安国富资产管理有限公司(简称"永安国富")于微信公众号宣布,根据公司1月28日发布的《关于以自有资金... -

重仓股大幅下跌 万家基金黄海管理产品年内逆市上涨 4月12日,资本邦了解到,年初至今,A股市场持续调整,不少基金重仓股大幅下跌。在此市场环境之下,部分顶流基金经理产品净值大幅走低。但值

重仓股大幅下跌 万家基金黄海管理产品年内逆市上涨 4月12日,资本邦了解到,年初至今,A股市场持续调整,不少基金重仓股大幅下跌。在此市场环境之下,部分顶流基金经理产品净值大幅走低。但值 -

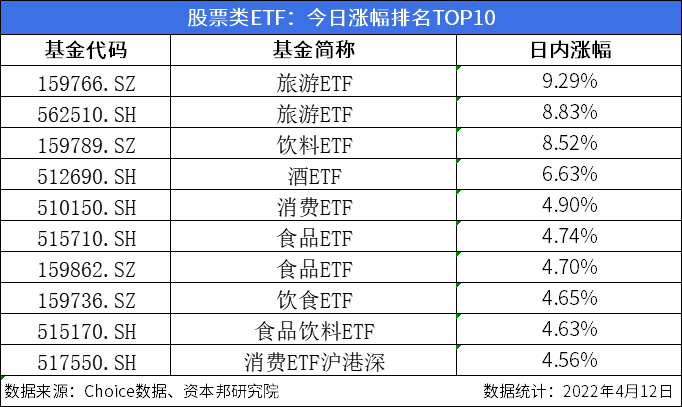

两市超3800只个股上涨 北向资金大幅净买入91.37亿元 4月12日,资本邦了解到,截至今日收盘,沪上证指数涨1 46%,报3213 33点;深证成指涨2 05%,报11756 38点;创业板指涨2 50%,报2523 69点。两

两市超3800只个股上涨 北向资金大幅净买入91.37亿元 4月12日,资本邦了解到,截至今日收盘,沪上证指数涨1 46%,报3213 33点;深证成指涨2 05%,报11756 38点;创业板指涨2 50%,报2523 69点。两 -

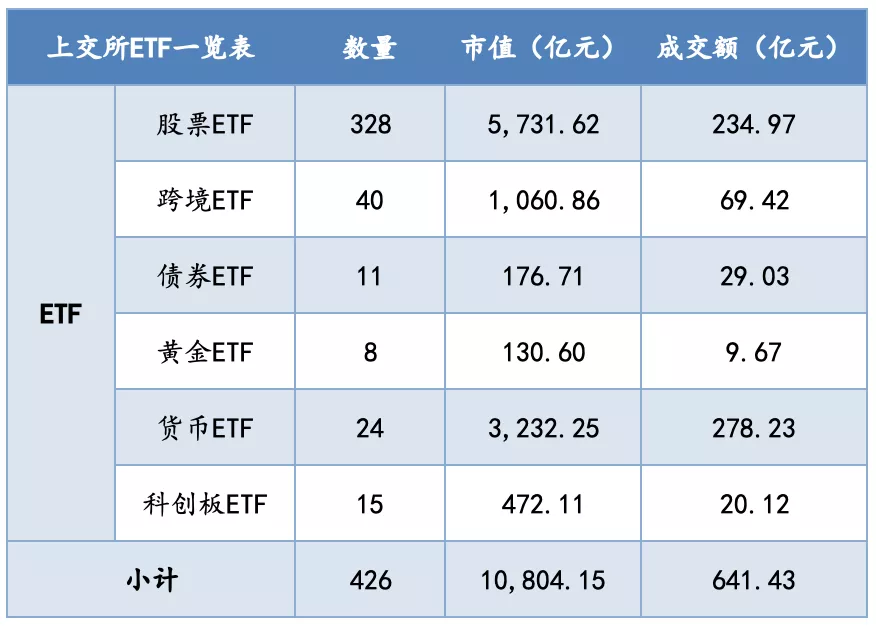

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上交所2022年ETF和指数化投资线上国际推介活动拉开帷幕。活动旨在积极传递中国资本市场对外开放的坚定态度和

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上交所2022年ETF和指数化投资线上国际推介活动拉开帷幕。活动旨在积极传递中国资本市场对外开放的坚定态度和 -

美联储巴尔金:当前的框架很大程度上是由2010年时期的经验决定的 美联储巴尔金:当前的框架很大程度上是由2010年时期的经验决定的

-

日本 3月 广义货币流动性年率 4.2%, 预期值-%, 前值4.2% 日本3月广义货币流动性年率4 2%,预期值-%,前值4 2%

-

日本 3月 M3货币供应年率 3.1%, 预期值3.2%, 前值3.2% 日本3月M3货币供应年率3 1%,预期值3 2%,前值3 2%

-

日本 3月 M2货币供应年率 3.5%, 预期值3.6%, 前值3.6% 日本3月M2货币供应年率3 5%,预期值3 6%,前值3 6%

-

外媒:拜登首次指责俄罗斯在乌克兰实施“种族灭绝” 外媒:拜登首次指责俄罗斯在乌克兰实施“种族灭绝”;

-

股价刚创历史新高 12天10板热门股的大股东出手减持 减持比例居前的还有这些股 【股价刚创历史新高12天10板热门股的大股东出手减持减持比例居前的还有这些股】12天10板热门股股价刚创历史新高就遭股东减持,减持比例居前的

热门资讯

-

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上...

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上... -

今日沪指收跌2.61% 北向资金净卖出57.6亿元 4月11日,资本邦了解到,截至今日...

今日沪指收跌2.61% 北向资金净卖出57.6亿元 4月11日,资本邦了解到,截至今日... -

又有明星基金经理“奔私” 周应波担任上海运舟董事长 不久前宣布离职的顶流周应波去向已...

又有明星基金经理“奔私” 周应波担任上海运舟董事长 不久前宣布离职的顶流周应波去向已... -

一季度多只翻倍股涌现 21只基金去年末提前布局 资本邦了解到,数据显示,截至3月3...

一季度多只翻倍股涌现 21只基金去年末提前布局 资本邦了解到,数据显示,截至3月3...

文章排行

图赏

-

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大...

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大... -

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海...

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海... -

普吉岛8个月收入超500亿泰铢 40万游客从国外抵达普吉 据泰国旅游局数据显示,自去年7月1...

普吉岛8个月收入超500亿泰铢 40万游客从国外抵达普吉 据泰国旅游局数据显示,自去年7月1... -

美在新时代|中国美术馆典藏精品特展“升级版”来了 提起中国美术馆最早的壕展,很多观...

美在新时代|中国美术馆典藏精品特展“升级版”来了 提起中国美术馆最早的壕展,很多观...