国盛策略:本轮“高切低”结束了吗?

2022开年以来,除“开门不红”之外,市场的一个重要特征就是高低估值的切换。从节奏与逻辑来看,本轮高低估值切换与2021Q3存在一定的可比性,相比于2021Q3,本轮价值股行情持续性如何?高切低是否接近尾声?

去年Q3估值切换与当前存在一定的可比性

2021年以来,共出现过两轮估值“高切低”:第一次是2021年Q1,春节后市场大幅回调,下跌过程中低估值相对占优;第二次则是2021年Q3,“730”政治局会议后,跨周期调节预期发酵,而成长赛道交易过热,低估值自8月-9月中旬持续跑赢。从节奏与逻辑来看,2021年Q3行情与当前似乎更具可比性。2021年8月至11月,A股经历了一轮完整的高低估值切换周期,其中,8月初至9月中旬低估值价值占优,而进入四季度后,高估值成长赛道再度成为市场主线。本轮高低估值切换持续1月有余,与去年Q3行情存在一定的可比性。

2021Q3的“高切低”是如何演绎的?

第一阶段,2021年8月初至9月中旬,主赛道情绪降温、低估值价值股占优。2021年730政治局会议确立了偏宽松的总基调,政策转向之际稳增长预期升温,同时机构抱团的锂光芯等热门赛道资金拥挤度过高,相关的高估值板块进入阶段性调整,行情重心显著偏向低估值价值股。第二阶段,进入四季度后,市场风格逆转,高低估值再度切换。彼时主赛道核心资产依旧维持高景气度,随着10月双碳顶层设计的出台,政策利好下新能源带领成长股重拾涨势。另一方面,四季度经济基本面加速恶化,房产税的推出进一步引发了对地产的悲观预期,市场陷入滞胀担忧之中,此消彼长之际,成长赛道再度成为市场主线。

如何看待本轮低估值行情的持续性?

若简单类比2021Q3,高估值→低估值的切换可能已经接近尾声,但相较于去年Q3,我们认为当前市场面临的环境变量存在较大的差别。1)相较730政治局会议,年末中央经济工作会议的定调无疑更具决定性意义,这意味着稳增长不再仅是预期,而是实实在在即将落地,且政策基调从跨周期到逆周期,力度将显著提升;2)尽管2021Q3释放稳信用预期,但2021下半年信用周期都处于收缩状态,而当前信用条件指数已经企稳,后续有望延续回升;3)美联储强化缩表预期,全球流动性收紧已是大势所趋,外围利率环境对于成长股估值的压力增大。

本轮价值崛起可能只是开始,伴随成长赛道估值消化,春节后有望开启一波共振行情

稳增长政策全面发力下,信用条件已经迎来真正意义上企稳,未来政策端有进一步宽松的必要。短期内房企流动性风险犹存,叠加2021年高基数影响,可能会对稳增长板块造成阶段性扰动;但从基本面趋势来看,当前是稳增长政策全面发力的初始阶段,信用条件已经出现真正意义上的企稳,价值崛起或许只是开始。伴随成长赛道估值消化,春节后有望开启一波共振行情,而稳增长依旧是未来1个季度最大的贝塔主线。

策略建议与行业推荐

(一)信用条件已经迎来真正意义上企稳,M1-PPI底部拐点已确认,后期大概率继续向上修复,中期内继续看好价值股行情,稳增长方向推荐优质银行与国企开发商、建筑/建材;(二)新基建发力方向,首推:风光储、电力运营、通信;(三)上游成本反转的汽车零部件、家电,受益于估值低位及概念催化的传媒。

风险提示:1、疫情发展失控;2、经济大幅衰退;3、政策超预期变化

(文章来源:策略晓说)

-

龙津药业股价莫名大增 大股东复制“割韭菜”模式 股价离奇大涨,大股东及实控人高位套现,樊献俄试图复制两年前的割韭菜模式。今年1月12日,二级市场上,龙津药业(002750 SZ)再度强势涨停。

龙津药业股价莫名大增 大股东复制“割韭菜”模式 股价离奇大涨,大股东及实控人高位套现,樊献俄试图复制两年前的割韭菜模式。今年1月12日,二级市场上,龙津药业(002750 SZ)再度强势涨停。 -

中信证券发布业绩快报:2021年实现营业收入765.7亿 归母净利润229.79亿 1月12日,中信证券发布业绩快报,快报显示,2021年中信证券实现营业收入765 7亿元,同比增长40 8%;实现归属于母公司股东的净利润229 79亿元

中信证券发布业绩快报:2021年实现营业收入765.7亿 归母净利润229.79亿 1月12日,中信证券发布业绩快报,快报显示,2021年中信证券实现营业收入765 7亿元,同比增长40 8%;实现归属于母公司股东的净利润229 79亿元 -

银河证券A股可转换债券发行规模缩小到78亿 比原拟定金额减少32亿 1月12日,中国银河证券股份有限公司(以下称银河证券)发布公告表示,公司董事会会议审议通过了关于调整银河证券公开发行A股可转换公司债券发

银河证券A股可转换债券发行规模缩小到78亿 比原拟定金额减少32亿 1月12日,中国银河证券股份有限公司(以下称银河证券)发布公告表示,公司董事会会议审议通过了关于调整银河证券公开发行A股可转换公司债券发 -

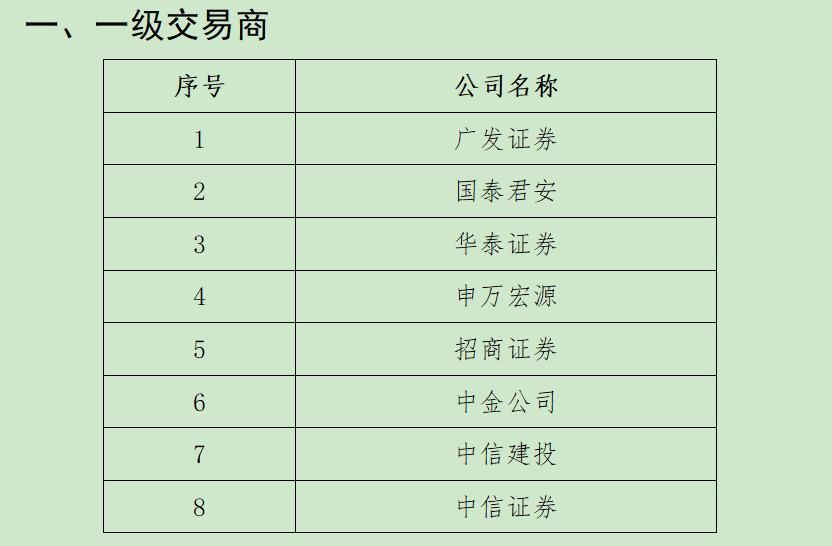

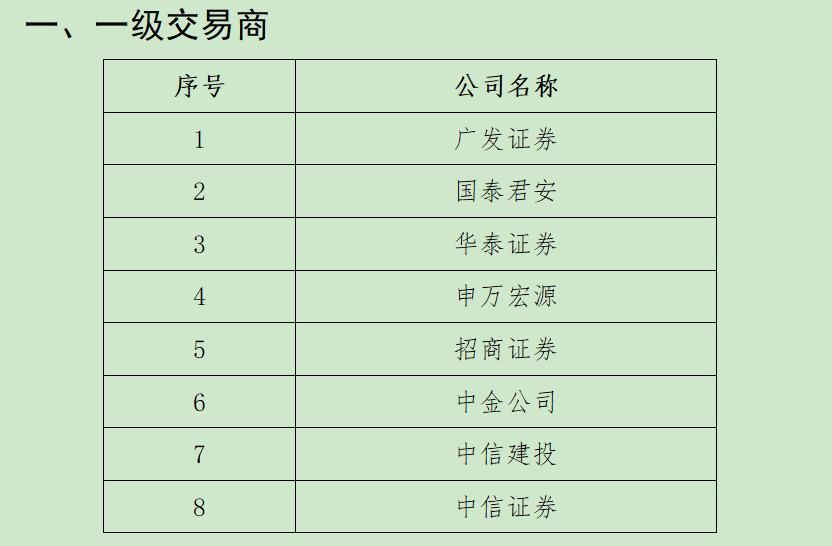

两期场外期权业务二级交易商新增名单接连公布 1月12日,资本邦了解到,开年前后,中国证券业协会接连公布两期场外期权业务二级交易商新增名单。其中,第十三期,新增北京高华证券和西南

两期场外期权业务二级交易商新增名单接连公布 1月12日,资本邦了解到,开年前后,中国证券业协会接连公布两期场外期权业务二级交易商新增名单。其中,第十三期,新增北京高华证券和西南 -

圆通速递预盈超20亿增13.2% 单票收入大幅改善 持续推进数字化转型,圆通速递业绩增长超预期。1月10日,圆通速递(600233 SH)发布业绩预告,预计2021年1-12月归属上市公司股东的净利润20亿

圆通速递预盈超20亿增13.2% 单票收入大幅改善 持续推进数字化转型,圆通速递业绩增长超预期。1月10日,圆通速递(600233 SH)发布业绩预告,预计2021年1-12月归属上市公司股东的净利润20亿 -

公募核心投研人士展发表2022年关注的投资机会 1月11日,资本邦了解到,日前,多家公募旗下核心投研人士发表2022年关注的投资机会,面对市场短期大幅波动,需要加强基本面研究,精选个股

公募核心投研人士展发表2022年关注的投资机会 1月11日,资本邦了解到,日前,多家公募旗下核心投研人士发表2022年关注的投资机会,面对市场短期大幅波动,需要加强基本面研究,精选个股

-

国盛策略:本轮“高切低”结束了吗? 2022开年以来,除“开门不红”之外,市场的一个重要特征就是高低估值的切换。从节奏与逻辑来看,本轮高低估值切换与2021Q3存在一定的可...

-

数据图解丨2020年全国农业及相关产业增加值达166900亿元 占GDP16.47%! 农业统计是反映农业农村经济活动的“晴雨表”。1月14日,针对近期公开的2020年全国农业及相关产业增加值数据,国家统计局发布了国家统计...

-

九芝堂:连锁药店数量每年保持约10%的增长速度 最近这两个月,作为传统中药龙头的九芝堂股价从8 40涨到了10 38元(截至1月14收盘),增幅达23 5%,吸金效应明显。九芝堂2021三季报显示,公司主

-

曹宇:去年底基本完成资管业务过渡期整改任务 保本理财实现清零 在今日举行的全球财富管理论坛& 183;上海苏河湾峰会上,中国银保监会党委委员、副主席曹宇表示,银行业保险业已于2021年底基本完成资管...

-

西安市区出租车免除本月承包费和服务费 西安发布消息1月15日,西安市出租汽车管理处、西安出租汽车协会联合发布通知:西安市区所有出租汽车经营企业免除企业自有车辆(公户车)承包人20

-

电影《穿过寒冬拥抱你》上映第17天 票房突破8亿元 【电影《穿过寒冬拥抱你》上映第17天票房突破8亿元】1月16日,电影《穿过寒冬拥抱你》上映第17天,票房突破8亿元。截至发稿前,该片超越了本周

-

年货促销节“真香”来袭 来越秀一起虎虎生威欢购幸福年 距离虎年大年初一还有不到20天,越秀年货市场早已热闹起来。传统商超消费持续火热,一德路年货一条街红红火火。广百、华润万家等商超年...

-

不耽误港澳渔民返乡过节!湾仔边检升级执勤方案 据珠海市流渔办通报,2022年春节前将有近2000名港澳流动渔(船)民在市各渔港集中入境上岸,其中,洪湾中心渔港以自身国家级中心渔港建造标准的

-

广州一物流公司“套路”司机贷款买车 崭新货车却成负担 1月14日,林荣告诉记者,去年9月,自己在智联招聘上看到广州骏宇物流有限公司招聘货车司机,便去应聘司机岗位。面试时,该公司工作人员表示底

-

2022年江西“两会”时间来了 首设“代表通道”、“厅长通道” 1月15日下午,《每日经济新闻》记者从2022年江西省“两会”新闻发布会上获悉,江西省政协十二届五次会议将于明日(16日)下午开幕,这也意...

-

兴证策略:“mini版2014”正在酝酿 时机取决于宽信用进程 回顾:2021年10月中旬我们判断主线将回归成长,科技科创将吹响反攻号角。2021年11月10日在市场大幅震荡中,我们判断跨年行情即将展开。展望:

-

“史无前例”行情!这一行业赚疯了 3家公司披露强劲业绩 最强暴增450%! 【“史无前例”行情!这一行业赚疯了3家公司披露强劲业绩最强暴增450%!】1月14日晚间,三家煤炭上市企业披露堪称“华丽”的2021年业绩...

-

李继尊履新证监会办公厅主任 【李继尊履新证监会办公厅主任】空缺月余的证监会办公厅主任一职近日人选落定。记者获悉,证监会系统内部已经官宣:证监会市场一部主任...

-

一件事一次办 社保服务获点赞 依托大数据联合人社、医保、住房公积金等部门,我市税务部门在全国率先推出了一系列跨部门“一件事一次办”社保服务。记者获悉,厦门火...

-

一份家族办公室业内演讲的深挖:中金家族财富管理业务发力态势更清晰 “家族办公室”业务近几年来,成为证券行业的热词。参与者中,不乏两年前设立环球家族办公室的中金公司、2020年11月底发布兴证财富家族...

-

中央政法工作会议:加大反垄断等领域司法力度 【中央政法工作会议:加大反垄断等领域司法力度】从中央政法工作会议上了解到,会议提出要着力强化执法司法供给,更好优化营商环境。要...

-

基民懵了!机构开年越跌越买 两周借道ETF扫货逾百亿元 这些题材最被看好(附名单) 2022年开年后,市场出现大幅调整,但资金连续两周实现净流入,以区间成交均价计算,6只指数ETF本周合计净流入约72 82亿元,其中沪深300ETF、中

-

太疯狂:满屏涨停!开年没几天 5只A股暴涨超100% 交易所紧急出手 【太疯狂:满屏涨停!开年没几天5只A股暴涨超100%交易所紧急出手】开年才9个交易日,已有5只个股逆风股价翻倍!虽然2022年开年市场突然出现大

-

“踩雷”恒大!又有A股彻底栽了:“辛辛苦苦干10年 一次亏没了”! 【“踩雷”恒大!又有A股彻底栽了:“辛辛苦苦干10年一次亏没了”!】平地惊雷,唯恐避之不及。“踩雷”恒大的文科园林,一年时间几乎亏...

-

汤加海域火山喷发引发大范围海啸 最大海啸波幅达1.5米 【汤加海域火山喷发引发大范围海啸最大海啸波幅达1 5米】自然资源部海啸预警中心根据最新监测结果分析,此次火山喷发引发了越洋海啸,...

-

优秀企业技术中心可获奖励 技术创新为企业发展注入强大的动力。记者近日获悉,我市新修订了《厦门市企业技术中心认定管理办法》(下称“办法”),发布支持和服务我...

-

国家外汇局通报非法买卖外汇案例 两家企业被点名 国家外汇局通报非法买卖外汇案例两家企业被点名中新财经1月15日电据国家外汇管理局消息,近日,对外汇违规案例通报,现将部分违规典型案...

-

券商也发力财富号!中信证券“挟规模以令诸侯”?多家头部基金公司官宣入驻 这一... 打造自家财富号,邀请基金或是券商等入驻自己的“朋友圈”,在招行、蚂蚁等已形成了特色打法,不仅如此,牵手基金公司打造财富管理生态...

-

第三代半导体“王炸”产品来袭!比传统SiC晶圆便宜1-2成 即将量产 【第三代半导体“王炸”产品来袭!比传统SiC晶圆便宜1-2成即将量产】据日经新闻报道,住友集团旗下的住友金属矿山(简称住友矿山)将量产...

-

佛山彩民斩获10注双色球二等奖等 2021年12月28日晚,中国福利彩票双色球第2021149期开奖,一位佛山彩民霸气斩获10注双色球二等奖、10注双色球四等奖,共揽获奖金2782890元。仅

-

浙商证券:抗疫再起 关注检测-创新-CDMO产业链 【浙商证券:抗疫再起关注检测-创新-CDMO产业链】浙商证券最新研报认为,全球疫情持续出现波动情况下,全球产业转移逻辑有望持续加速,本土CDM

-

电新行业周报(2022年第3期):“十四五”特高压建设值得期待 本周观点:“十四五”特高压建设值得期待“十四五”特高压建设力度有望显著提升。据中国能源报1月11日报导,国内今年将大规模启动新一轮...

-

茅台集团:2021年酒类产量同比增长18.5% 缩减酒类品牌198个、产品2694款 【茅台集团:2021年酒类产量同比增长18 5%缩减酒类品牌198个、产品2694款】贵州茅台微信公众号消息,1月14日,茅台集团召开2022年第六届第二次

-

证金公司聂庆平:外资在二级市场交易占比10% 收益率跑赢A股指数 1月16日,中国证券金融公司董事长聂庆平表示,中国资本市场互联互通的范围和深度进一步扩大,国际投资者参与A股市场的路径更加畅通。中国资本

-

因马丁·路德·金纪念日 美股明日休市一天 【因马丁& 183;路德& 183;金纪念日美股明日休市一天】美股将于1月17日(马丁& 183;路德& 183;金纪念日)全天休市。(界面新闻)

热门资讯

-

龙津药业股价莫名大增 大股东复制“割韭菜”模式 股价离奇大涨,大股东及实控人高位...

龙津药业股价莫名大增 大股东复制“割韭菜”模式 股价离奇大涨,大股东及实控人高位... -

中信证券发布业绩快报:2021年实现营业收入765.7亿 归母净利润229.79亿 1月12日,中信证券发布业绩快报,...

中信证券发布业绩快报:2021年实现营业收入765.7亿 归母净利润229.79亿 1月12日,中信证券发布业绩快报,... -

银河证券A股可转换债券发行规模缩小到78亿 比原拟定金额减少32亿 1月12日,中国银河证券股份有限公...

银河证券A股可转换债券发行规模缩小到78亿 比原拟定金额减少32亿 1月12日,中国银河证券股份有限公... -

两期场外期权业务二级交易商新增名单接连公布 1月12日,资本邦了解到,开年前后...

两期场外期权业务二级交易商新增名单接连公布 1月12日,资本邦了解到,开年前后...

文章排行

图赏

-

原阳县“四大优势”吸引团餐企业落户 推动团餐行业高质量发展 还记得新乡7·20抗洪救灾期间,安...

原阳县“四大优势”吸引团餐企业落户 推动团餐行业高质量发展 还记得新乡7·20抗洪救灾期间,安... -

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转...

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转... -

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%...

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%... -

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期...

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期...