两期场外期权业务二级交易商新增名单接连公布

1月12日,资本邦了解到,开年前后,中国证券业协会接连公布两期场外期权业务二级交易商新增名单。其中,第十三期,新增北京高华证券和西南证券两家券商;第十四期,又继续新增了东海证券和开源证券。

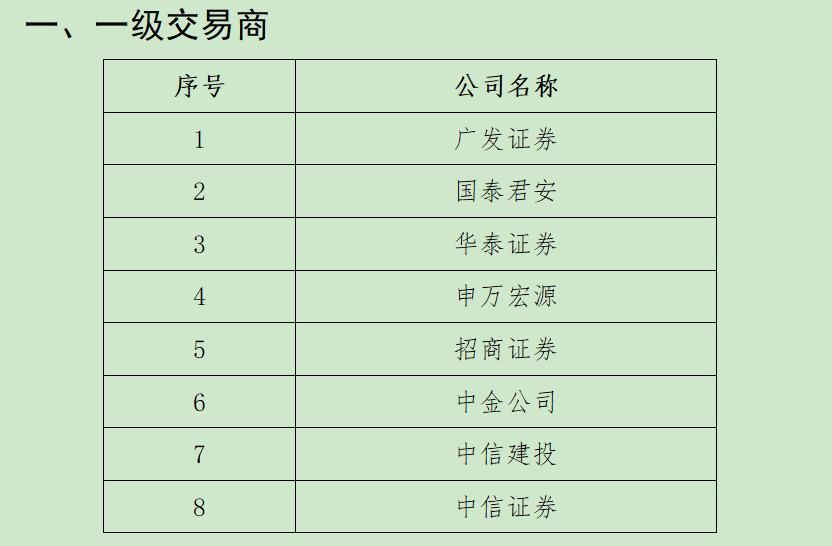

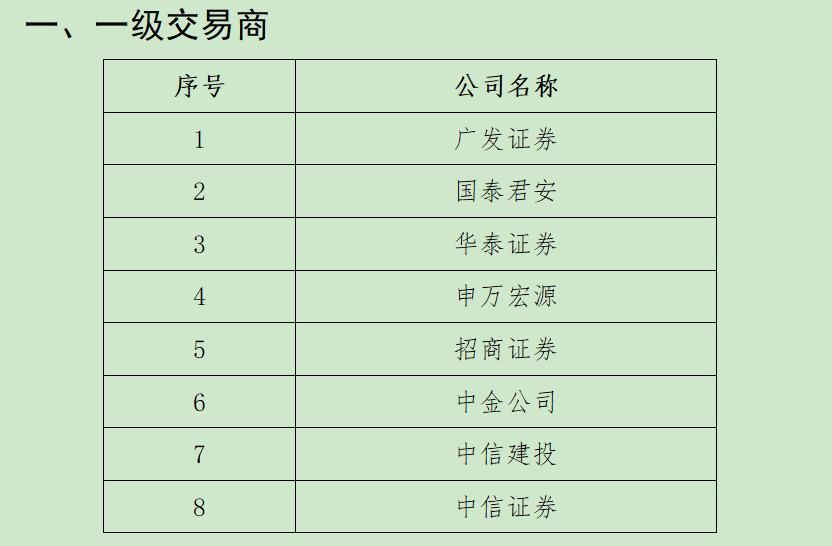

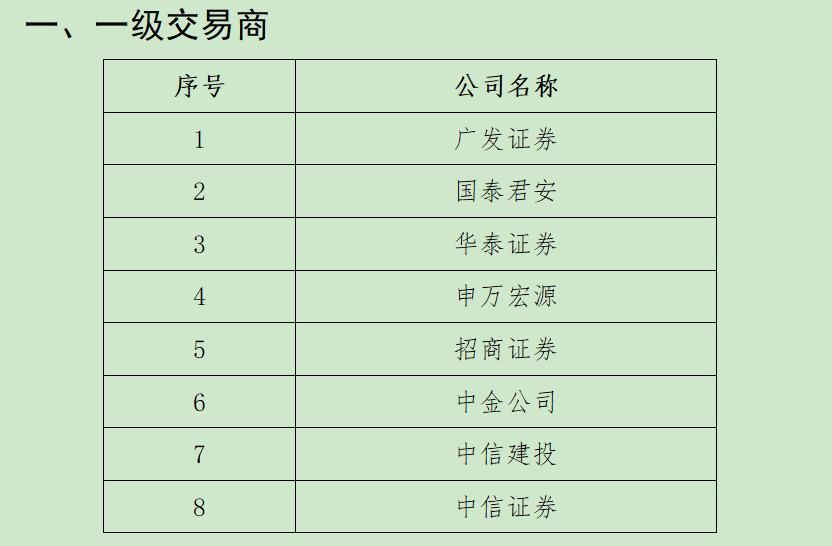

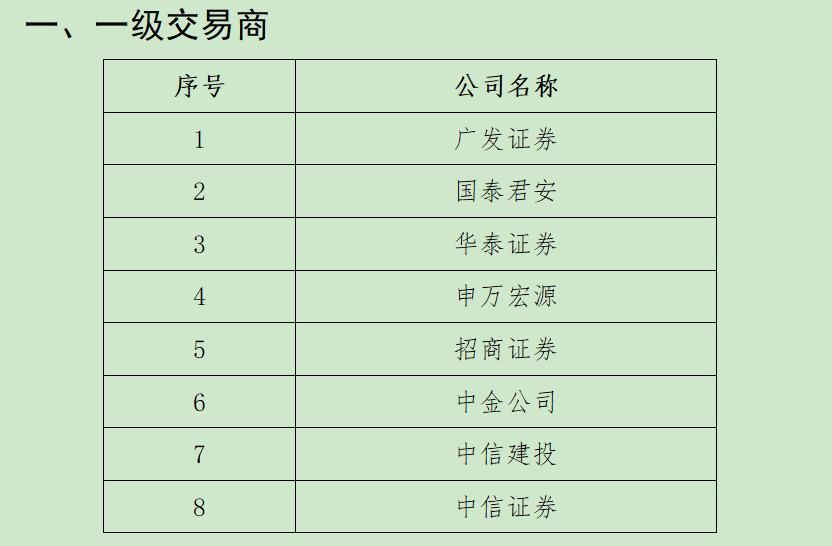

截至2022年1月7日中证协最近一次新增名单后,场外期权交易商共计45家,包括8家一级交易商和37家二级交易商。

(图片来源:中证协)

公开资料显示,国内衍生品市场分为场内衍生品以及场外衍生品,其中又分为商品衍生品以及金融衍生品。

而场外衍生品市场则主要分布于银行间市场以及证券公司市场中,其中银行间市场体量较大,达到98%。这主要因为银行间市场包揽了外汇及利率业务,且具有较强的先发优势。

据国泰君安研报指出,境内证券公司场外衍生品业务虽然起步较晚,体量较小,但近几年发展迅猛。主要涉及场外期权以及收益互换业务。

从竞争格局来看,无论海外还是国内,衍生品业务都呈现极强的集中度,前五机构往往占据了80%以上的业务量,且会呈现明显的滚雪球优势。因为越大的业务量会带来更多的盈利,且因为对手方的增加,反而减小了整体风险。

不过,随着场外期权业务的二级交易商迅速扩容,证券公司的场外衍生品市场,尤其是场外期权业务新增交易的头部集中度正在出现明显下降。

据去年中证协公布的《场外业务开展情况报告(2021年第11期)》显示,截至到2021年10月底,场外期权业务新增交易的集中度下降较为明显,从2021年5月的78.72%已逐步下降至64.08%。

东吴证券非银团队分析认为,衍生品规模逐步扩大,资格牌照不断放宽,券商抢夺衍生品市场有助于提升自身ROE。各家券商加速场外衍生品业务布局,增加机构客户粘性进而丰富券商的收入来源,提高券商的综合服务能力以及综合竞争力。衍生品具有天然的高杠杆属性及其避险属性,有助于稳定证券公司ROE,同时随着衍生品规模持续扩大,将带动市场活跃度提升,东吴证券认为场外衍生品业务未来将成为券商新的核心竞争力。

平安证券非银团队认为,衍生品市场的发展将丰富券商收入来源、平滑利润周期。经纪、传统投行、传统资管等轻资产业务的竞争激烈、盈利波动大且盈利水平较低;自营方向性投资、股质、两融等传统重资产业务的盈利波动大、周期性强。在衍生品业务中,券商主要赚取息差和佣金收入,波动较小。(邹文榕)

-

两期场外期权业务二级交易商新增名单接连公布 1月12日,资本邦了解到,开年前后,中国证券业协会接连公布两期场外期权业务二级交易商新增名单。其中,第十三期,新增北京高华证券和西南

两期场外期权业务二级交易商新增名单接连公布 1月12日,资本邦了解到,开年前后,中国证券业协会接连公布两期场外期权业务二级交易商新增名单。其中,第十三期,新增北京高华证券和西南 -

圆通速递预盈超20亿增13.2% 单票收入大幅改善 持续推进数字化转型,圆通速递业绩增长超预期。1月10日,圆通速递(600233 SH)发布业绩预告,预计2021年1-12月归属上市公司股东的净利润20亿

圆通速递预盈超20亿增13.2% 单票收入大幅改善 持续推进数字化转型,圆通速递业绩增长超预期。1月10日,圆通速递(600233 SH)发布业绩预告,预计2021年1-12月归属上市公司股东的净利润20亿 -

公募核心投研人士展发表2022年关注的投资机会 1月11日,资本邦了解到,日前,多家公募旗下核心投研人士发表2022年关注的投资机会,面对市场短期大幅波动,需要加强基本面研究,精选个股

公募核心投研人士展发表2022年关注的投资机会 1月11日,资本邦了解到,日前,多家公募旗下核心投研人士发表2022年关注的投资机会,面对市场短期大幅波动,需要加强基本面研究,精选个股 -

上海家化发布公告2021年获得政府补助5401.71万元 1月11日,上海家化发布公告称,公司以及控股子公司2021年度累计收到各类政府补助(不包括自递延收益转入的部分)5401 71万元,其中与收益相关

上海家化发布公告2021年获得政府补助5401.71万元 1月11日,上海家化发布公告称,公司以及控股子公司2021年度累计收到各类政府补助(不包括自递延收益转入的部分)5401 71万元,其中与收益相关 -

去年47家IPO企业发起ESG信披 占本年IPO数量的10% 近日,普华永道发布了2021年中国内地和香港IPO市场表现及前景展望。据其统计,2021年A股IPO势头强劲,共有493只新股上市,融资金额达5478亿

去年47家IPO企业发起ESG信披 占本年IPO数量的10% 近日,普华永道发布了2021年中国内地和香港IPO市场表现及前景展望。据其统计,2021年A股IPO势头强劲,共有493只新股上市,融资金额达5478亿 -

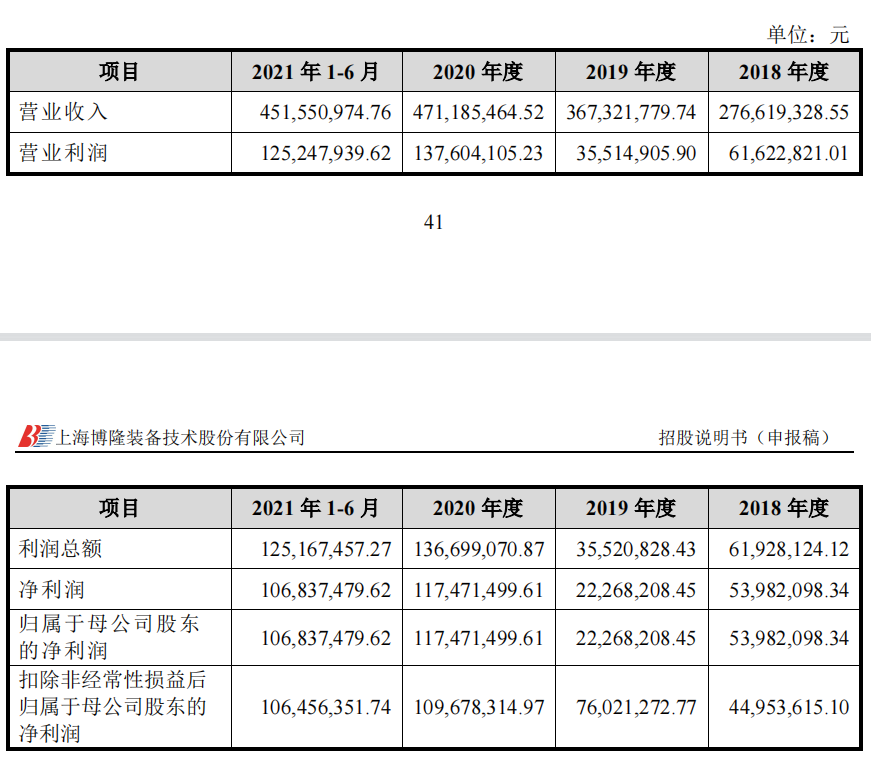

博隆技术成为2022年首家被否IPO企业 四大问题被问询 1月7日,资本邦了解到,作为2022年首个IPO上会项目,上海博隆装备技术股份有限公司(以下简称博隆技术)拟登陆主板市场的消息备受关注。1月6

博隆技术成为2022年首家被否IPO企业 四大问题被问询 1月7日,资本邦了解到,作为2022年首个IPO上会项目,上海博隆装备技术股份有限公司(以下简称博隆技术)拟登陆主板市场的消息备受关注。1月6

-

两期场外期权业务二级交易商新增名单接连公布 1月12日,资本邦了解到,开年前后,中国证券业协会接连公布两期场外期权业务二级交易商新增名单。其中,第十三期,新增北京高华证券和西南

两期场外期权业务二级交易商新增名单接连公布 1月12日,资本邦了解到,开年前后,中国证券业协会接连公布两期场外期权业务二级交易商新增名单。其中,第十三期,新增北京高华证券和西南 -

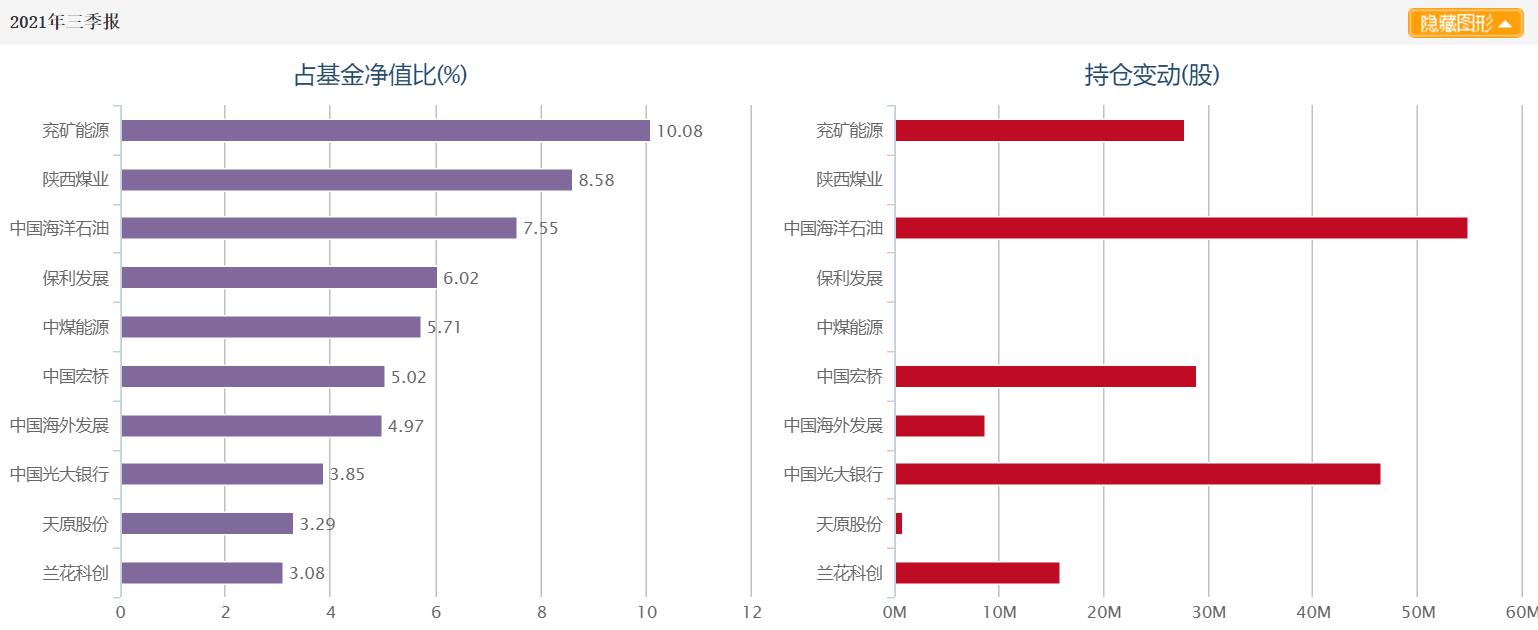

这些基金凭借重仓价值股业绩实现逆市上涨 1月12日,资本邦了解到,今年以来,去年收益靠前的主动偏股型基金(普通股票型、偏股混合型、灵活配置型)业绩出现明显回撤,相关数据显示,

这些基金凭借重仓价值股业绩实现逆市上涨 1月12日,资本邦了解到,今年以来,去年收益靠前的主动偏股型基金(普通股票型、偏股混合型、灵活配置型)业绩出现明显回撤,相关数据显示, -

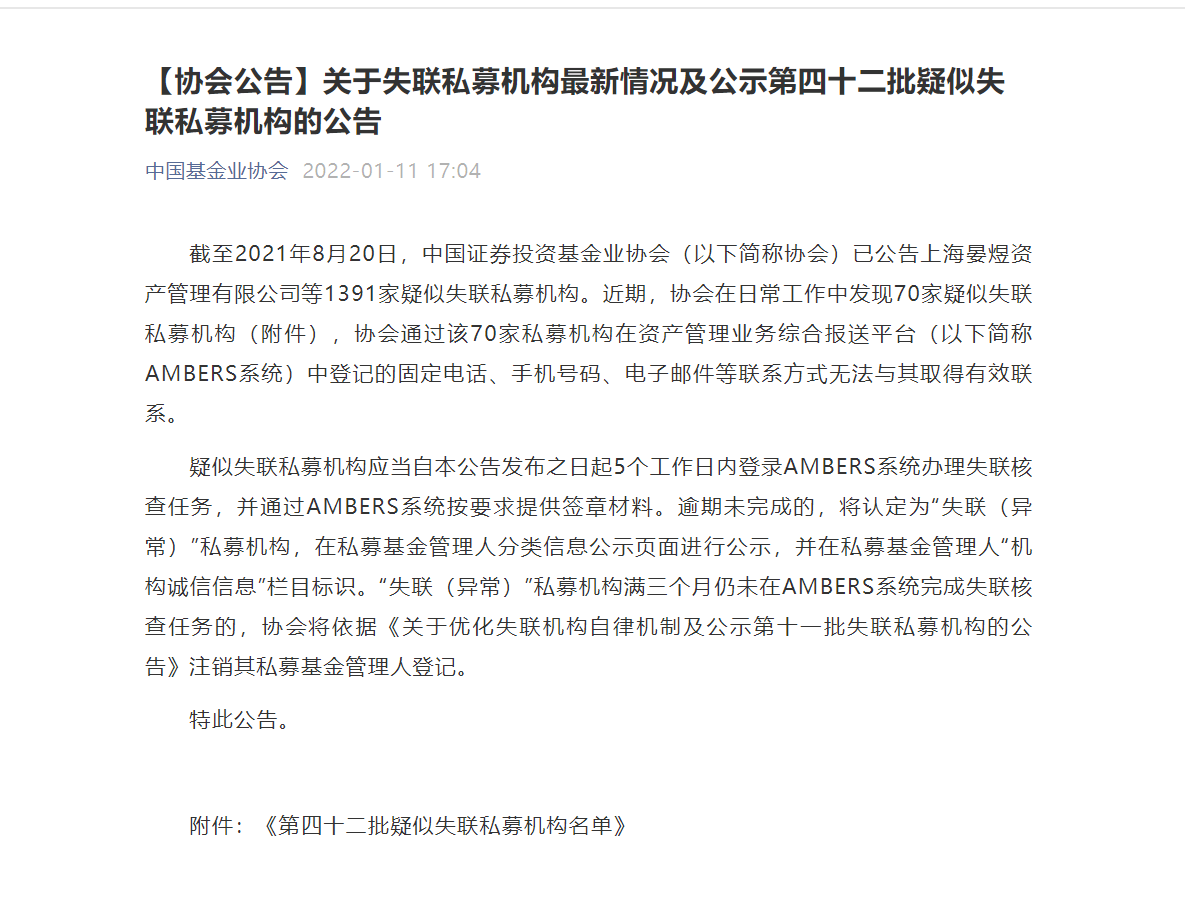

第四十二批疑似失联私募机构名单发布 1月12日,资本邦了解到,昨日(2022年1月11日),中国证券投资基金业协会发布了第四十二批疑似失联私募机构名单,涉及北京正方环球投资管理有

第四十二批疑似失联私募机构名单发布 1月12日,资本邦了解到,昨日(2022年1月11日),中国证券投资基金业协会发布了第四十二批疑似失联私募机构名单,涉及北京正方环球投资管理有 -

一枚鸡蛋卖不到0.7元!春节前蛋价不涨反跌 养殖户称“卖不动货” 【一枚鸡蛋卖不到0 7元!春节前蛋价不涨反跌养殖户称“卖不动货”】临近春节本是消费旺季,但鸡蛋价格并未出现上涨,反而还降价。在北...

-

中石油创2个多月新高!个股“神话”再现 九安医疗不到3个月股价暴涨超10倍 万亿中石油崛起!股价创2个多月新高;个股“神话”再现:不到3个月暴涨超10倍…啥情况。

-

转手就是天价?炒鞋炒玩偶风生水起 新消费模式还是击鼓传花? 【转手就是天价?炒鞋炒玩偶风生水起新消费模式还是击鼓传花?】眼睛直盯着倒计时,手里紧攥着筋膜枪,时间一到,开“枪”狂点。只见手...

-

栽了!操纵72个账户交易白糖期货大赚1.16亿 最终被罚没逾3亿 手法曝光 【栽了!操纵72个账户大赚1 16亿元最终被罚没逾3亿元操作手法曝光】证监会网站日前更新披露的一则行政处罚决定书显示,依据《期货交易管理条例

-

仅8个交易日 今年首只翻倍股诞生了! 【仅8个交易日今年首只翻倍股诞生了!】今日早盘,开开实业股价一度攻上涨停,截至午盘上涨9 57%。加上此前的7连板,开开实业新年以来累计涨幅

-

美通胀创逾40年新高或令美联储提前加息 对国内股债汇市场影响有多大? 【美通胀创逾40年新高或令美联储提前加息对国内股债汇市场影响有多大?】近日美国数据显示,2021年12月美国CPI同比上涨7 0%,较前一月提高0 2

-

今日10只ETF上涨幅度超5% 中概互联网ETF上涨幅度达5.92% 1月12日,资本邦了解到,截至今日收盘,沪指报3597 43点,涨0 84%,成交4358亿元;深成指报14421 20点,涨1 39%,成交6253亿元;创业板指报31

今日10只ETF上涨幅度超5% 中概互联网ETF上涨幅度达5.92% 1月12日,资本邦了解到,截至今日收盘,沪指报3597 43点,涨0 84%,成交4358亿元;深成指报14421 20点,涨1 39%,成交6253亿元;创业板指报31 -

百瑞赢:反弹修复行情 注意量能和延续性 【百瑞赢:反弹修复行情注意量能和延续性】周三三大股指集体反弹,创业板在题材股全线拉升的情况下,迎来了久违的反弹修复,不过最终沪...

-

地方政府布局元宇宙:沪、苏、浙、京等跑步入场 多地两会重点规划 在元宇宙的热潮中,各个地方政府也积极布局,试图抢占先机。2021年末,上海在年度经济工作会议上率先行动,随后将元宇宙写入上海经信委...

-

天鼎证券:疫情+宅经济驱动预制菜产业万亿风口! 【天鼎证券:疫情+宅经济驱动预制菜产业万亿风口!】昨天三大指数高开高走,全市场迎来一波修复,不管是赛道板块(特高压 锂电池)还是情绪题材

-

妥协了!印尼放宽煤炭出口禁令 允许37艘煤炭船离港 【妥协了!印尼放宽煤炭出口禁令允许37艘煤炭船离港】印尼海事与投资事务协调部周四(1月13日)表示,在获得有关部门的批准后,印尼已允许37艘满

-

概念股暴涨的预制菜 卖得有多好? 【概念股暴涨的预制菜卖得有多好?】新的一年,A股预制菜概念全面爆发。消息面上,年关将近,又正值年报预告披露窗口,预制菜板块好消息...

-

威孚高科拟加大力度布局氢能业务 外延并购自主研发并进 新能源产业链发展如火如荼,威孚高科(000581 SZ)拟加大力度布局氢能业务。1月10日,威孚高科发布氢能业务发展战略规划纲要,规划指出,至20

威孚高科拟加大力度布局氢能业务 外延并购自主研发并进 新能源产业链发展如火如荼,威孚高科(000581 SZ)拟加大力度布局氢能业务。1月10日,威孚高科发布氢能业务发展战略规划纲要,规划指出,至20 -

新亚强业绩高速增长 全球市场份额扩大预盈超3亿 市场需求旺盛,产能释放,新亚强(603155 SH)业绩高速增长。今年1月9日晚间,新亚强发布2021年年度业绩预增公告,公司预计全年盈利3 15亿元

新亚强业绩高速增长 全球市场份额扩大预盈超3亿 市场需求旺盛,产能释放,新亚强(603155 SH)业绩高速增长。今年1月9日晚间,新亚强发布2021年年度业绩预增公告,公司预计全年盈利3 15亿元 -

刚刚上市就跨界 山水比德“蹭”元宇宙热点股价涨停 元宇宙依然是A股市场上的热点,不少公司趋之若鹜。上市不到半年的山水比德(300844 SZ)就是其中一员。1月10日晚间,山水比德发布公告称,公

刚刚上市就跨界 山水比德“蹭”元宇宙热点股价涨停 元宇宙依然是A股市场上的热点,不少公司趋之若鹜。上市不到半年的山水比德(300844 SZ)就是其中一员。1月10日晚间,山水比德发布公告称,公 -

安泰科技聚焦两大核心业务 近三年实现稳定盈利 聚焦两大核心产业,安泰科技(000969 SZ)2021年业绩预喜。1月11日,安泰科技披露业绩预告,公司预计2021年实现净利润1 6亿元-1 73亿元,同比

安泰科技聚焦两大核心业务 近三年实现稳定盈利 聚焦两大核心产业,安泰科技(000969 SZ)2021年业绩预喜。1月11日,安泰科技披露业绩预告,公司预计2021年实现净利润1 6亿元-1 73亿元,同比 -

曙光股份上市22年主业累亏7.91亿 高管走马灯四换董事长 一份致歉声明再度让曙光股份(600303 SH)成市场关注焦点。今年1月7日晚间,曙光股份发布离任董事超比例减持股份的公告,称离任董事许绍军因

曙光股份上市22年主业累亏7.91亿 高管走马灯四换董事长 一份致歉声明再度让曙光股份(600303 SH)成市场关注焦点。今年1月7日晚间,曙光股份发布离任董事超比例减持股份的公告,称离任董事许绍军因 -

世纪鼎利2折卖子求生 预计确认投资收益-6.16亿 切入物联网业务的世纪鼎利,没想到却是在埋雷。1月10日晚间,世纪鼎利(300050 SZ)发布公告表示,拟出售全资子公司上海一芯100%股权,出售价

世纪鼎利2折卖子求生 预计确认投资收益-6.16亿 切入物联网业务的世纪鼎利,没想到却是在埋雷。1月10日晚间,世纪鼎利(300050 SZ)发布公告表示,拟出售全资子公司上海一芯100%股权,出售价 -

沐邦高科跨界光伏打造双主业 标的去年盈利1亿远超上市公司 跨界并购时下正热的光伏资产,股价却提前大涨,沐邦高科(603398 SH)的收购引起争议。1月10日晚间,沐邦高科披露收购意向,公司拟以现金方式

沐邦高科跨界光伏打造双主业 标的去年盈利1亿远超上市公司 跨界并购时下正热的光伏资产,股价却提前大涨,沐邦高科(603398 SH)的收购引起争议。1月10日晚间,沐邦高科披露收购意向,公司拟以现金方式 -

立高食品豪掷20亿建总部基地 烘焙产能扩张 前不久宣布提价的立高食品(300973 SZ)拟豪掷20亿建设总部基地。1月10日,立高食品发布公告称,为满足战略发展需求,公司计划在广州市增城区

立高食品豪掷20亿建总部基地 烘焙产能扩张 前不久宣布提价的立高食品(300973 SZ)拟豪掷20亿建设总部基地。1月10日,立高食品发布公告称,为满足战略发展需求,公司计划在广州市增城区 -

“我提前预判你的预判” 这很危险 据说最近有个段子在基金圈里流传很广。原话是,“市场已经博弈到什么程度?很多大资金越来越往前布局,防止被别人砸盘套在山岗上。”段...

-

华泰证券:12月美联储会议纪要缘何引致轩然大波 【华泰证券:12月美联储会议纪要缘何引致轩然大波】去年12月16日,FOMC宣布将每个月QE削减速度从每月减少150亿美金加倍至每月削减300亿美金。

-

东北证券新能源汽车行业2022年度策略:乘风破浪 电动向前 【东北证券新能源汽车行业2022年度策略:乘风破浪电动向前】2022年建议关注供需的边际缓解和持续技术进步:1)锂电:受益于原材料价格下行+顺利

-

高景气板块迎重大利好 涉及七大重点产业 业绩预增概念股名单出炉 高景气板块迎重大利好,涉及七大重点产业,2025年增加值占GDP比重达到10%,业绩预增概念股名单出炉。

-

国泰君安证券:2022年基建发力出现哪些积极信号 【国泰君安证券:2022年基建发力出现哪些积极信号】部分省区市一季度专项债计划发行规模较往年大幅增长,叠加2021年专项债结余资金,并假设60%

-

小米1月11日回购210万股 今年以来合计回购962.5万股 1月12日消息,1月11日,小米集团-W在港交所公告显示,1月11日以每股18 12港元至18 22港元的价格回购210万股,回购金额达3814 13万港元。今

小米1月11日回购210万股 今年以来合计回购962.5万股 1月12日消息,1月11日,小米集团-W在港交所公告显示,1月11日以每股18 12港元至18 22港元的价格回购210万股,回购金额达3814 13万港元。今 -

圆通速递预盈超20亿增13.2% 单票收入大幅改善 持续推进数字化转型,圆通速递业绩增长超预期。1月10日,圆通速递(600233 SH)发布业绩预告,预计2021年1-12月归属上市公司股东的净利润20亿

圆通速递预盈超20亿增13.2% 单票收入大幅改善 持续推进数字化转型,圆通速递业绩增长超预期。1月10日,圆通速递(600233 SH)发布业绩预告,预计2021年1-12月归属上市公司股东的净利润20亿

热门资讯

-

两期场外期权业务二级交易商新增名单接连公布 1月12日,资本邦了解到,开年前后...

两期场外期权业务二级交易商新增名单接连公布 1月12日,资本邦了解到,开年前后... -

圆通速递预盈超20亿增13.2% 单票收入大幅改善 持续推进数字化转型,圆通速递业绩...

圆通速递预盈超20亿增13.2% 单票收入大幅改善 持续推进数字化转型,圆通速递业绩... -

公募核心投研人士展发表2022年关注的投资机会 1月11日,资本邦了解到,日前,多...

公募核心投研人士展发表2022年关注的投资机会 1月11日,资本邦了解到,日前,多... -

上海家化发布公告2021年获得政府补助5401.71万元 1月11日,上海家化发布公告称,公...

上海家化发布公告2021年获得政府补助5401.71万元 1月11日,上海家化发布公告称,公...

文章排行

图赏

-

原阳县“四大优势”吸引团餐企业落户 推动团餐行业高质量发展 还记得新乡7·20抗洪救灾期间,安...

原阳县“四大优势”吸引团餐企业落户 推动团餐行业高质量发展 还记得新乡7·20抗洪救灾期间,安... -

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转...

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转... -

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%...

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%... -

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期...

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期...