可转债连日下跌 都是“高估值”惹的祸?机构资金大幅撤出 还能继续“火热”吗

持续3年多的可转债牛市,近期遇到了不小的考验。

分析人士认为,连跌行情是否触发“赎回-下跌”循环尚待观察,预期当前行情并不影响可转债市场长期向好。

2月15日,中证转债指数下跌1.52%,前一个交易日甚至跌去了3.01%。正股估值持续压缩、明星个券大跌等负面因素,使得经历市场调整的不少投资者感到灰心。

“开年以来正股市场持续调整,转债总体价格较高的背景下安全垫有限;另一方面转债市场的估值水平自去年下半年以来持续走高,为近几年以来的绝对高位。在正股和转债估值双重因素下,叠加转债市场流动性相对匮乏,部分权重标的快速调整等原因导致了近期市场的大幅回调。”中信证券首席经济学家明明在接受证券时报记者采访时表示。

高估值压制转债行情

2月15日,中证转债指数收盘跌1.52%,成交额557.25亿元,多只个券跌幅超过5%,建工转债跌近8%,众信转债跌超7%,此前已经大跌的“东财转3”则微跌0.38%。

从市场层面来看,明星个券“东财转3”的大跌或是本轮行情的下跌诱因。2月14日,“东财转3”出现大跌,截至当日收盘跌幅达到13.46%。

“根据公开信息,截至2月14日收盘,‘东财转3’仍有120亿余额,是转债市场中体量位列前十大的个券,投资者的强赎势必带来极大的卖盘压力。当日的成交额数据显示,该券以39亿位居榜首,这也使得转债整体下行的动能被放大。”纯达基金可转债策略基金经理张一叶表示。

不过,市场普遍性的下跌并不是一两只债券的波动就能决定的,行情调整的背后更多是持续走高的估值。

数据显示,截至2月14日,沪深公募转债整体的转股溢价率高达35.29%,属于历史绝对高位。

张一叶指出,股市及债市近期均出现了一定程度的回调。社融超预期导致债市快速调整,股市本身也偏弱,风险偏好下降,“股债双杀”对于转债而言是下行压力较大的情形。“即便经历了去年12月初以及今年1月份的下跌,转债整体估值仍然处于历史高位,因此对于下跌信号的反应将更为剧烈。”张一叶说。

2021年下半年开始,由于权益市场部分赛道大热,叠加大量“固收+”资金涌入转债市场,使得转债的估值快速提升。截至2022年2月14日,转股溢价率为39.61%,位于2018年以来91.16%的分位值水平。高估值使得转债对于权益资产而言性价比降低,同时波动增大,权益市场和纯债市场的边际变化都会较大程度上影响着高估值个券。

光大证券张旭团队在点评近期市场行情时就指出,高估值以及对强赎的不确定性使得转债市场脆弱性增强。张旭认为,高价高估值转债数量增多的一个重要原因,是很多上市公司在触发了强赎条件以后不会立马公告强赎,但如果公司后续发出赎回公告,可能引发转债价格从高位大幅下跌。同时,转债强赎还会引发正股下跌,从而又带动转债下跌,负反馈使得转债在公告强赎后价格大幅下行。

另外,还有很多高价转债已经触发了强赎条件,并已经超过了不强赎的“保护期”,在市场偏弱的情况下,投资者不愿意承担不确定性,因此也会选择获利了结,卖出转债。

机构资金大幅撤出

值得注意的是,本轮回调中,市场流动性紧张一直被分析人士频频提及,背后可能是资金在撤出此前获利颇丰的“固收+”等产品。

张旭指出,从A股市场与转债市场的跌幅对比中可知,本次转债市场调整幅度超过A股市场。因此,本次调整的原因并非权益市场下行引发,而是转债市场投资者大量卖出所导致。

国泰君安最新统计的数据显示,2022年1月“固收+”基金规模净增加347.55亿元,较2021年12月的净增加规模2207.21亿元大幅下降。2021年1月,这一数字为748.89亿元,“固收+”基金规模增速放缓显示投资者信心不足。

事实上,近两年转债行情的持续走高,离不开大量“固收+”等产品的发行。上证债券信息网披露的沪市主要券种投资者持有结构显示,2022年1月,基金持有沪市可转债的规模约为1274.53亿元,环比去年12月的1093.42亿元增长了16.56%,同比增幅更是高达81.72%。

“尽管中证转债指数在2月14日之前仍然表现很好,但正股弱、转债强的局面能否持续存疑,赎回‘固收+’产品锁定收益合情合理。”开源证券首席固定收益分析师陈曦在接受证券时报记者采访时表示,“2021年以来,转债市场表现非常亮眼,受益于‘固收+’产品的大量发行,一些资管产品无法直接投资股票,只好将转债作为替代股票的工具,导致转债市场溢价率持续上行。”

当下的赎回可能对市场带来更多的冲击。陈曦坦言,在股市平稳、“固收+”扩容的时期,转债的高溢价率并不是问题,一旦股市持续走弱、流向“固收+”的资金减少,转债的高溢价率如何消化就成为难题,转债抱团将面临挑战。

陈曦还表示,对于“固收+”应当理性看待,不能将其视为无风险、高收益的资产,而应当透过现象看本质,目前大部分“固收+”的增厚收益来源于股票、转债。“固收+”火爆有其合理性,但无视估值盲目投资“固收+”则忽视了风险。

“市场短期申赎数据并没有公开可寻的渠道,考虑到转债市场相对匮乏的流动性,资金进出的确会对转债市场产生影响。”明明表示,当前转债市场波动加大也和正股市场类同,估值水平中枢也相对过去更高,投资者需要对高波动做好心里准备,在参与前对转债市场特性做充分了解尤为重要。

对于后市,陈曦认为,经过2月14日、2月15日的下跌,转债是否触发“赎回-下跌”循环有待观察。估值上,仍有不少的下跌修复空间,因此正股仍然优于转债。

“目前转债市场的波动,更多是技术层面的调整。在高估值、经济下行压力较大、外部流动性收缩等内外部因素叠加下,出现一定程度的下跌是正常现象,并不影响转债市场长期向好的局面。但是也需要注意,2022年结构性行情或将是大概率事件。”张一叶表示,预期转债将于一季度逐步触底,政策消化后将跟随市场节奏缓慢上行;同时,受整个市场供需关系影响,转债市场继续火热的趋势仍在。

相关报道

基民苦 杀完股基杀债基 可转债基金集体暴跌!“良心”基金经理半年前预警:不要买了!

啥情况!“杀跌”也轮动?可转债市场接连大跌 机构:高溢价债券仍需注意

(文章来源:券商中国)

关键词:

-

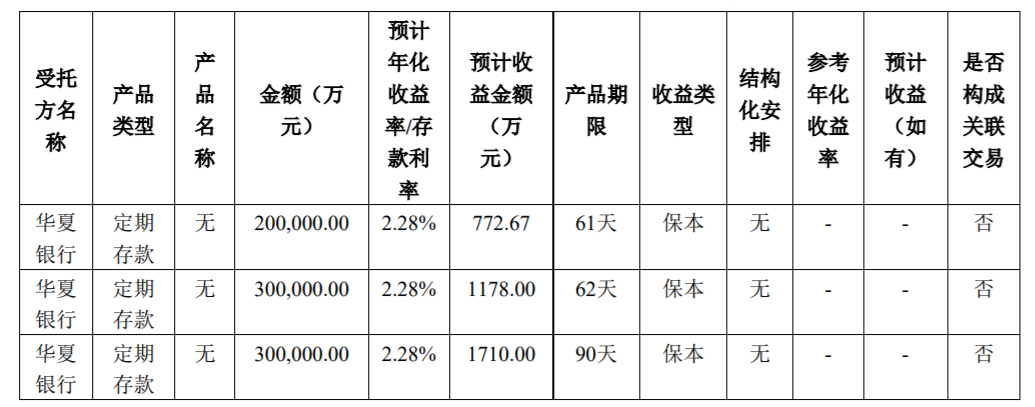

中信证券闲置资金现金管理方案敲定 预计到期收益3661万元 2月14日,资本邦了解到,2月11日,中信证券80亿配股闲置资金现金管理方案终于敲定。据当日公司公告,2022年2月10日,中信证券于华夏银行开

中信证券闲置资金现金管理方案敲定 预计到期收益3661万元 2月14日,资本邦了解到,2月11日,中信证券80亿配股闲置资金现金管理方案终于敲定。据当日公司公告,2022年2月10日,中信证券于华夏银行开 -

中利集团三天两度公告出售资产 光伏板块预亏11亿 因专网通信业务暴雷,中利集团一蹶不振,希望通过出售资产解困。2月9日晚间,中利集团(002309 SZ)公告称,计划分两次转让广东中德62%股权,

中利集团三天两度公告出售资产 光伏板块预亏11亿 因专网通信业务暴雷,中利集团一蹶不振,希望通过出售资产解困。2月9日晚间,中利集团(002309 SZ)公告称,计划分两次转让广东中德62%股权, -

MSCI宣布季度审核变更结果 新纳入9只A股 北京时间10日早间,全球知名指数公司MSCI宣布了季度审核变更结果。在本次调整中,MSCI中国指数新纳入9只A股,分别为中国能建、华润微、三峡

MSCI宣布季度审核变更结果 新纳入9只A股 北京时间10日早间,全球知名指数公司MSCI宣布了季度审核变更结果。在本次调整中,MSCI中国指数新纳入9只A股,分别为中国能建、华润微、三峡 -

兴森科技产销两旺业绩增长迅速 拟重金发力IC载板业务 国内PCB龙头企业兴森科技(002436 SZ)继续重资加码IC载板业务。2月8日,兴森科技发布公告称,其拟投资约60亿元,在中新广州知识城内设立全资

兴森科技产销两旺业绩增长迅速 拟重金发力IC载板业务 国内PCB龙头企业兴森科技(002436 SZ)继续重资加码IC载板业务。2月8日,兴森科技发布公告称,其拟投资约60亿元,在中新广州知识城内设立全资 -

11只公募REITs年内全部实现正收益 平均涨幅15.83% 2月10日,资本邦了解到,开年以来,基金市场整体表现并不如意,但值得一提的是,公募REITs表现持续亮眼。数据显示,截至2月9日,11只基础设

11只公募REITs年内全部实现正收益 平均涨幅15.83% 2月10日,资本邦了解到,开年以来,基金市场整体表现并不如意,但值得一提的是,公募REITs表现持续亮眼。数据显示,截至2月9日,11只基础设 -

超频三寻求跨界 拟50亿建设锂电池正极关键材料生产基地 主营电子产品新型散热器件的A股公司超频三(300647 SZ)开始寻求跨界。日前,超频三发布公告称,公司拟投资50亿元建设锂电池正极关键材料生产

超频三寻求跨界 拟50亿建设锂电池正极关键材料生产基地 主营电子产品新型散热器件的A股公司超频三(300647 SZ)开始寻求跨界。日前,超频三发布公告称,公司拟投资50亿元建设锂电池正极关键材料生产

-

可转债连日下跌 都是“高估值”惹的祸?机构资金大幅撤出 还能继续“火热”吗 【可转债连日下跌都是“高估值”惹的祸?机构资金大幅撤出还能继续“火热”吗】2月15日,中证转债指数下跌1 52%,前一个交易日甚至跌去...

-

晨会精华:历次宽信用周期的股市表现!阶段性持续反弹的概率有多大? 【晨会精华:历次宽信用周期的股市表现!阶段性持续反弹的概率有多大?】国盛证券表示,由于市场量能持续萎缩,当前沪指并不具备持续上...

-

新冠药概念股继续活跃,雅本化学拉升涨超19%,精华制药、诚达药业、博腾股份、拓新... 新冠药概念股继续活跃,雅本化学拉升涨超19%,精华制药、诚达药业、博腾股份、拓新药业、海辰药业、奥锐特等继续冲高

-

螺纹主连日内涨幅达到1.03%,报4793元/吨 螺纹主连日内涨幅达到1 03%,报4793元 吨

-

和信投顾:大盘技术性反弹 重点关注量能释放 【和信投顾:大盘技术性反弹重点关注量能释放】大盘连跌后反弹,属于跟随深市的被动反弹,暂且别期望太高。创业板引领的深市大涨,那是...

-

越南VN指数开盘几无变动,报1492.75点 越南VN指数开盘几无变动,报1492 75点

-

德讯证顾:市场多头共振 短期内普涨延续概率大 【德讯证顾:市场多头共振短期内普涨延续概率大】摘要:市场多头共振,短期内普涨延续概率大。热点方向上,重点关注稳增长相关板块,以...

-

Sensor Tower:抖音及海外版TikTok蝉联收入榜冠军 SensorTower:抖音及海外版TikTok蝉联收入榜冠军;

-

广发基金傅友兴:价值投资要与时俱进 2022年关注四类结构性机会 “投资是一种通过认真的分析研究、有指望本金安全并能获得满意收益的行为。”这是价值投资鼻祖格雷厄姆在他的代表作《证券分析》中的一...

-

日本财务大臣:日本央行正在实施的政策是合适的 日本财务大臣:日本央行正在实施的政策是合适的

-

猪肉价连降三周!机构预测:1月CPI同比涨幅回落至1.1% 【猪肉价连降三周!机构预测:1月CPI同比涨幅回落至1 1%】今日(16日)上午,国家统计局将公布2022年1月份居民消费价格指数(CPI)。多家机构预测

-

日本财务大臣:外汇市场的波动在一定程度上是受近期日本油价上涨的推动,但主要是... 日本财务大臣:外汇市场的波动在一定程度上是受近期日本油价上涨的推动,但主要是受全球燃料成本不断上涨的推动,如果物价上涨先于家庭...

-

不得哄抬价格、恶意炒作 证监会等三大部门联合发声!铁矿石价格大幅下跌 【不得哄抬价格、恶意炒作证监会等三大部门联合发声!铁矿石价格大幅下跌】2月15日,市场监管总局、国家发展改革委、证监会联合发声,提...

-

日本财务大臣:日本央行决定政策 日本财务大臣:日本央行决定政策

-

劲爆!追查个人收款码近4年数据 还要补税?微信、支付宝紧急回应! 【劲爆!追查个人收款码近4年数据还要补税?微信、支付宝紧急回应!】临近3月1日,个人收款条码的使用新规即将实施,又有网传消息称,自2022年

-

日本财务大臣:政府正在采取措施抑制汽油和燃料价格,会采取必要措施来应对物价上... 日本财务大臣:政府正在采取措施抑制汽油和燃料价格,会采取必要措施来应对物价上涨可能对经济造成的影响

-

支付宝再次回应“操纵”基金榜单:榜单规则未同步更新 将立即予以优化 支付宝基金平台再度陷入风波。2月14日,中欧基金葛兰管理的产品消失在支付宝的基金销售榜单中。葛兰为2021年的明星基金经理,就在上周,支付宝

-

韩国股市综合股价指数开盘上涨 1.61% 韩国股市综合股价指数开盘上涨1 61%

-

CRO概念股归来!“千亿”葛兰迅速“回血” 医药主题基金还值得相信吗? 【CRO概念股归来!“千亿”葛兰迅速“回血”医药主题基金还值得相信吗?】对于医药股的后市走向及投资策略,多数基金经理表示,当前或将...

-

美银:标普500跌破3700点,美联储才会出手救市 美银:标普500跌破3700点,美联储才会出手救市;

-

招商银行首席经济学家丁安华:预计今年中国经济增速5.2%左右 三大方向把握投资机会 随着年初美联储明确表示将在“不久后”加息,全球新兴经济体都在观望美联储这一举措可能带来的负面冲击。而乌克兰与俄罗斯紧张局势,更...

-

调查显示,84位经济学家中有64位认为美联储将在3月份加息25个基点,20位认为将加息... 调查显示,84位经济学家中有64位认为美联储将在3月份加息25个基点,20位认为将加息50个基点

-

高估值支撑乏力 可转债集体去溢价 【高估值支撑乏力可转债集体去溢价】连续两天突如其来的调整,让可转债市场突然转冷:继前日357只个券下跌之后,昨日又有350只个券下跌。目前

-

调查显示,美国第一季度GDP及第二季度GDP将分别增长1.6%和3.8%(1月调查分别为2.9%及3.8%) 调查显示,美国第一季度GDP及第二季度GDP将分别增长1 6%和3 8%(1月调查分别为2 9%及3 8%)

-

【数读IPO】PE超100倍 “激光茅”子公司申购 另有3家公司今上市 【【数读IPO】PE超100倍“激光茅”子公司申购另有3家公司今上市】今日共计1只新股申购,为创业板的大族数控;共计3只新股上市,分别为:...

-

调查显示,47位经济学家中有29位表示,美联储将从6月或7月开始,将资产负债表规模... 调查显示,47位经济学家中有29位表示,美联储将从6月或7月开始,将资产负债表规模每月减少600亿美元

-

环球市场:拜登称将尽可能通过外交渠道解决俄乌危机 隔夜股市受俄乌局势缓和提振,全球主要股指周二普遍反弹,美股三大指数均涨超1%,纳指大涨2 5%。商品市场纽约商品交易所黄金期货市场交投最活

-

调查显示,预计美国2022年核心个人消费价格指数平均为3.9%,2023年平均为2.4%(1月... 调查显示,预计美国2022年核心个人消费价格指数平均为3 9%,2023年平均为2 4%(1月调查分别为3 7%和2 3%)

-

近期机构扎堆关注四大板块 海外机构盯上这些股 关注函飞来,“网络彩票第一股”切入机器人赛道,股价一字涨停。近期机构扎堆关注四大板块,海外机构盯上这些股(附股)。

-

日经225指数日内涨幅达到2.01%,报27405.46 日经225指数日内涨幅达到2 01%,报27405 46

热门资讯

-

顶流不牛了 景顺长城刘彦春正式掉出“千亿”梯队 今年市场走弱,令不少明星基金经理...

顶流不牛了 景顺长城刘彦春正式掉出“千亿”梯队 今年市场走弱,令不少明星基金经理... -

蓝筹股上涨赛道股大跌 A股呈现明显分化走势 虎年首周,A股呈现明显的分化走势...

蓝筹股上涨赛道股大跌 A股呈现明显分化走势 虎年首周,A股呈现明显的分化走势... -

信达生物股价大幅拉升至34.25港元 被要求补充额外临床试验 2月11日,资本邦了解到,港股公司...

信达生物股价大幅拉升至34.25港元 被要求补充额外临床试验 2月11日,资本邦了解到,港股公司... -

市场105只ETF出现上涨 中银证券今日涨幅高达5.80% 2月11日,资本邦了解到,本周最后...

市场105只ETF出现上涨 中银证券今日涨幅高达5.80% 2月11日,资本邦了解到,本周最后...

文章排行

图赏

-

原阳县“四大优势”吸引团餐企业落户 推动团餐行业高质量发展 还记得新乡7·20抗洪救灾期间,安...

原阳县“四大优势”吸引团餐企业落户 推动团餐行业高质量发展 还记得新乡7·20抗洪救灾期间,安... -

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转...

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转... -

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%...

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%... -

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期...

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期...