应防范证券服务业备案制的副作用

1月7日证监会在答记者问时表示,拟对堂堂会计师事务所采取“没一罚六”的行政处罚,相关主体涉嫌犯罪问题将移送公安机关。笔者认为,应防范证券服务行业备案制副作用。

堂堂所在明知*ST新亿年报审计业务已被其他会计师事务所“拒接”的情况下,与*ST新亿签订协议,承诺不在审计报告中出具“无法表示意见”或“否定意见”,并要求如发生被监管部门处罚的情形,*ST新亿应予补偿,审计独立性严重缺失。监管部门追责堂堂所并不意外。

老《证券法》规定,会计师事务所等证券服务机构从事证券服务业务,须经证监机构和有关主管部门批准;新《证券法》调整监管方式,将会计师事务所等从事证券服务业务改为备案制。2020年7月《会计师事务所从事证券服务业务备案管理办法》规定,备案包括“首次从事证券服务业务时备案、发生重大事项及时备案、每年4月30日前年度备案”等三类。

“备案”并非行政许可,会计师事务所等证券服务机构备案属于“事后备案”、“告知性备案”,备案不对证券服务机构从事证券服务业务设定前置性条件,应该说,会计师事务所进入证券服务业的显性门槛大幅降低了。正是在这种政策背景下,一些原来没有证券从业资格的会计师事务所陆续到财政部、证监会备案。

2020年11月2日证监会发布首批46家从事证券服务业务会计师事务所备案名单,除去原有的40家证券从业资格会计师事务所,堂堂所等6家也进入备案名单;截止2021年9月30日,备案名单包括73家会计师事务所。堂堂所可称为新手中第一个吃螃蟹者,2020年承接了*ST新亿2019年年报审计业务后,又陆续承接*ST金洲、*ST斯太等上市公司2020年年报审计业务。

证券会计师备案制改革,在放松管制、降低从业显性门槛之后,部分质素较低的会计师事务所也可能进来浑水摸鱼。本来有个别上市公司存在这样或那样的历史遗留问题,公司之前年报真实性存疑,要厘清历史问题也较困难,一般大型优质会计师事务所或不愿接手此类上市公司审计业务,因为收了上市公司的审计费,却不敢包庇或参与造假;而一些质素较低的会计师事务所或敢于迎合这些上市公司另类需求。

回头来看,2019年末堂堂所只有3名注册会计师,这样的小所承揽到*ST新亿的审计业务,或非依靠其专业能力或声誉,而可能是与上市公司相互勾结、意图出卖中介机构橡皮图章的结果。备案制下,部分“问题公司”聘请“问题会计师事务所”,或逐渐形成一种相互需要的另类审计市场,既影响证券会计师行业的风气、也可能严重影响投资者利益。

要充分发挥备案制改革的正面效应、减少副作用,就应强化监管执法。事实上,新《证券法》在取消会计师事务所从事证券业务的行政许可准入同时,也大幅提升了对违法违规的法律责任;比如对证券服务机构未履行勤勉尽责义务的违法处罚幅度,由原来最高可处业务收入五倍的罚款,提高到十倍。本案拟对堂堂所实施“没一罚六”的行政处罚,力度超过老《证券法》规定的顶格处罚尺度,彰显强大震慑力。

除了行政处罚,违法违规会计师事务所还可能要承担民事赔偿连带责任,刑事责任则主要包括“提供虚假证明文件罪、出具证明文件重大失实罪”,这些法律责任当然也要追责到位。

上市公司审计业务具有专业性强等特点,需要具备较高专业能力和风险防范能力的会计师事务所才能胜任,这或属隐性门槛。在对会计师事务所从事证券服务业务由原来核准制改为备案制同时,强化事中、事后监管成为必然选择,为此要严厉查处滥竽充数、包庇或参与造假的会计师事务所及相关人员,唯有如此,才能守住证券会计师从事证券业务的隐性门槛、在市场形成较强硬约束。

(作者系资本市场研究人士)

(文章来源:证券时报网)

-

公募核心投研人士展发表2022年关注的投资机会 1月11日,资本邦了解到,日前,多家公募旗下核心投研人士发表2022年关注的投资机会,面对市场短期大幅波动,需要加强基本面研究,精选个股

公募核心投研人士展发表2022年关注的投资机会 1月11日,资本邦了解到,日前,多家公募旗下核心投研人士发表2022年关注的投资机会,面对市场短期大幅波动,需要加强基本面研究,精选个股 -

上海家化发布公告2021年获得政府补助5401.71万元 1月11日,上海家化发布公告称,公司以及控股子公司2021年度累计收到各类政府补助(不包括自递延收益转入的部分)5401 71万元,其中与收益相关

上海家化发布公告2021年获得政府补助5401.71万元 1月11日,上海家化发布公告称,公司以及控股子公司2021年度累计收到各类政府补助(不包括自递延收益转入的部分)5401 71万元,其中与收益相关 -

去年47家IPO企业发起ESG信披 占本年IPO数量的10% 近日,普华永道发布了2021年中国内地和香港IPO市场表现及前景展望。据其统计,2021年A股IPO势头强劲,共有493只新股上市,融资金额达5478亿

去年47家IPO企业发起ESG信披 占本年IPO数量的10% 近日,普华永道发布了2021年中国内地和香港IPO市场表现及前景展望。据其统计,2021年A股IPO势头强劲,共有493只新股上市,融资金额达5478亿 -

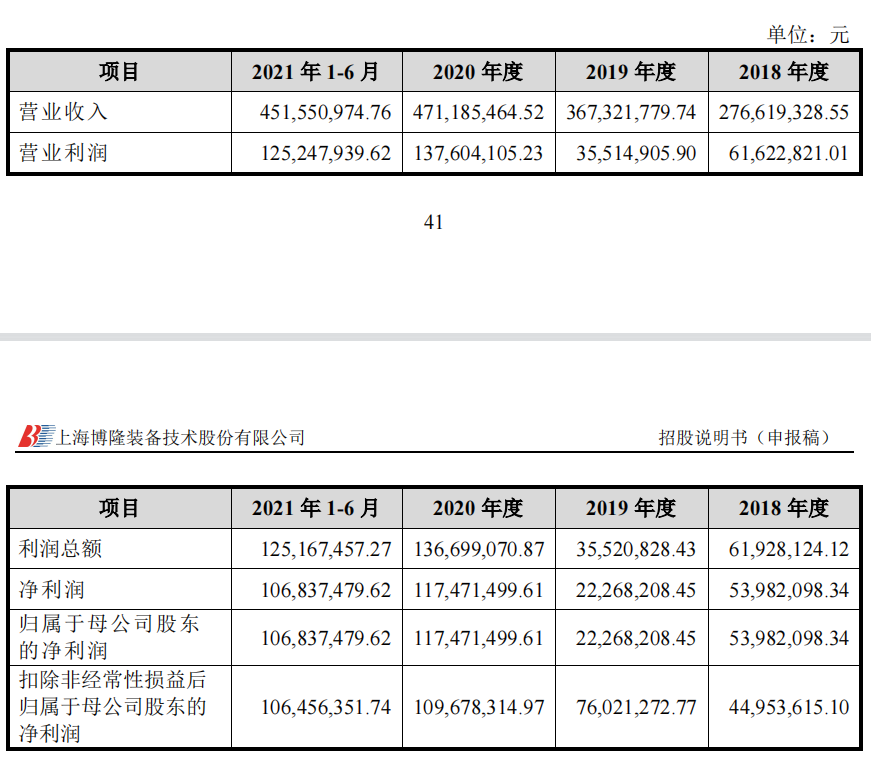

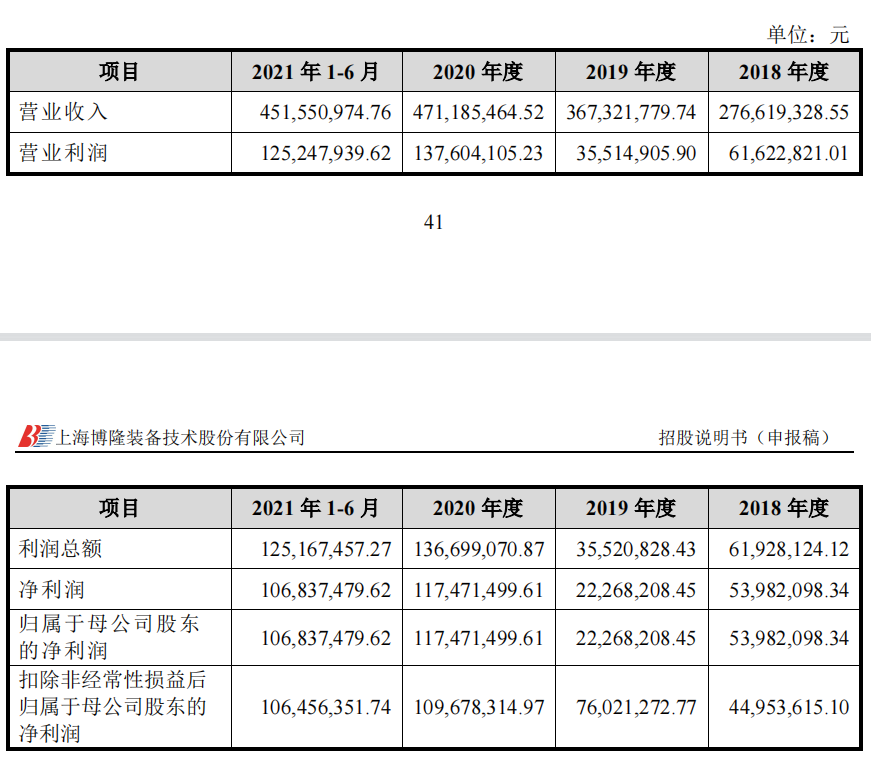

博隆技术成为2022年首家被否IPO企业 四大问题被问询 1月7日,资本邦了解到,作为2022年首个IPO上会项目,上海博隆装备技术股份有限公司(以下简称博隆技术)拟登陆主板市场的消息备受关注。1月6

博隆技术成为2022年首家被否IPO企业 四大问题被问询 1月7日,资本邦了解到,作为2022年首个IPO上会项目,上海博隆装备技术股份有限公司(以下简称博隆技术)拟登陆主板市场的消息备受关注。1月6 -

2021年苹果CEO库克薪酬近1亿美元 股权奖励为8235万美元 1月7日,资本邦了解到,1月6日,据苹果向美国证券交易委员会提交的文件显示,2021年,苹果CEO蒂姆·库克总薪酬为9873万美元,其中基本工资

2021年苹果CEO库克薪酬近1亿美元 股权奖励为8235万美元 1月7日,资本邦了解到,1月6日,据苹果向美国证券交易委员会提交的文件显示,2021年,苹果CEO蒂姆·库克总薪酬为9873万美元,其中基本工资 -

多家上市猪企公布全年销售简报 销售生猪数量均明显增长 1月6日,资本邦了解到,近期多家生猪养殖上市公司发布了2021年12月以及全年的销售数据。总体来看,各大公司销售生猪数量均明显增长,但销售

多家上市猪企公布全年销售简报 销售生猪数量均明显增长 1月6日,资本邦了解到,近期多家生猪养殖上市公司发布了2021年12月以及全年的销售数据。总体来看,各大公司销售生猪数量均明显增长,但销售

-

应防范证券服务业备案制的副作用 1月7日证监会在答记者问时表示,拟对堂堂会计师事务所采取“没一罚六”的行政处罚,相关主体涉嫌犯罪问题将移送公安机关。笔者认为,应...

-

5家银行去年业绩快报“暖风劲吹” 4家净利同比增逾20% 【5家银行去年业绩快报“暖风劲吹”4家净利同比增逾20%】截至目前,沪深两市共有5家上市银行对外披露业绩快报,这些银行的净利润增速、...

-

美联储褐皮书称 美国经济活动在2021年最后几周温和扩张 美联储褐皮书称,美国经济活动在2021年最后几周温和扩张。供应链问题和劳动力短缺问题持续存在,仍然限制经济增速。就业人口温和增加,但对额

-

美国12月预算赤字为213亿美元 预估为赤字50亿美元 美国12月预算赤字为213亿美元,预估为赤字50亿美元。

-

美股三大指数涨跌不一 热门中概股多数走高 美东时间周三,美股三大指数小幅上涨,截至发稿,道指跌0 04%,纳指涨0 29%,标普500指数涨0 18%。盘面上,热门中概股多数走高,蔚来涨近5%,

-

美国2021年通胀率达1982年以来最高水平 【美国2021年通胀率达1982年以来最高水平】据央视新闻消息,美国劳工部当地时间1月12日报告,美国2021年12月的消费者价格指数同比上涨7%,美国

-

美联储这么鹰 美元却连跌一个多月 美国收紧货币政策将带来经济衰退? 美元指数周三刷新两个月低位,失守近期支撑位,坐实下一步疲软走势。不乏有分析称,美元自11月底创16个月高位后稳步下跌,“反映了美联...

-

WTI 2月原油期货收涨1.42美元 NYMEX 2月天然气期货收涨14.31% 【行情】WTI2月原油期货收涨1 42美元,涨幅1 75%,报82 64美元 桶。NYMEX2月天然气期货收涨14 31%,报4 8570美元 百万英热单位。

-

A股市场晚报:两市逾百股涨超10% 特高压、预制菜纷纷上演涨停潮 睡前看一看!东方财富网梳理了晚间重磅新闻、热点板块消息以及上市公司公告等资讯,以供投资者参考。数说今日A股市况创业板指大涨2 64%:北向

-

突然被李国庆炮轰“垄断” 瑞幸回怼:太唬人了!网友:联手炒作? 近日,当当网创始人李国庆发布视频,质疑瑞幸咖啡买断90多吨花魁咖啡豆,有垄断的嫌疑,称瑞幸是“搅局”,会造成精品咖啡豆涨价。红星...

-

这家百亿私募产品巨亏!刚成立半年就触及预警线 基金渠道人士1月12日透露,百亿私募汐泰投资旗下有某私募基金产品,因2022年开年以来巨亏而触及净值预警线。12日下午,汐泰投资方面向中证金牛

-

投入几百亿 股价跌去90% 恒大的第一辆车终于来了! 恒大终于圆了当年的“造车梦”?1月12日,恒大官宣,恒大汽车恒驰5首车已正式下线,比原定时间提前12天。这是恒大汽车推出的第一款车型...

-

百亿私募业绩“扑街”!昔日冠军旗下产品开年一周跌去13%…… 2022年开年以来,A股市场高景气赛道股显著回调,诸多百亿级私募业绩“翻车”。一家第三方平台数据显示,开年首周,曾夺得2021年上半年百...

-

大卖74亿!重磅创新产品成绩单来了 继去年大卖260多亿的重磅创新产品后,该类产品联接基金的发行“成绩单”也来了。数据显示,截至1月12日,首批四只MSCI中国A50ETF联接基...

-

开年就跌!10年大数据告诉你1月、一季度和全年A股怎么走 进入2022年,A股持续调整。其中,在1月11日,个股上涨1689家,较前一个交易日3000多家有所减少,市场仍处于探底阶段。截至1月11日收盘,2022年

-

九安医疗:美国子公司签订新冠抗原家用自测OTC试剂盒订单 【九安医疗:美国子公司签订新冠抗原家用自测OTC试剂盒订单】九安医疗(002432)1月12日晚间公告,公司美国子公司收到的纽约州和马萨诸塞州发来

-

碳酸锂“闪崩”内情:自然人控股的无锡盘是谁?国内锂盐报价体系揭秘 【碳酸锂“闪崩”内情:自然人控股的无锡盘是谁?国内锂盐报价体系揭秘】1月12日,一条“碳酸锂价格集体闪崩”的消息在业内流传。有媒体...

-

越跌越买 押对创业板!抄“聪明资金”的作业还有机会吗? 创业板指今日超过2%的涨幅,让一波“聪明资金”在2022年开了个好局。数据显示,截至1月11日,今年以来“聪明资金”越跌越买,斥资超过50...

-

美国12月CPI同比上涨7% 续创1982年6月以来新高 【数据】美国12月未季调CPI同比上涨7%,续创1982年6月以来新高,预期为7%,前值为6 8%。美国12月CPI环比上涨0 5%,预期为0 4%,前值为0 8%。(财联社)

-

光洋股份收到博格华纳公司定点信 光洋股份公告,公司近日收到博格华纳公司的《定点信》,公司被指定为双离合器模块分离轴承项目的生产供应商。

-

起帆电缆2021年业绩预增58.78%到72.68% 起帆电缆12日晚间发布业绩预增公告,预计2021年度实现归属于上市公司股东的净利润6 51亿元至7 08亿元,同比增长58 78%至72 68%。对于2021年业

-

民航局局长冯正霖:2022年我国民航业有望走上整体扭亏增盈、恢复发展轨道 【民航局局长冯正霖:2022年我国民航业有望走上整体扭亏增盈、恢复发展轨道】民航局党组书记、局长冯正霖表示,民航局党组广泛听取行业内外各

-

民航局局长冯正霖:2022年我国民航业有望走上整体扭亏增盈、恢复发展轨道 民航局党组书记、局长冯正霖表示,2022年是“十四五”民航发展的关键一年,既关系到民航恢复发展的成色,也关系到多领域民航强国建设基...

-

1月12日晚间市场利好消息一览 【板块】1、国务院日前印发《“十四五”数字经济发展规划》,到2025年,数字经济核心产业增加值占国内生产总值比重达到10%,数据要素市...

-

终于不跌了:全都回来了 宁王、中概股大反击!预制菜大涨!港股也涨疯了 【终于不跌了:全都回来了!宁王、中概股大反击!预制菜大涨!港股也涨疯了】今天的A股终于雄起,大家都吃肉了吧。宁德时代今天终于迎来...

-

李国庆炮轰瑞幸咖啡!你在搞“垄断” 新年伊始,1月4日,瑞幸咖啡宣布首款咖啡豆“瑞幸花魁5 0”和系列饮品,并称瑞幸独占了全年进口196吨中的90吨。

-

央行:2021年全年人民币贷款增加19.95万亿元 【数据】12月份,人民币贷款增加1 13万亿元,同比少增1234亿元。12月末,广义货币(M2)余额238 29万亿元,同比增长9%,增速比上月末高0 5个百分

-

老人68年前投保200万 去世后家属索赔数十万!保险公司:如今等值200元 【老人68年前投保200万去世后家属索赔数十万!保险公司:如今等值200元】1953年投保的200万元巨额保单,如今可能只值200元。近日,湖南湘潭一

-

中国石油:2021年净利同比预增374%-395% 【中国石油:2021年净利同比预增374%-395%】中国石油(601857)1月12日晚间披露业绩预告,预计2021年净利润增加710亿元到750亿元,同比增长374%

-

“巨大利好”!A股港股齐涨嗨 万亿巨头狂拉10%!机构最新解读来了 在开年接连下跌之后,A股和港股市场今天终于迎来了久违的大涨行情。A股三大指数今日集体收涨,其中沪指上涨近1%,深成指上涨逾1%,创业板指涨

热门资讯

-

公募核心投研人士展发表2022年关注的投资机会 1月11日,资本邦了解到,日前,多...

公募核心投研人士展发表2022年关注的投资机会 1月11日,资本邦了解到,日前,多... -

上海家化发布公告2021年获得政府补助5401.71万元 1月11日,上海家化发布公告称,公...

上海家化发布公告2021年获得政府补助5401.71万元 1月11日,上海家化发布公告称,公... -

去年47家IPO企业发起ESG信披 占本年IPO数量的10% 近日,普华永道发布了2021年中国内...

去年47家IPO企业发起ESG信披 占本年IPO数量的10% 近日,普华永道发布了2021年中国内... -

博隆技术成为2022年首家被否IPO企业 四大问题被问询 1月7日,资本邦了解到,作为2022年...

博隆技术成为2022年首家被否IPO企业 四大问题被问询 1月7日,资本邦了解到,作为2022年...

文章排行

图赏

-

原阳县“四大优势”吸引团餐企业落户 推动团餐行业高质量发展 还记得新乡7·20抗洪救灾期间,安...

原阳县“四大优势”吸引团餐企业落户 推动团餐行业高质量发展 还记得新乡7·20抗洪救灾期间,安... -

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转...

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转... -

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%...

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%... -

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期...

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期...