快手2021Q4前瞻:预计21Q4用户环比持平 费用端持续改善 GMV增长超预期

预计21Q4用户环比持平,费用端持续改善,GMV增长超预期

整体业绩前瞻:2021Q4市场预期小幅上调,销售费用率或连续三季度有所改善

截至2021/1/14,彭博一致预测快手2021Q4收入230.7亿元,环比+12.6%;彭博一致预测快手2021Q4调整后净亏损47.5亿元,环比-1.4%。相比于1月初的彭博一致预期,2021Q4收入的市场预期值小幅上调0.4%。截至1/14,彭博一致预测全年快手收入、调整后净亏损分别同比+36%、+150%。对于市场比较关注的销售费用,我们认为短视频行业逐步进入精细化运营时代,公司销售费用投放或将持续改善,我们预计公司Q4销售费用率会延续此前两个季度呈下降趋势。展望2022,我们认为随着公司收入端稳健增长,费用端逐步改善,公司盈利能力或将进一步得到释放。

整体情况:预计2021Q4用户增长持平,用户黏性持续提升

预计2021Q4快手用户数环比Q3基本持平,用户黏性稳步提升。用户增长方面,根据Questmobile数据,2021Q4快手+快手极速版DAU(未去重)同比增长8.3%,环比降低0.7%。相比于Q3暑期叠加奥运旺季用户增长高峰,我们预计Q4用户数基本持平,未受往年季节性因素影响。时长方面,根据Questmobile数据,2021Q4快手人均单日使用时长同比增长37.1%至106.6分钟,快手极速版人均单日使用时长同比增长25.9%至99.1分钟,用户黏性持续增强。海外方面,我们预计公司明年将更加注重海外的投放效率,重视平台内容生态建设及用户留存,未来会继续深耕南美、东南亚和中东地区。

线上营销业务:预计行业承压下仍保持稳健增长,广告收入稳健增长

2021Q3,快手线上营销业务收入为109亿元,同比增长76.5%,收入占比持续提升。展望Q4,在广告行业整体承压的情况下,我们预计Q4快手线上营销业务同比增长52%,超出行业平均水平,增速放缓主要系整体行业承压,CPM价格或有波动。Q4为电商旺季,我们预计电商内循环广告增长稳健;外循环方面,公司独特的私域属性及内容社区有望吸引更多符合平台调性广告主,广告主数量有望持续增加,品牌广告占比有望持续提升;页面改版后主站发现页进入向单列流的延展,有望增加广告库存,预计全年广告收入仍保持稳健增长。

电商业务:预计2021Q4 GMV增长有望超预期,积极推进供应链升级

考虑到Q4为电商旺季,我们预计Q4实现全年GMV目标的35%,预计2021全年电商GMV可达6700亿,超过前期指引。12月27日,公司与美团达成互联互通战略合作,我们认为公司持续布局本地生活业务,有助于实现平台、用户、达人、商家多方共赢,帮助经营者实现多元增收;12月30日,公司继三个大搞之后提出大搞产业带,提供有品质且具备性价比的源头好物,进一步完善供应链,助力中小主播全品类发展。我们认为公司在电商业务方面持续拓展SKU,在保持电商私域属性的同时加速品牌商家引入,完善电商基础设施,全年电商GMV或超预期。

直播打赏业务:受益于直播规范化,直播打赏收入或持续改善

随着直播运营引入公会后供给侧内容的不断优化,或带动整体直播渗透率的提升,月付费用户数及ARPPU有望提升,我们预计Q4直播收入在去年高基数下同比增速或转正,预计2022年直播打赏收入或有高单位数增长。

投资建议:我们预计快手21Q4用户数或持平,全年用户数增长符合预期。随着需求端品牌广告主数量持续增加,公司品牌广告收入有望提升;流量端增长稳健,效果广告主拓展仍有较大空间;供给端广告位较为充足,公司全年线上营销业务有望稳健增长;公司电商业务在保持现有私域属性的前提下有望加速品牌化,全年GMV增长或超预期。我们认为公司基本面在组织架构调整后有持续改善的趋势,对运营效率的重视程度有所提升,销售费用率有望持续改善。建议关注快手。

风险提示:组织架构调整效果不及预期;短视频行业竞争激烈,快手用户规模和时长增长不及预期;直播等在线娱乐行业监管收紧,内容审核趋严;广告加载率及eCPM提升不及预期;电商付费用户规模以及复购率提升不及预期;海外业务拓展及商业化变现不及预期。

(文章来源:风研海外)

-

屈臣氏又翻车 传统美妆集合店到底该怎么改变? 各种新型集合店、美妆店的异军突起,以屈臣氏为代表的传统美妆集合店却好像在走下坡路,一场直播翻车更将屈臣氏送上了热搜。北京商报记者发

屈臣氏又翻车 传统美妆集合店到底该怎么改变? 各种新型集合店、美妆店的异军突起,以屈臣氏为代表的传统美妆集合店却好像在走下坡路,一场直播翻车更将屈臣氏送上了热搜。北京商报记者发 -

龙津药业股价莫名大增 大股东复制“割韭菜”模式 股价离奇大涨,大股东及实控人高位套现,樊献俄试图复制两年前的割韭菜模式。今年1月12日,二级市场上,龙津药业(002750 SZ)再度强势涨停。

龙津药业股价莫名大增 大股东复制“割韭菜”模式 股价离奇大涨,大股东及实控人高位套现,樊献俄试图复制两年前的割韭菜模式。今年1月12日,二级市场上,龙津药业(002750 SZ)再度强势涨停。 -

中信证券发布业绩快报:2021年实现营业收入765.7亿 归母净利润229.79亿 1月12日,中信证券发布业绩快报,快报显示,2021年中信证券实现营业收入765 7亿元,同比增长40 8%;实现归属于母公司股东的净利润229 79亿元

中信证券发布业绩快报:2021年实现营业收入765.7亿 归母净利润229.79亿 1月12日,中信证券发布业绩快报,快报显示,2021年中信证券实现营业收入765 7亿元,同比增长40 8%;实现归属于母公司股东的净利润229 79亿元 -

银河证券A股可转换债券发行规模缩小到78亿 比原拟定金额减少32亿 1月12日,中国银河证券股份有限公司(以下称银河证券)发布公告表示,公司董事会会议审议通过了关于调整银河证券公开发行A股可转换公司债券发

银河证券A股可转换债券发行规模缩小到78亿 比原拟定金额减少32亿 1月12日,中国银河证券股份有限公司(以下称银河证券)发布公告表示,公司董事会会议审议通过了关于调整银河证券公开发行A股可转换公司债券发 -

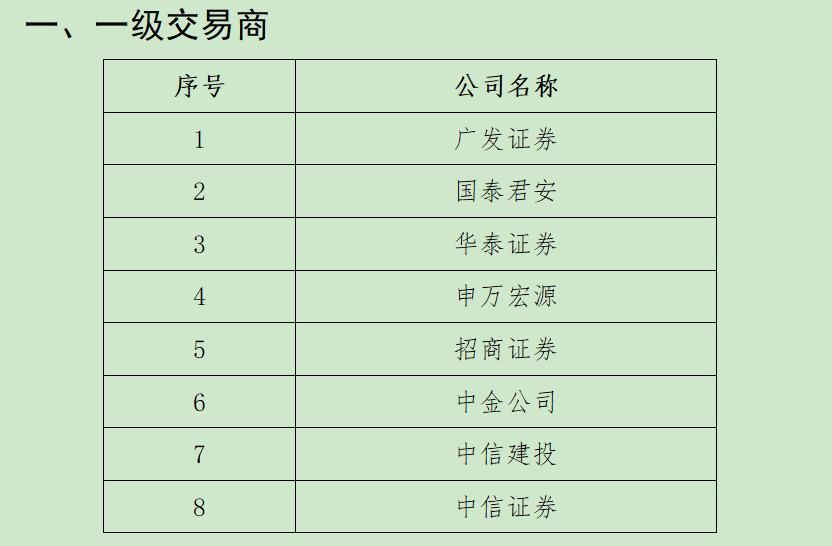

两期场外期权业务二级交易商新增名单接连公布 1月12日,资本邦了解到,开年前后,中国证券业协会接连公布两期场外期权业务二级交易商新增名单。其中,第十三期,新增北京高华证券和西南

两期场外期权业务二级交易商新增名单接连公布 1月12日,资本邦了解到,开年前后,中国证券业协会接连公布两期场外期权业务二级交易商新增名单。其中,第十三期,新增北京高华证券和西南 -

圆通速递预盈超20亿增13.2% 单票收入大幅改善 持续推进数字化转型,圆通速递业绩增长超预期。1月10日,圆通速递(600233 SH)发布业绩预告,预计2021年1-12月归属上市公司股东的净利润20亿

圆通速递预盈超20亿增13.2% 单票收入大幅改善 持续推进数字化转型,圆通速递业绩增长超预期。1月10日,圆通速递(600233 SH)发布业绩预告,预计2021年1-12月归属上市公司股东的净利润20亿

-

快手2021Q4前瞻:预计21Q4用户环比持平 费用端持续改善 GMV增长超预期 截至2021 1 14,彭博一致预测快手2021Q4收入230 7亿元,环比+12 6%;彭博一致预测快手2021Q4调整后净亏损47 5亿元,环比-1 4%。相比于1月初的

-

午间公告:安利股份2021年净利同比预增158%-174% 【午间公告】安利股份:2021年预盈1 3亿元-1 38亿元,同比增长157 65%-173 51%。报告期内,公司主营革产品销量较上年同期增长约12%,合并营业

-

云海金属:目前镁市场供不应求 将尽力加快青阳项目进度 【云海金属:目前镁市场供不应求将尽力加快青阳项目进度】云海金属在机构调研时表示,青阳项目运营年吞吐量3000万吨码头,建设年产30万吨高性

-

国信研究:2022年1月各行业投资策略 国信研究:2022年1月各行业投资策略。

-

最严寒假来了!腾讯游戏发布寒假未成年人游戏限玩通知 【最严寒假来了!腾讯游戏发布寒假未成年人游戏限玩通知】腾讯游戏发布通知称,2022年寒假暨春节假期前后,腾讯游戏旗下在中国大陆地区运营的

-

低估值板块逆势走强 上证50ETF规模创历史新高 今年以来,金融地产等低估值板块逆势走强,部分资金流入相关ETF。截至12日,华夏上证50ETF单位净值为3 22元,规模突破700亿元,创出历史新

低估值板块逆势走强 上证50ETF规模创历史新高 今年以来,金融地产等低估值板块逆势走强,部分资金流入相关ETF。截至12日,华夏上证50ETF单位净值为3 22元,规模突破700亿元,创出历史新 -

注册资本增至286.63亿元 中邮保险再添大股东 近日,我国保险业目前最大的增资扩股引战项目尘埃落定,银保监会同意中邮保险注册资本从215亿元增加至286 63亿元,由友邦保险认购新增注册

注册资本增至286.63亿元 中邮保险再添大股东 近日,我国保险业目前最大的增资扩股引战项目尘埃落定,银保监会同意中邮保险注册资本从215亿元增加至286 63亿元,由友邦保险认购新增注册 -

为降低市场成本 上交所再发减免降费通知 日前,上交所两次发布减免降费通知,免收注册地在陕西省、河南省、天津市、山西省的上市公司2022年上市初费、上市年费和股东大会网络投票服

为降低市场成本 上交所再发减免降费通知 日前,上交所两次发布减免降费通知,免收注册地在陕西省、河南省、天津市、山西省的上市公司2022年上市初费、上市年费和股东大会网络投票服 -

三家A股公司锁定新年首批退市股 *ST济堂涉嫌信息披露违法违规 新年伊始,*ST济堂、*ST新亿和*ST金刚三家A股公司更新了可能被实施重大违法强制退市风险提示公告。*ST济堂发布第12次风险提示公告称,公司

三家A股公司锁定新年首批退市股 *ST济堂涉嫌信息披露违法违规 新年伊始,*ST济堂、*ST新亿和*ST金刚三家A股公司更新了可能被实施重大违法强制退市风险提示公告。*ST济堂发布第12次风险提示公告称,公司 -

操纵股价获利超千万 金新农收行政处罚决定书 金新农13日公告称,收到由股东大成欣农转发的证监会《行政处罚决定书》。证监会最终判定,金新农股东大成欣农、窦晓雨等人存在操纵股价行为

操纵股价获利超千万 金新农收行政处罚决定书 金新农13日公告称,收到由股东大成欣农转发的证监会《行政处罚决定书》。证监会最终判定,金新农股东大成欣农、窦晓雨等人存在操纵股价行为 -

2022年第五届CRO全球责任峰会成功举办 (2022年1月17日,上海)由思盟企业社会责任促进中心发起、每日经济新闻联合主办、商道纵横承办的2022年第五届CRO全球责任峰会日前在上海成

2022年第五届CRO全球责任峰会成功举办 (2022年1月17日,上海)由思盟企业社会责任促进中心发起、每日经济新闻联合主办、商道纵横承办的2022年第五届CRO全球责任峰会日前在上海成 -

乘火车忘带身份证可开电子证明 自1月15日起,12306手机APP推出电子临时乘车身份证明开具功能。旅客忘带身份证时,可在线提交电子临时乘车身份证明。申请通过后,即可在车站完

-

元宇宙板块震荡走强 数字政通涨停 每经AI快讯,1月17日,元宇宙板块震荡走强,数字政通涨停,捷成股份、锋尚文化、新开普涨超10%,奥拓电子、智度股份涨停,丝路视觉、风语筑、

-

大和:下调中银航空租赁(02588)评级至“跑赢大市” 目标价72港元 大和发布研究报告称,将中银航空租赁(02588)评级由“买入”下调至“跑赢大市”,目标价72港元。在疫情升温之下,公司股价反弹,背驰状况...

-

央行开展7000亿元MLF和1000亿元逆回购 中标利率均下调10个基点 1月17日,中国人民银行发布公告,为维护银行体系流动性合理充裕,2022年1月17日人民银行开展7000亿元中期借贷便利(MLF)操作和1000亿元7天逆回

-

“地上铁”完成2亿美元D轮融资 证券时报网讯,据泰合资本消息,1月17日,中国新能源物流车数字化运营服务平台“地上铁”宣布完成2亿美元D轮融资,D1轮次由中金山东绿色...

-

港股异动 | 东阳光药(01558)再涨超6% 近五日累涨近23% 琥珀酸美托洛尔缓释片获批上市 东阳光药(01558)早盘再涨超6%,近五日累涨近23%。截止发稿,涨6 07%,报7 34港元,成交额2090 07万港元。消息面上,东阳光药近日宣布,从广东

-

提升服务水平 深圳农商银行积极参与征信测试 近日,深圳征信服务有限公司通过中国人民银行深圳市中心支行的备案正式运行。为解决银行与企业的信息不对称,精准提升服务中小微企业水平,

提升服务水平 深圳农商银行积极参与征信测试 近日,深圳征信服务有限公司通过中国人民银行深圳市中心支行的备案正式运行。为解决银行与企业的信息不对称,精准提升服务中小微企业水平, -

48天暴涨超10倍 谁在买入九安医疗? 1月13日,九安医疗再封涨停板,斩获近两个月以来的第26个涨停,截至收盘,九安医疗收报68 44元,市值327 6亿元。自去年11月5日6元涨至如今6

48天暴涨超10倍 谁在买入九安医疗? 1月13日,九安医疗再封涨停板,斩获近两个月以来的第26个涨停,截至收盘,九安医疗收报68 44元,市值327 6亿元。自去年11月5日6元涨至如今6 -

成都青白江一乱收电费企业被处罚 本报讯近日,四川省成都市青白江区市场监管局对某公司不执行政府定价收取电费行为,依法没收其违法所得414639 5元,并处罚款414639 5元,罚没

-

石家庄启动线下实体店无理由退货 本报讯1月13日,河北省市场监管局、石家庄市市场监管局、裕华区市场监管局联合举办消费维权进商场宣传活动和线下实体店无理由退货承诺单...

-

甘肃临泽“智慧监管”走进农贸市场 本报讯1月以来,甘肃省临泽县市场监管局指导该县东关农贸市场的商户对接甘肃省食品安全信息追溯平台,“智慧监管”首次走进农贸市场。该...

-

数字经济获得多方力推 将是新基建重要主线 国家发改委1月16日发文《大力推动我国数字经济健康发展》,其中提出,要集中力量推进关键核心技术攻关,加快实现高水平自立自强;适度超...

-

华西证券维持中科创达买入评级:业绩保持高增 智驾将开启公司第二成长曲线 华西证券01月17日发布研报称,维持中科创达(300496 SZ,最新价:149 89元)买入评级。评级理由主要包括:1)2021全年营收同比增长超50%,业绩同

-

华西证券维持中国汽研增持评级:Q4业绩创新高检测龙头扬帆起航 华西证券01月17日发布研报称,维持中国汽研(601965 SH,最新价:17 16元)增持评级。评级理由主要包括:1)技术服务业务发力营收、扣非归母创单

-

深圳36个重点支持方向力推生物医药产业技术创新 深圳市发改委近日组织实施生物医药产业重大公共服务平台和核心技术攻关专项扶持计划,加大力度推动深圳市生物医药、医疗器械领域的技术创新

深圳36个重点支持方向力推生物医药产业技术创新 深圳市发改委近日组织实施生物医药产业重大公共服务平台和核心技术攻关专项扶持计划,加大力度推动深圳市生物医药、医疗器械领域的技术创新 -

深圳“两法衔接”加大证券违法犯罪惩治力度 为扎实推进深圳资本市场执法司法体系建设,加强行政执法与刑事司法高效衔接,加大证券违法犯罪惩治力度,1月12日,深圳市人民检察院、深圳

深圳“两法衔接”加大证券违法犯罪惩治力度 为扎实推进深圳资本市场执法司法体系建设,加强行政执法与刑事司法高效衔接,加大证券违法犯罪惩治力度,1月12日,深圳市人民检察院、深圳 -

北京零售企业进入春节保供节奏 家乐福直采基地全力保障蔬菜供应 春节即将临近,北京零售企业已经进入到春节保供的节奏。1月15日,北京商报记者了解到,为了满足春节期间消费者的购物需求,家乐福承诺春节

北京零售企业进入春节保供节奏 家乐福直采基地全力保障蔬菜供应 春节即将临近,北京零售企业已经进入到春节保供的节奏。1月15日,北京商报记者了解到,为了满足春节期间消费者的购物需求,家乐福承诺春节 -

北京加快打造一刻钟便民生活圈 开展生活性服务业数字化升级 1月14日,北京商报记者从北京市商务局了解到,北京市商务局将在巩固基本便民商业服务功能社区全覆盖基础上,加快打造一刻钟便民生活圈。在

北京加快打造一刻钟便民生活圈 开展生活性服务业数字化升级 1月14日,北京商报记者从北京市商务局了解到,北京市商务局将在巩固基本便民商业服务功能社区全覆盖基础上,加快打造一刻钟便民生活圈。在 -

北京市场2022年社会消费品零售总额预计增长5.5% 1月14日,北京商报记者从2022年北京市商务工作会议获悉,2022年,预期北京市场总消费增长7 5%左右,其中社会消费品零售总额增长5 5%左右。

北京市场2022年社会消费品零售总额预计增长5.5% 1月14日,北京商报记者从2022年北京市商务工作会议获悉,2022年,预期北京市场总消费增长7 5%左右,其中社会消费品零售总额增长5 5%左右。

热门资讯

-

屈臣氏又翻车 传统美妆集合店到底该怎么改变? 各种新型集合店、美妆店的异军突起...

屈臣氏又翻车 传统美妆集合店到底该怎么改变? 各种新型集合店、美妆店的异军突起... -

龙津药业股价莫名大增 大股东复制“割韭菜”模式 股价离奇大涨,大股东及实控人高位...

龙津药业股价莫名大增 大股东复制“割韭菜”模式 股价离奇大涨,大股东及实控人高位... -

中信证券发布业绩快报:2021年实现营业收入765.7亿 归母净利润229.79亿 1月12日,中信证券发布业绩快报,...

中信证券发布业绩快报:2021年实现营业收入765.7亿 归母净利润229.79亿 1月12日,中信证券发布业绩快报,... -

银河证券A股可转换债券发行规模缩小到78亿 比原拟定金额减少32亿 1月12日,中国银河证券股份有限公...

银河证券A股可转换债券发行规模缩小到78亿 比原拟定金额减少32亿 1月12日,中国银河证券股份有限公...

文章排行

图赏

-

原阳县“四大优势”吸引团餐企业落户 推动团餐行业高质量发展 还记得新乡7·20抗洪救灾期间,安...

原阳县“四大优势”吸引团餐企业落户 推动团餐行业高质量发展 还记得新乡7·20抗洪救灾期间,安... -

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转...

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转... -

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%...

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%... -

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期...

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期...