USDA种植意向及供需报告出炉,豆粕行情如何演绎

报告要点:

种植意向报告解读

2022年美国大豆预计种植9095.5万英亩,同比增加4.3%,远超预期的8800万英亩,同时2022年美国玉米预计种植8949万英亩,同比下降4.1%,不及市场预期的9200万英亩,大豆种植面积创历史记录且史上第三次超过玉米。

按照种植面积9055.5万英亩,收获面积9010万英亩,单产51.5蒲计算,22/23年度美豆产量将达到1.26亿吨(1蒲式耳=0.027216吨),同比增加4.4%。

4月供需报告解读

供需报告显示,巴西大豆产量如期下调,阿根廷产量调整不及预期,美豆和全球大豆库存符合预期,利多兑现。

22/23年度美豆需求主要在4月报告的基础上进行调整。数据来看,迄今22/23年度美豆出口净销售累计达846万吨,较去年同期增加52%,预计全年出口需求保持一定增幅。

豆粕行情展望

南美大豆基本定产,市场焦点转向北美大豆供需情况。22/23年度美豆期末库存料为1245万吨,同比增加76%,定性看大概率累库。估值角度看,目前近1700美分的价格对应1245万吨的库存,美豆价格整体偏高估。

节奏上重点关注向上驱动和向下驱动的力量和力度。预计短期美豆继续上行动力不足,面临阶段性调整压力。中长期若产区天气不利影响作为生长,则存在上行的可能,但至于是延续前期多头趋势还是牛转熊周期中的小反弹需要结合供需平衡表的变化再做判断。

国内豆粕整体跟随成本端美豆趋势波动,国内大豆供需及库存情况影响内外盘价差及近远月合约强弱,详见周报和月报。

01

种植意向报告解读

每年3月底USDA会发布主要农作物种植意向报告,该报告是在春播开始前美国农业部对近8万名农户进行的种植意向调查。由于该报告公布时农作物多数还没播种,所以理论上只是初步的种植面积报告,数据会在6月底进行修正。不过该报告是美国农作物春播前最早的一次官方报告,所以对市场的指导意义比较重要。

本次报告显示,2022年美国大豆预计种植9095.5万英亩,较去年的8720万英亩增加4.3%,远超预期的8800万英亩,同时2022年美国玉米预计种植8949万英亩,较去年的9336万英亩下降4.1%,不及市场预期的9200万英亩,大豆种植面积创历史记录且史上第三次超过玉米。2022年大豆和玉米总的种植面积18044.5万英亩,略微低于去年水平。

此份报告较市场预期及USDA2月展望论坛给出的数据差异偏大,最主要的区别是美豆种植面积超预期增加而一直被看好的玉米面积下降较多。究其原因,在于化肥短缺对农户种植意愿的影响与市场主流观点产生了偏差。此前市场的预期基本是基于美国农作物的种植结构和不同作物种植收益比价考虑,鉴于美玉米的种植收益好于美豆,所以市场预计2022年农户种植美玉米的意愿将强于种植美豆的意愿,而化肥短缺将在一定程度限制总的农作物的种植面积。报告结果却显示,农户投票权更多的给了大豆,因为大豆对化肥的需求只有玉米的1/4。虽然玉米种植收益更为有利,但是化肥的成本却翻了3倍,所以对于农户来讲种植大豆安全边际更高。

种植意向报告的公布,使即将到来的美豆新作22/23年度平衡表供给端基本确定。按照种植面积9055.5万英亩,收获面积9010万英亩,单产51.5蒲计算,22/23年度美豆产量将达到1.26亿吨(1蒲式耳=0.027216吨),同比增加4.4%。

02

4月供需报告解读

北京时间4月9日凌晨USDA公布了4月供需报告。数据显示,21/22年度巴西大豆产量1.25亿吨(上月预估1.27),阿根廷大豆产量4350万吨(上月预估4350),美豆期末库存2.6亿蒲(上月预估2.85),全球大豆期末库存89.58亿蒲(上月预估89.96)。巴西大豆产量如期下调,阿根廷产量调整不及预期,美豆和全球大豆库存符合预期,总的来讲本次报告基本符合此前市场预期,利多兑现。

由于5月的供需报告将公布对新一年度22/23年的供需预估,所以一般4月报告中美豆平衡表调整项目非常有限,仅针对需求端进行小幅变动。同时,22/23年度美豆平衡表的需求端主要在4月的基础上进行调整。21/22年度南美大豆大幅减产对美豆出口的利多主要体现在22/23年度,不过鉴于届时中国的生猪存栏亦难有明显回升,因此需求端的支撑也有限。数据来看,迄今22/23年度美豆出口净销售累计达846万吨,较去年同期增加52%,预计全年出口需求保持一定增幅。

03

豆粕行情展望

南美大豆基本定产,市场焦点转向北美大豆供需情况。结合上述两份报告,大概可以推导出5月公布的22/23年度美豆供需情况。按照种植面积9095.5万英亩,收获面积9010万英亩,单产51.5蒲计算,22/23年度美豆产量1.26亿吨,出口和压榨维持去年水平,则期末库存为1245万吨,同比增加76%。5月USDA料将对期初库存和新作需求做出小幅调整,实际期末库存应该在1245的基础上有所变化,但从定性看2022美豆大概率累库。估值角度看,目前近1700美分的价格对应1245万吨的库存,美豆价格整体偏高估。

在整体估值偏高的情况下,节奏上重点关注向上驱动和向下驱动的力量和力度。5-8月为美豆的播种和生长期,期间容易有天气炒作,季节性偏多。9-10月为美豆集中收获期,季节性收割压力明显。以上是针对大豆生长的周期进行定性分析,具体情况要结合届时的产区天气情况而定。目前气象预报显示,未来一个月产区雨热条件适宜,但未来3个月有高温干旱迹象。因此,预计短期美豆继续上行动力不足,面临阶段性调整压力。中长期若产区天气不利影响作为生长,则存在上行的可能,但至于是延续前期多头趋势还是牛转熊周期中的小反弹需要结合供需平衡表的变化再做判断。

国内豆粕整体跟随成本端美豆趋势波动,国内大豆供需及库存情况影响内外盘价差及近远月合约强弱,这里不做详细展开,参见周报和月报。

关键词:

-

工银四季收益债券一举斩获“年度普通债券型基金奖” 晨星(中国)2022年度基金奖获奖名单日前正式揭晓,5只基金从全市场9000多只产品中脱颖而出。其中,工银四季收益债券一举斩获年度普通债券型

工银四季收益债券一举斩获“年度普通债券型基金奖” 晨星(中国)2022年度基金奖获奖名单日前正式揭晓,5只基金从全市场9000多只产品中脱颖而出。其中,工银四季收益债券一举斩获年度普通债券型 -

一季度地方债发行提速 新增专项债有近七成投向基建领域 今年以来,地方债发行提速。同花顺数据显示,刚过去的一季度地方债发行量约1 82万亿元,与去年同期相比翻倍。受益于地方债发行提速,近期基

一季度地方债发行提速 新增专项债有近七成投向基建领域 今年以来,地方债发行提速。同花顺数据显示,刚过去的一季度地方债发行量约1 82万亿元,与去年同期相比翻倍。受益于地方债发行提速,近期基 -

公募基金逆势跑赢大盘 持股变动情况如何? 4月8日,资本邦了解到,相关数据显示,2021年所有公募基金的净值增长率均值为6 06%。而同期沪深300指数跌幅为5 2%,公募基金平均收益率跑赢

公募基金逆势跑赢大盘 持股变动情况如何? 4月8日,资本邦了解到,相关数据显示,2021年所有公募基金的净值增长率均值为6 06%。而同期沪深300指数跌幅为5 2%,公募基金平均收益率跑赢 -

持股比例超5%!社保基金现身175只个股前十大流通股名单 随着年报的陆续披露,社保基金的持股也随之浮出水面。根据同花顺统计,截至6日,社保基金共现身175只个股前十大流通股东名单中。其中,社保

持股比例超5%!社保基金现身175只个股前十大流通股名单 随着年报的陆续披露,社保基金的持股也随之浮出水面。根据同花顺统计,截至6日,社保基金共现身175只个股前十大流通股东名单中。其中,社保 -

分红对上市公司本身意义巨大 “现金分红奶牛”堪为A股市场脊梁 现在市场人士对上市公司分红有不同观点,有人认为上市公司分红需要缴纳红利所得税,还不如不分。但股民都知道,除非彻底离开股市,否则最终

分红对上市公司本身意义巨大 “现金分红奶牛”堪为A股市场脊梁 现在市场人士对上市公司分红有不同观点,有人认为上市公司分红需要缴纳红利所得税,还不如不分。但股民都知道,除非彻底离开股市,否则最终 -

明星基金经理隐形重仓股曝光:4300只个股获公募“青睐” 4月2日,资本邦了解到,随着三月末的到来,公募基金2021年年度报告的披露正式落下帷幕,其中,相关产品的基金经理在去年的投资策略和持仓情

明星基金经理隐形重仓股曝光:4300只个股获公募“青睐” 4月2日,资本邦了解到,随着三月末的到来,公募基金2021年年度报告的披露正式落下帷幕,其中,相关产品的基金经理在去年的投资策略和持仓情

-

USDA种植意向及供需报告出炉,豆粕行情如何演绎 报告要点:种植意向报告解读2022年美国大豆预计种植9095 5万英亩,同比增加4 3%,远超预期的8800万英亩,同时2022年美国玉米预计种植8949万英亩

-

网筑集团X顺域机电:构建客户全景画像,精准评估客户价值 近日,顺域机电与网筑集团达成合作,网筑集团通过供应链SaaS技术服务能力,帮助顺域机电掌握合作客户全景画像,把控经营风险,提升市场竞争力。

网筑集团X顺域机电:构建客户全景画像,精准评估客户价值 近日,顺域机电与网筑集团达成合作,网筑集团通过供应链SaaS技术服务能力,帮助顺域机电掌握合作客户全景画像,把控经营风险,提升市场竞争力。 -

首季净利润增长140.00%-170.00% 赛升药业下跌5.26% 赛升药业出现异动,截至今日10时15分,股价下跌5 26%,成交616 68万股,成交金额8189 50万元,换手率为2 34%,公司发布的最新业绩预告显示,预

-

皇台酒业录得5天4板 皇台酒业再度涨停,5个交易日内录得4个涨停,累计涨幅为38 23%,累计换手率为66 05%。截至10:29,该股今日成交量2726 43万股,成交金额4 78亿

-

云南铜业大涨5.05% 首季净利润增长138.00%-200.00% 云南铜业出现异动,截至今日10时31分,股价大涨5 05%,成交2296 59万股,成交金额2 72亿元,换手率为1 35%,公司发布的最新业绩预告显示,预计

-

今日36公司公布年报 6家业绩增幅翻倍 证券时报& 183;数据宝统计,4月13日共有36家公司公布2021年年报,其中23家净利润同比增长,13家下降,28家营业收入同比增长,8家下降,净利润

-

1400公司公布年报 261家业绩增幅翻倍 证券时报& 183;数据宝统计,截至4月13日,有1400家公司公布2021年年报,其中963家净利润同比增长,437家下降,1208家营业收入同比增长,192家

-

华大基因股价异动 首季净利润下降33.33%-42.85% 华大基因出现异动,截至今日9时55分,股价下跌5 22%,成交184 17万股,成交金额1 41亿元,换手率为0 70%,公司发布的最新业绩预告显示,预计首

-

上海:将依法查处假借团购之名哄抬价格、囤积居奇等价格违法行为 【上海:将依法查处假借团购之名哄抬价格、囤积居奇等价格违法行为】上海市场监管部门将继续加强对经营者价格行为监管执法。尤其对个别...

-

强力推进招商引智 成都落地上百个重大项目 2022年初,成都市印发《促进招商引智优化营商环境行动方案》,要求紧扣高质量发展,以先进智造和现代服务业为主攻方向,以招大引强、招商引智

-

是谁在喝贵价瓶装水 瓶装水产业链分析 是谁在喝贵价瓶装水不知从什么时候开始,喝水都有了鄙视链。喝瓶装水的看不起喝白开水的,喝天然矿泉水的看不起喝人工纯净水的,喝气泡...

-

饿了么骑手送餐致残判赔109万 中国餐饮外卖行业市场需求分析 饿了么骑手送餐致残判赔109万近日,饿了么主体运营公司拉扎斯网络科技(上海)有限公司新增一条民事判决书。具体事由为原告王某在送餐过程...

-

2022年中国护肤品行业市场规模及未来发展前景分析 2022年中国护肤品行业市场规模及未来发展前景分析护肤品作为非生活必需品,用以提升居民生活质量而非赖以生存之根本,护肤品行业的发展与国民

-

2022年中国内存条行业深度调研及规模现状分析 国内内存条市场现状分析国内内存条市场在2015年就有企业获得过全球第二名的成绩,伴随近年来的发展,市场趋势只会越来越好。内存是计算机中重

-

特斯拉自营车险价格曝光 新能源汽车保险发展前景及投资指引分析 特斯拉自营车险价格曝光特斯拉自营车险价格曝光,价格仅为56 83美元 月(折合人民币为362元),而其此前的保险费用大约为250美元 月。目前,特斯

-

日本财务大臣铃木俊一:以紧迫感密切关注外汇走势 日本财务大臣铃木俊一:以紧迫感密切关注外汇走势

-

日本财务大臣铃木俊一:外汇利率的变动取决于各种因素,而不仅仅是日美利率差异 日本财务大臣铃木俊一:外汇利率的变动取决于各种因素,而不仅仅是日美利率差异

-

【提示】北京时间10:00公布新西兰4月官方现金利率决议,中国贸公布易帐数据将于10... 【提示】北京时间10:00公布新西兰4月官方现金利率决议,中国贸公布易帐数据将于10:00左右不定时公布

-

日本财务大臣铃木俊一:政府预计日本央行将适当引导货币政策,以实现2%的通胀目标 日本财务大臣铃木俊一:政府预计日本央行将适当引导货币政策,以实现2%的通胀目标

-

恒生科技指数翻红,此前一度跌超1.2% 恒生科技指数翻红,此前一度跌超1 2%

-

公募低配多年 多位“顶流”却悄悄关注 这个板块要热起来了吗? 【公募低配多年多位“顶流”却悄悄关注这个板块要热起来了吗?】沉寂已久的传媒板块今天终于有了起色,冰川网络、游族网络、金逸影视等...

-

晨会精华:长期不悲观!基本面具有相对确定性的板块将获得资金的介入 【晨会精华:长期不悲观!基本面具有相对确定性的板块将获得资金的介入】中原证券表示,当前沪指依然处于震荡寻底阶段,建议继续关注政...

-

德讯证顾:市场交易情绪恢复 有望重回上升通道 【德讯证顾:市场交易情绪恢复有望重回上升通道】摘要:市场交易情绪恢复,有望重回上升通道,关注统一大市场概念和元宇宙、农业、数字...

-

百瑞赢:久违普涨 或是危墙 【百瑞赢:久违普涨或是危墙】周二市场两极反转,上午延续周一的萎靡震荡行情,走出分时低点。下午券商异军突起,金融三剑客重拳出击,...

-

短期相关低位股有望持续异动 积极挖掘 【短期相关低位股有望持续异动积极挖掘】在连续4个交易日杀跌后,昨天市场如期迎来了一波强势修复,创业板指一度上涨了2 5%,市场反弹...

-

农产品:吉林的春耕对我们有多重要? 摘要吉林是我国的农业大省,其人均耕地0 21公顷,是全国平均水平的2 18倍。2020年全国粮食产量66949 2万吨,其中吉林产量3803 2万吨,占比5 6

-

能源化工:供需偏紧,甲醇存反弹需求 前言随着油价的大幅下跌以及新冠导致的需求下滑,甲醇从3100元 吨回落至2800元 吨。不过考虑到甲醇本身的基本面因素,未来甲醇仍将是化工品中

-

数据点评:通胀社融双超预期,财政宽松持续落地 摘要3月份,社会融资规模增量为4 65万亿元,比上年同期多增1 27万亿元,主要受企业短期贷款和票据融资显著增加、政府债券大量发行和表外融资萎

-

商品期货开盘大面积飘红,燃料油涨超6%,SC原油涨超5% 金融界4月13日消息国内期货市场早盘开盘,商品期货大面积飘红,能化系期货领涨,燃料油涨超6%,SC原油涨超5%,沥青涨超4%,液化石油气、低硫燃

-

美通胀爆表,油价涨超6%,黄金“四连阳”!EIA下调今明两年美国原油产量预期,国际... “顿巴斯大战”阴云笼罩,俄乌谈判又进入“死胡同”?据央视新闻报道,当地时间4月12日,俄罗斯总统普京在记者会上表示,乌克兰方面已经...

热门资讯

-

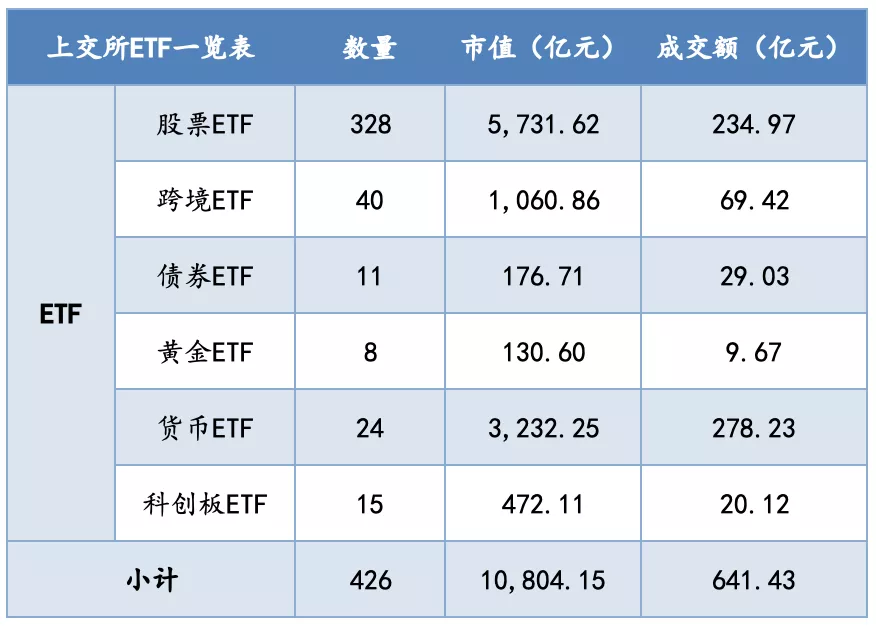

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上...

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上... -

今日沪指收跌2.61% 北向资金净卖出57.6亿元 4月11日,资本邦了解到,截至今日...

今日沪指收跌2.61% 北向资金净卖出57.6亿元 4月11日,资本邦了解到,截至今日... -

又有明星基金经理“奔私” 周应波担任上海运舟董事长 不久前宣布离职的顶流周应波去向已...

又有明星基金经理“奔私” 周应波担任上海运舟董事长 不久前宣布离职的顶流周应波去向已... -

一季度多只翻倍股涌现 21只基金去年末提前布局 资本邦了解到,数据显示,截至3月3...

一季度多只翻倍股涌现 21只基金去年末提前布局 资本邦了解到,数据显示,截至3月3...

文章排行

图赏

-

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大...

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大... -

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海...

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海... -

普吉岛8个月收入超500亿泰铢 40万游客从国外抵达普吉 据泰国旅游局数据显示,自去年7月1...

普吉岛8个月收入超500亿泰铢 40万游客从国外抵达普吉 据泰国旅游局数据显示,自去年7月1... -

美在新时代|中国美术馆典藏精品特展“升级版”来了 提起中国美术馆最早的壕展,很多观...

美在新时代|中国美术馆典藏精品特展“升级版”来了 提起中国美术馆最早的壕展,很多观...