3月经济数据点评:3月经济数据大幅回落,但是整体超市场预期

数据要点:

中国一季度GDP同比增长4.8%,预期4.4%,前值4%,一季度经济超预期回升。3月份,社会消费品零售总额同比增长-3.5%,前值6.7,预期-1.6%;全国规模以上工业增加值同比增长5%,前值7.5%,预期4.5%; 1-3月固定资产投资9.3%,预期8.5%,前值12.2%; 3月房地产开发投资同比增长0.7%,前值4.4%;商品房销售面积同比增长-13.8%,前值3.2%;3月基建投资同比增长8.8%,前值8.1%;制造业投资同比增长11.9%,前值20.9%。

国内3月经济数据大幅回落,但是整体略超市场预期。中国3月消费增长-3.5%、工业增加值同比增长5%、固定资产投资9.3%,经济数据均大幅回落,消费回落幅度最大。3月上海、吉林、广东等地疫情严重,消费活动几近停滞,消费增速大幅回落。投资端基建投资继续回暖,制造业投资保持高景气水平,房地产投资由于资金来源受限以及销售疲软整体大幅回落。工业生产虽然国内增产保供政策持续采矿工业大幅回升,但疫情导致的停工停产导致工业生产增速短期大幅回落。目前需求端,国内经济短期由于疫情原因增速大幅放缓,短期需求端较为疲弱,呈现旺季不旺的特征;但是国内财政和货币刺激政策持续加码,且地产端和基建投资需求预期较好,需求端对商品的提振作用较强;随着上海等地逐步计划复工复产且逐步进入开工旺季,开工需求将进一步回升。供给端,国内增产保供政策延续以及国内电力紧张问题已经缓解,供应能力逐步回升;但是短期由于疫情原因物流中断以及停工停产,供给端也受到一定的影响。短期国内商品供需双双走弱,但是整体受需求较强预期支撑。鉴于当前基建投资持续发力,央行也通过进一步降准的方式刺激经济,需求端继续回升的预期较强;此外由于当前俄乌冲突持续,供应端的矛盾仍旧较大,短期大宗商品可能高位偏强震荡;此外,随着上海等地逐步复工复产,国内开工旺季的逐步来临、基建持续发力以及房地产市场预期较好,内需型商品中长期可能阶段性走强。

工业生产短期大幅回落。3月规模以上工业增加值同比增5%,较1-2月份回落2.5个百分点,增速大幅回落,但略超预期。分三大门类看,3月份,采矿业增加值同比增长12.2%;制造业增长4.4%;电力、热力、燃气及水生产和供应业增长4.6%。随着增产保供政策的延续,采矿业有所增加,但是由于疫情原因,部分地区停工停产,制造业等工业生产短期大幅放缓。4月之后国内疫情仍旧较为严重,停工停产现象持续,但是随着上海、吉林等地逐步复工复产,国内工业生产可能逐步回升,工业生产增速也将同步回升。

疫情扰动令消费大幅下滑。3月份,社会消费品零售总额同比增长-3.5%,较1-2月下降10.2个百分点,消费超预期大幅下滑。一方面由于上海、吉林、广东等多地爆发新冠疫情,封锁措施加强,消费活动大幅放缓;另一方面,由于上海等地停工停产以及消费停滞,汽车类以及家用电器、音像器材类以及燃油消费大幅放缓。目前来看,消费复苏方向不变,但近期国内疫情较为严重,再度扰动复苏节奏,消费可能持续偏弱。此外,还需关注收入增速放缓和消费倾向降低两个因素对消费的压制作用。

固定资产投资增速大幅回升。1-3月固定资产投资9.3%,预期8.5%,前值12.2%,投资增速大幅回落2.9个百分点,但略超市场预期。其中,制造业投资仍旧保持高景气水平;地产投资疫情原因销售疲软投资放缓;基建投资持续发力,整体继续大幅回升。

房地产投资大幅回落。3月房地产开发投资同比增长0.7%,较前值回落3.7个百分点。3月商品房销售面积同比增长-13.8%,较前值回落16.9个百分点,商品房销售额同比增长-22.7%,较前值回落30.5个百分点,房地产销售仍旧疲弱且进一步大幅下滑。房地产开发资金来源方面,3月当月同比增长-19.6%,较上月大幅回落27.9%,整体处于低位水平。房地产新开工同比增长-17.5%,较上月大幅回落6.2%;房地产施工同比增长1%,较上月大幅回落21.3%;竣工同比增长-11.5%,较上月回落26.3%。目前虽然房地产资金来源方面,房地产企业融资逐步回暖,但是销售回款压力较大,房地产资金来源压力仍旧较大,房地产新开工和施工情况大幅转弱,房地产投资也大幅回落。目前房地产融资政策边际放松,且个人按揭贷款的放松,房贷利率下调,但是短期由于疫情原因房地产销售仍旧疲软。预计未来随着疫情的逐步缓解、全国各地房地产政策的持续放松以及央行降息、降准政策的配合,房地产市场或将企稳回升。

基建投资继续回升。3月份基础设施投资同比增长8.8%,较上月回升0.7%,基建投资继续回升。随着中央经济工作会议表态基建投资可以适度提前,专项债发行重心前置至2022年上半年;此外,2022年1.46万亿专项债已经提前下达且四季度大批基建项目集中开工,预计今年上半年形成实际工作量。整体来看,今年上半年财政明显加速发力,基建投资继续上升;但是短期由于疫情原因工地开工较弱。

制造业投资景气度仍旧较高。3月制造业投资同比增长11.9%,较上月大幅回落9%,整体大幅回落但仍旧维持较高景气水平。一方面是由于当前外需仍然强劲,国外制造业需求较好支撑制造业回升;另一方面由于国内电力紧张问题缓解加上企业整体复工较好;此外,国家大力发展投资高科技行业,高科技行业整体维持高景气水平。不过未来一方面随着制造业企业利润增速下滑,未来企业资本开支意愿可能减弱;另一方面,目前国外需求增速整体呈回落趋势,国内外逐步进入去库存阶段,制造业投资动力可能进一步减弱。因此预计后续制造业投资增速可能继续呈回落趋势。

对大宗商品的影响。目前需求端,国内经济短期由于疫情原因增速大幅放缓,短期需求端较为疲弱,呈现旺季不旺的特征;但是国内财政和货币刺激政策持续加码,且地产端和基建投资需求预期较好,需求端对商品的提振作用较强;随着上海等地逐步计划复工复产且逐步进入开工旺季,开工需求将进一步回升。供给端,国内增产保供政策延续以及国内电力紧张问题已经缓解,供应能力逐步回升;但是短期由于疫情原因物流中断以及停工停产,供给端也受到一定的影响。短期国内商品供需双双走弱,但是整体受需求较强预期支撑。鉴于当前基建投资持续发力,央行也通过进一步降准的方式刺激经济,需求端继续回升的预期较强;此外由于当前俄乌冲突持续,供应端的矛盾仍旧较大,短期大宗商品可能高位偏强震荡;此外,随着上海等地逐步复工复产,国内开工旺季的逐步来临、基建持续发力以及房地产市场预期较好,内需型商品中长期可能阶段性走强。

图1GDP数据

资料来源:WIND,东海期货研究所整理

图2工业增加值当月同比增速数据

资料来源:WIND,东海期货研究所整理

图3固定资产投资累计同比数据

资料来源:WIND,东海期货研究所整理

图4基建投资当月同比数据

资料来源:WIND,东海期货研究所整理

图5房屋新开工/施工/竣工数据

资料来源:WIND,东海期货研究所整理

图6房地产开发投资及销售数据

资料来源:WIND,东海期货研究所整理

图7 社会消费零售总额同比

资料来源:WIND,东海期货研究所整理

图8 汽车消费数据

资料来源:WIND,东海期货研究所整理

关键词: 经济数据

-

年内超50只基金发布清算报告 同比增长约两成 今年公募基金管理压力增加:年内新基发行显著降温,同时多只产品密集清盘。就在本周四,因基金资产净值触发《基金合同》中约定的基金终止条

年内超50只基金发布清算报告 同比增长约两成 今年公募基金管理压力增加:年内新基发行显著降温,同时多只产品密集清盘。就在本周四,因基金资产净值触发《基金合同》中约定的基金终止条 -

已完成两轮问询回复 奥浦迈科创板IPO通过审核 4月13日,资本邦了解到,上海证券交易所科创板上市委员会2022年第28次审议会议于2022年4月13日上午召开,审核结果显示,上海奥浦迈生物科技

已完成两轮问询回复 奥浦迈科创板IPO通过审核 4月13日,资本邦了解到,上海证券交易所科创板上市委员会2022年第28次审议会议于2022年4月13日上午召开,审核结果显示,上海奥浦迈生物科技 -

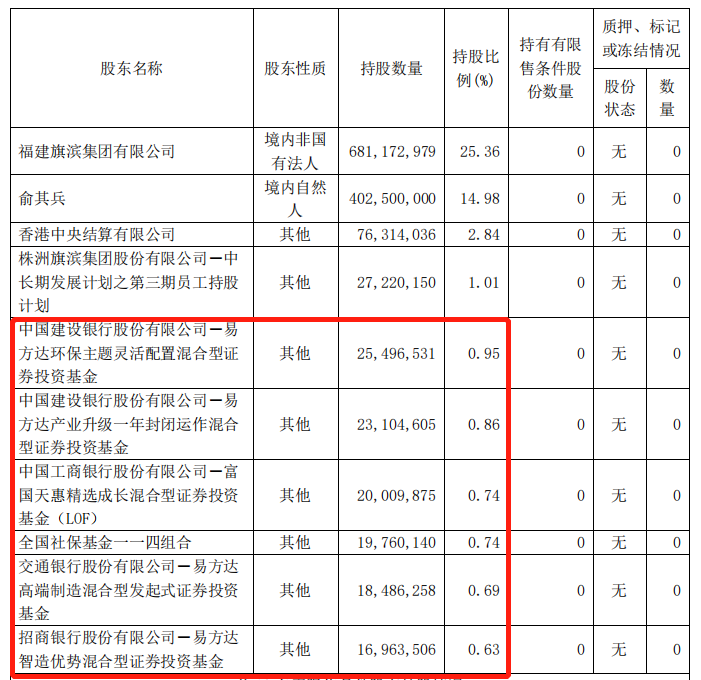

2022年一季度财报披露 5只基金齐增持旗滨集团 4月14日,资本邦了解到,迈入4月,A股上市公司2022年第一季度财报逐步出炉,基金调仓换股路径浮现。其中多只细分行业龙头个股获得增持。5只

2022年一季度财报披露 5只基金齐增持旗滨集团 4月14日,资本邦了解到,迈入4月,A股上市公司2022年第一季度财报逐步出炉,基金调仓换股路径浮现。其中多只细分行业龙头个股获得增持。5只 -

新股破发频现!唯捷创芯、瑞德智能、海创药业上市首日破发 新股频频亏钱,投资者不能闭着眼睛打新了!12日,唯捷创芯、瑞德智能、海创药业挂牌上市。让人意外的是,这三只新股一开盘就直接破发,唯捷

新股破发频现!唯捷创芯、瑞德智能、海创药业上市首日破发 新股频频亏钱,投资者不能闭着眼睛打新了!12日,唯捷创芯、瑞德智能、海创药业挂牌上市。让人意外的是,这三只新股一开盘就直接破发,唯捷 -

工银四季收益债券一举斩获“年度普通债券型基金奖” 晨星(中国)2022年度基金奖获奖名单日前正式揭晓,5只基金从全市场9000多只产品中脱颖而出。其中,工银四季收益债券一举斩获年度普通债券型

工银四季收益债券一举斩获“年度普通债券型基金奖” 晨星(中国)2022年度基金奖获奖名单日前正式揭晓,5只基金从全市场9000多只产品中脱颖而出。其中,工银四季收益债券一举斩获年度普通债券型 -

一季度地方债发行提速 新增专项债有近七成投向基建领域 今年以来,地方债发行提速。同花顺数据显示,刚过去的一季度地方债发行量约1 82万亿元,与去年同期相比翻倍。受益于地方债发行提速,近期基

一季度地方债发行提速 新增专项债有近七成投向基建领域 今年以来,地方债发行提速。同花顺数据显示,刚过去的一季度地方债发行量约1 82万亿元,与去年同期相比翻倍。受益于地方债发行提速,近期基

-

3月经济数据点评:3月经济数据大幅回落,但是整体超市场预期 数据要点:中国一季度GDP同比增长4 8%,预期4 4%,前值4%,一季度经济超预期回升。3月份,社会消费品零售总额同比增长-3 5%,前值6 7,预期-1 6

-

小麦价格跌后反弹 4月能否回归3月高点? 导语4月上旬小麦市场价格重心高位下行后超跌反弹。4月7日起头部企业小麦收购价格全面大幅下调,价格回归2月底水平,但市场低价成交不足,上旬

-

巨星财富:EIA报告显示原油需求或减弱 欧佩克和国际能源署都下调了他们的需求预测,表明价格终于有了一些有意义的下行潜力。但欧佩克随时准备改变轨道。IEA在本周最新的石油市...

-

至纯科技:目前市场及客户对清洗设备的需求旺盛 公司已在实施产能扩展计划 每经AI快讯,有投资者在投资者互动平台提问:燕东微和华虹半导都是公司客户,都准备ipo扩建产能,公司的清洗机有产能跟上吗至纯科技(603690 SH

-

美债收益率触及“有史以来最重要趋势线” 40年牛市面临终结 随着美国国债收益率触及“有史以来最重要的趋势线”,债券市场长达40年的牛市正面临压力。Worthcharting公司的技术分析师CarterBraxtonWorth表

-

4月18日(下午)邯郸钢材市场钢筋网片价格行情 品名规格材质网片型号产地价格涨跌备注焊接钢筋网片Φ6HRB400D(100*100)武马金属6260+10-焊接钢筋网片Φ8HRB400D(100*100)武马金属5650+10-焊

-

工业和信息化部:抓实落细重点产业链供应链“白名单”制度 据“工信微报”微信公众号消息,全国保障物流畅通促进产业链供应链稳定电视电话会议18日上午召开。工业和信息化部细化实化各项举措,确...

-

国家植物园科普馆开放 世界上最大的种子亮相 今天(4月18日),国家植物园科普馆正式开放。科普馆以活体植物、植物标本、植物科学画、科普视频等形式,展现植物科学知识。在这里,游客...

-

人民银行广州分行:广东一季度现金净投放823.7亿元 人民银行广州分行4月18日举行了2022年一季度金融统计数据新闻发布会。人民银行广州分行表示,积极指导辖区银行机构开通现金服务绿色通道,全力

-

通行宝:ETC红利期已过 谨防上市即巅峰 几年前花了3000多万元买来的资产,如今在二级市场能给多少市值呢?随着江苏通行宝智慧交通科技股份有限公司(下称“通行宝”)创业板上市...

-

巨化股份:公司现有一至四代主流的氟制冷剂 每经AI快讯,有投资者在投资者互动平台提问:最近疫情囤菜,相关地区的冰箱和冷柜销量大涨。请问冰箱和冷柜用的是哪种制冷剂?公司是否...

-

ST宏图:债权人可于2022年5月30日前申报债权 书面说明债权数额、有无财产担保及是... ST宏图4月18日公告,管理人根据有关规定开展公司预重整相关工作,现向公司债权人发出债权申报通知,公司债权人可于2022年5月30日前向公司预重

-

宝丰能源:一季度净利润17.46亿元 宝丰能源4月18日披露第一季度报告,报告期内,公司实现营业收入65 15亿元,同比增长30 83%;归母净利润17 46亿元,同比增长1 07%;...

-

上交所拟对新潮能源时任董事长黄万珍予以公开谴责 4月18日,上交所发布关于向山东新潮能源股份有限公司时任董事长黄万珍公告送达纪律处分意向书的通知:经查明,黄万珍在职责履行方面涉嫌...

-

京东PLUS会员腾讯视频联名卡宣布涨价:涨价10元 一年258元 据新浪科技,京东今日发布涨价公告,宣布将于4月20日零点起上调腾讯视频联名卡会员的价格。公告称,京东PLUS将于2022年4月20日0点对“京东PLUS

-

博天环境:累计逾期债务本金及租金合计18.15亿元 博天环境4月18日晚间公告,公司受宏观经济环境和行业形势的影响,导致公司及子公司流动资金紧张,出现部分金融机构等债务未能如期偿还或...

-

深交所向北京晓程科技股份有限公司发出监管函 2022年4月18日,深交所向北京晓程科技(SZ300139,收盘价:9 25元)股份有限公司发出监管函:2021年4月27日,你公司披露的《关于前期会计差错更

-

国信证券维持比音勒芬买入评级:2022年一季度业绩增长41% 库存优化显著 国信证券04月18日发布研报称,维持比音勒芬(002832 SZ,最新价:23 64元)买入评级。评级理由主要包括:1)2021年业绩增长25%,平均售价提升驱动

-

国信证券给予黄山旅游增持评级:疫情影响主业恢复 数智化多业态布局助力成长 国信证券04月18日发布研报称,给予黄山旅游(600054 SH,最新价:11 58元)增持评级。评级理由主要包括:1)2021年业绩扭亏为盈,处于业绩预告区

-

交易异动!天龙股份:近3个交易日上涨33.16% 无未披露的重大信息 天龙股份(SH603266,收盘价:17 55元)4月18日晚间发布公告称,宁波天龙电子股份有限公司A股股票于2022年4月14日、4月15日、4月18日连续三个交

-

联创电子:公司车载镜头业务发展势头良好 每经AI快讯,有投资者在投资者互动平台提问:请问特斯拉镜头目前第一大供应商是哪家公司?公司去年信誓旦旦说今年有望从老二变老大,一...

-

京东方A:目前公司三条柔性AMOLED产线尚处于爬坡期 新增折旧短期承压 每经AI快讯,有投资者在投资者互动平台提问:显然公司柔性屏缺乏定价权。如果年出货1亿片还不能赚钱,那这个行业根本就不要做了。一片卖400元

-

巨化股份:公司年产1000吨冷却液项目正在建设中 每经AI快讯,有投资者在投资者互动平台提问:年产1000T浸没式冷却液建设到那一步,计划什么时候完工生产巨化股份(600160 SH)4月18日在投资者互

-

解密主力资金出逃股 连续5日净流出504股 证券时报& 183;数据宝统计,截至4月18日收盘,沪深两市共504只个股连续5日或5日以上主力资金净流出。从净流出持续时间来看,ST安控连续30日主

-

农林牧渔行业今日净流入资金9.72亿元 10股净流入资金超5000万元 沪指4月18日下跌0 49%,申万所属行业中,今日上涨的有13个,涨幅居前的行业为农林牧渔、电子,涨幅为3 43%、2 79%。农林牧渔行业位居今日涨幅

-

医药生物行业今日净流出资金34.02亿元 10股净流出资金超亿元 沪指4月18日下跌0 49%,申万所属行业中,今日上涨的有13个,涨幅居前的行业为农林牧渔、电子,涨幅为3 43%、2 79%。跌幅居前的行业为煤炭、房

-

银行行业资金流出榜:8股净流出资金超5000万元 沪指4月18日下跌0 49%,申万所属行业中,今日上涨的有13个,涨幅居前的行业为农林牧渔、电子,涨幅为3 43%、2 79%。跌幅居前的行业为煤炭、房

-

强势股追踪 主力资金连续5日净流入56股 证券时报& 183;数据宝统计,截至4月18日收盘,沪深两市共56只个股连续5日或5日以上主力资金净流入。华电能源连续14日主力资金净流入,排名第一

-

20.43亿元主力资金今日撤离煤炭板块 沪指4月18日下跌0 49%,申万所属行业中,今日上涨的有13个,涨幅居前的行业为农林牧渔、电子,涨幅为3 43%、2 79%。跌幅居前的行业为煤炭、房

-

三聚环保:公司和山东三聚正在使企业朝增产增效的方向努力 每经AI快讯,有投资者在投资者互动平台提问:请问山东三聚预计何时能满产?三聚环保(300072 SZ)4月18日在投资者互动平台表示,公司和山东三聚

热门资讯

-

“中国民营疫苗第一股”智飞生物股价闪崩 盘中一度跌超18% 14日,中国民营疫苗第一股智飞生物...

“中国民营疫苗第一股”智飞生物股价闪崩 盘中一度跌超18% 14日,中国民营疫苗第一股智飞生物... -

保障性租赁住房发行基础设施REITs产品取得突破性进展 4月14日,资本邦了解到,近期市场...

保障性租赁住房发行基础设施REITs产品取得突破性进展 4月14日,资本邦了解到,近期市场... -

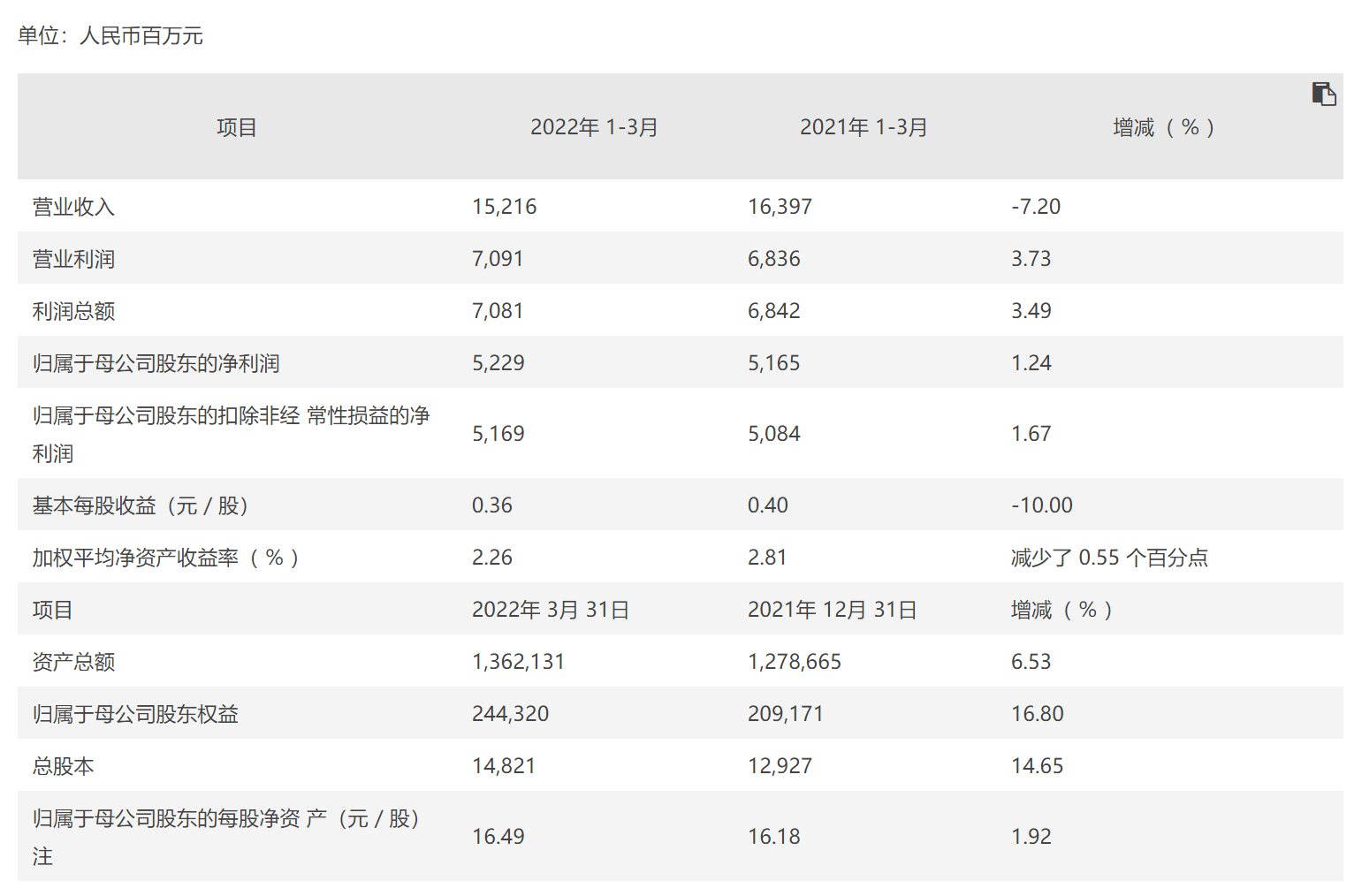

中信证券发布首份2022年一季度业绩快报 净赚52.29亿元 4月13日,资本邦了解到,中信证券(...

中信证券发布首份2022年一季度业绩快报 净赚52.29亿元 4月13日,资本邦了解到,中信证券(... -

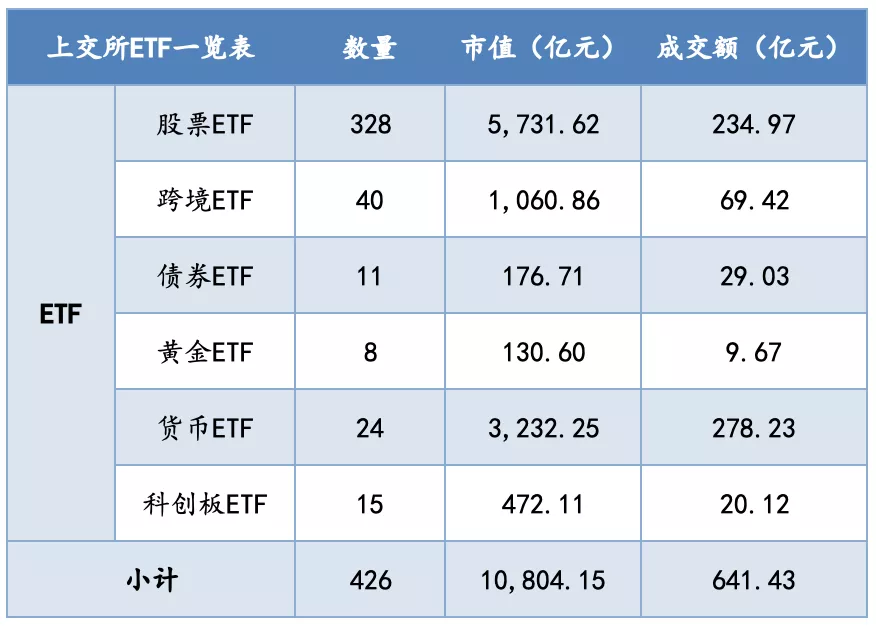

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上...

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上...

文章排行

图赏

-

北京:“平谷一键智慧游”正式上线打造旅游数字化样板 记者从桃醉平谷·花海休闲北京平谷...

北京:“平谷一键智慧游”正式上线打造旅游数字化样板 记者从桃醉平谷·花海休闲北京平谷... -

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大...

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大... -

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海...

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海... -

普吉岛8个月收入超500亿泰铢 40万游客从国外抵达普吉 据泰国旅游局数据显示,自去年7月1...

普吉岛8个月收入超500亿泰铢 40万游客从国外抵达普吉 据泰国旅游局数据显示,自去年7月1...