通行宝:ETC红利期已过 谨防上市即巅峰

几年前花了3000多万元买来的资产,如今在二级市场能给多少市值呢?随着江苏通行宝智慧交通科技股份有限公司(下称“通行宝”)创业板上市过会并提交注册申请,这一问题有了答案。

通行宝是国资内部资产重组整合而设立的,成立距今不过五年,彼时公司收购的核心资产价值不过3600余万元,招股书注册稿披露前最后一次增资时,公司的估价已经逼近20亿元。

通行宝的主要业务是ETC收费。作为省内唯一ETC发行机构,公司基本垄断江苏市场。

与之类似,各省、直辖市也都有自己的ETC收费机构,且基本都以国企或者事业单位为主,这或许意味着通行宝向外省市扩张核心业务的通道基本关闭。

2019年,ETC有过一次抢装潮。在装机量高峰过后,ETC相关上市公司业绩归于沉寂,下降成为主旋律。依靠关联方的通行宝能摆脱行业的现状吗?而且,在约43亿元的总资产中,通行宝的现金类资产达到35亿元左右,公司上市究竟为了什么呢?

身价暴涨超50倍

通行宝号称是提供智慧交通平台化解决方案的供应商,其实就是以ETC销售和收费为主,辅之以智慧交通运营管理系统业务。

通行宝的大股东是江苏国资委持股的江苏交通控股有限公司(下称“江苏交控”),二股东是由江苏交控担任大股东的江苏高速公路联网营运管理有限公司(下称“江苏高网”),目前江苏高网持有通行宝24.81%的股份,而通行宝的核心业务正是来自江苏高网。

根据招股书注册稿,在2016年8月江苏交控计划将ETC业务独立运作,并和江苏高网成立通行宝承接此项业务。2016年9月底,江苏高网按照相关规定,将原苏通卡业务相关资产协议转让给通行宝;12月双方签署协议并在月底支付转让款完成转让。

按照评估结果,江苏高网苏通卡业务评估价值为3679万元,最终在扣除部分差额后,通行宝支付3256万元完成了这笔业务重组。承接ETC业务后,通行宝也有过其他收购,但并未给公司业务带来多大影响。

通行宝是在2020年年初接受上市辅导,当年11月递交首份招股书申报稿。在此期间的2020年6月,通行宝完成了最后一次引资入股,腾讯云计算(北京)有限责任公司和深圳高灯计算机科技有限公司分别出资4965万元和4413万元,获得通行宝2.59%和2.31%的股份。

腾讯入股后,通行宝的估值超过了19亿元,与从江苏高网剥离时相比涨幅已经超过51倍。

通行宝有估值大幅提升的理由。2017年,公司盈利不过5000万元左右,2019年已经猛增至超4亿元,即使大幅下滑后,2020年和2021年也接近2亿元。只是,通行宝的净利润还能回到当初的高位吗?

盈利昙花一现

上市前,通行宝经历了一次利润过山车。2017-2020年,公司分别实现营收2.8亿元、3.55亿元、14.31亿元和4.66亿元,归属母公司股东的净利润分别为5018万元、8638万元、4.16亿元和1.71亿元。2021年,通行宝实现营收5.93亿元,同比增长27.26%;实现归母净利润1.88亿元,同比增长9.6%;扣非后公司归母净利润为1.64亿元,微增1.31%。

不难发现,在2019年净利润快速冲顶后,通行宝的盈利规模又迅速回落,已经上市的同行净利润无一例外大幅下挫。

目前ETC领域相关的主要有三家:金溢科技、万集科技、华铭智能。万集科技2021年实现营收9.45亿元,同比下降43.17%;实现归母净利润4259万元,同比下降92.94%。万集科技表示,ETC行业进入平稳期,ETC产品出货量减少导致相关收入同比大幅下降。

金溢科技预告,由于订单减少和计提减值,2021年净利润将大幅亏损18亿元以上。华铭智能同样如此,公司2021年净利润大幅亏损近2亿元。这些ETC产品制造商无一例外都表现不佳,行业中游的通行宝境遇略好,但情况又会有多少改观呢?

华铭智能提到的ETC红利发生在2019年。当年5月交通运输部出台政策,开始普及ETC收费,行业红利爆发,包括通行宝和上述三家上市公司在内的一众从业公司业绩都迎来爆发期。2019年盈利冲顶,2020年虽然明显下滑,但也好于之前多年的表现。

随着ETC安装潮减消,行业潮水褪去,相关公司业绩又现了原形。根据国家发改委的介绍,2019年,ETC用户就超过了2亿户;根据公安部的介绍,截至2021年年底,全国汽车保有量超3亿辆。加之2020年同样处于ETC抢装潮过程中,留下未安装ETC的存量汽车可想而知。

通行宝招股书注册稿介绍,截至目前,全国ETC安装率约为80%,这意味着存量市场所剩无几。全国每年销售新车基本在2000万辆左右,变化不大。因此,红利过后ETC从业公司业绩大幅下滑就可想而知了。对通行宝来说,想通过扩大区域销售几乎是不可能的。

通行宝的收入基本来自公司所在的江苏省,占比基本在90%上下,因为公司是江苏省内唯一经授权的ETC发卡机构。交通运输部按照省为单位,要求唯一性,目前全国共有31家ETC发卡机构,除了山东省有两家外,其余各省均为一家。

目前的政策保证了通行宝在江苏省内的独占地位,却也使得公司无法向省外发展ETC发行业务,只能在江苏省内服务新车用户和存量以及二手车ETC过户,大规模的红利期结束了。

行业发展高峰已经过去,但凭借手中积累的财富,通行宝并不差钱,或者可以说公司只剩下钱了。在公司总资产中,80%以上都是现金和存款,每年都有近亿元的利息收入,公司上市募资的意义又在哪里呢?

募投为什么

企业上市主要是为了解决发展中遇到的资金等问题,提升知名度鼓励企业做大做强。通行宝不但不差钱而且账面上大部分都是钱,公司主要业务又由于政策等原因局限于江苏省内市场,公司上市的必要性就值得商榷了。

2021年年底,通行宝的总资产为42.7亿元,其中货币资金和交易性金融资产合计为34.65亿元,占到总资产的81.15%,八成以上的资产都是现金。

现金利息收入曾经是通行宝重要的收入来源。公司披露的关联交易显示,2018年委托贷款利息收入为1.02亿元,加之来自关联方的359万元资金利息收入,利息收入就为通行宝贡献了1.06亿元的营收,占到了2018年全部收入3.55亿元的30%。

不仅是现金资产规模大、占比高,而且通行宝没有有息负债。2017-2021年年末,公司长、短期借款为零,财务费用中利息支出基本没有,2018-2021年,公司利息收入分别为1370万元、9692万元、7646万和7100万元,每年仅利息收入一项就进账数千万元。

如果不是购买房产,通行宝的现金会更多。2020年6月,公司在南京购买了建筑面积约为7868平方米的紫金金融中心27-30层,总价款为1.86亿元,公司的固定资产从2019年年末的6300余万元增长至2020年年末的2.59亿元,而且通行宝的在建工程始终为零,即公司目前没有任何建设项目。

通行宝买楼的解释是经营用房产,这也是公司为募投项目做的前期准备。根据招股书注册稿,此次IPO,通行宝计划募资5.59亿元用于五个项目,除5000万元补充流动资金外,其余资金用于主业相关项目,其中1.23亿元用于ETC城市静态交通建设项目、1.47亿元用于智能交通云平台升级及产业化项目、8405万元用于ETC生态运营平台建设项目、智慧交通研究院建设项目投入1.55亿元,是投资最大的一个项目,募投项目所需房产就是通行宝前述购买的大楼。

上述四个与主业相关的项目投资总额全部来自于募资,即每一个项目通行宝都不会使用自有资金。而且,四个项目的建设期都是三年。在不延期的情况下,通行宝平均每年只需要投入约1.7亿元。按照公司目前的存款利息收入,一半左右的资金投入可以依靠利息收入解决,需要动用的本金只会更少。

一个现金类资产占总资产80%以上,手握约35亿元现金的公司,还要补充5000万元的流动资金,并表示这将在一定程度上缓解日常经营所需的流动资金压力。四个募投项目合计投入仅5亿元出头,远不到公司手头资金的两成,难道账面上的现金都是假的?

(文章来源:证券市场周刊)

关键词: 二级市场

-

“中国民营疫苗第一股”智飞生物股价闪崩 盘中一度跌超18% 14日,中国民营疫苗第一股智飞生物股价闪崩,盘中一度跌超18%。截至收盘,智飞生物报116元 股,下跌14 19%。本轮下跌或许与世界卫生组织所

“中国民营疫苗第一股”智飞生物股价闪崩 盘中一度跌超18% 14日,中国民营疫苗第一股智飞生物股价闪崩,盘中一度跌超18%。截至收盘,智飞生物报116元 股,下跌14 19%。本轮下跌或许与世界卫生组织所 -

保障性租赁住房发行基础设施REITs产品取得突破性进展 4月14日,资本邦了解到,近期市场刮起公募REITs热潮,继华夏中交高速REIT火热发售后,更多REITs项目正稳步扩容推进。保障性租赁住房发行基

保障性租赁住房发行基础设施REITs产品取得突破性进展 4月14日,资本邦了解到,近期市场刮起公募REITs热潮,继华夏中交高速REIT火热发售后,更多REITs项目正稳步扩容推进。保障性租赁住房发行基 -

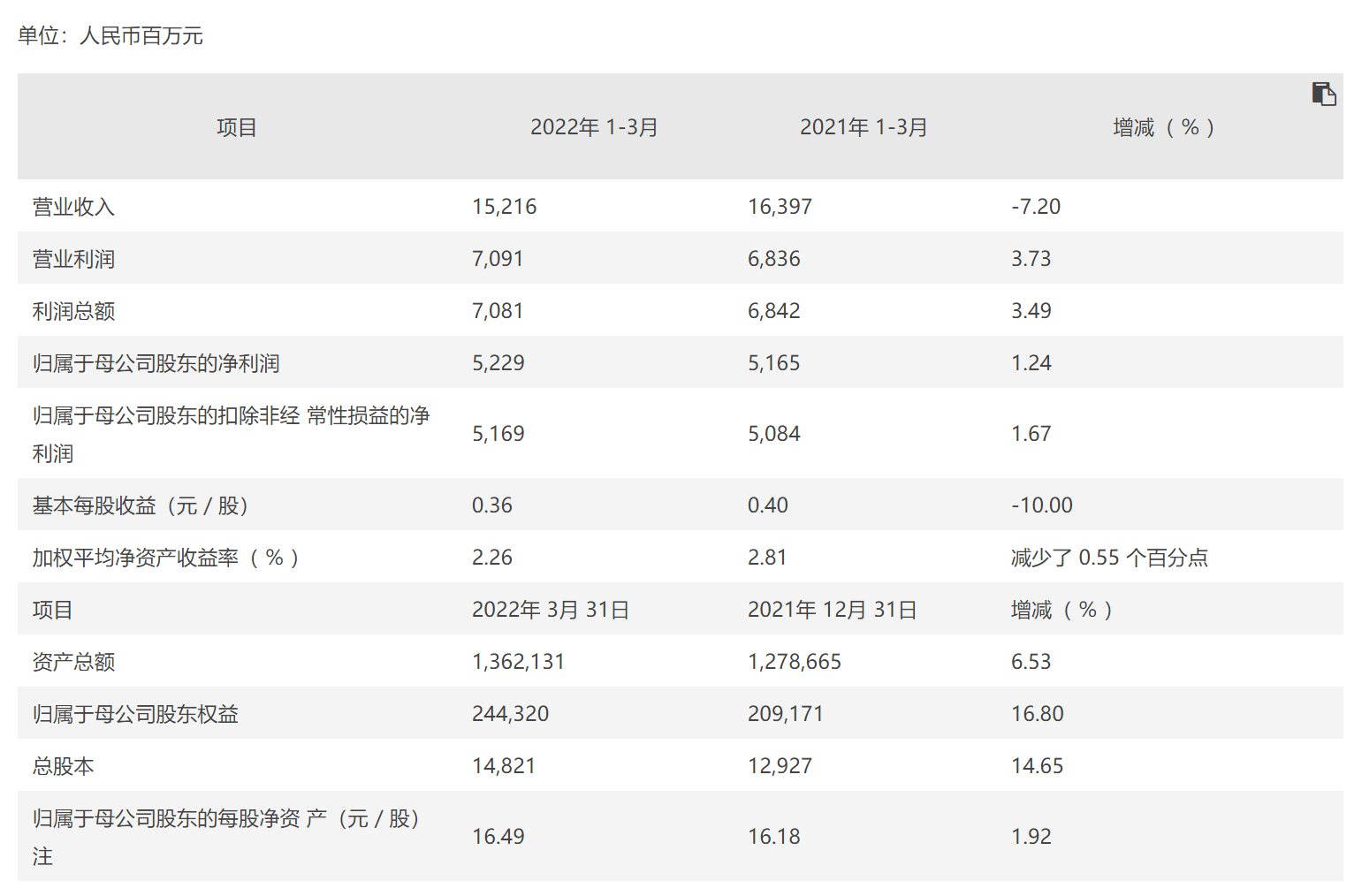

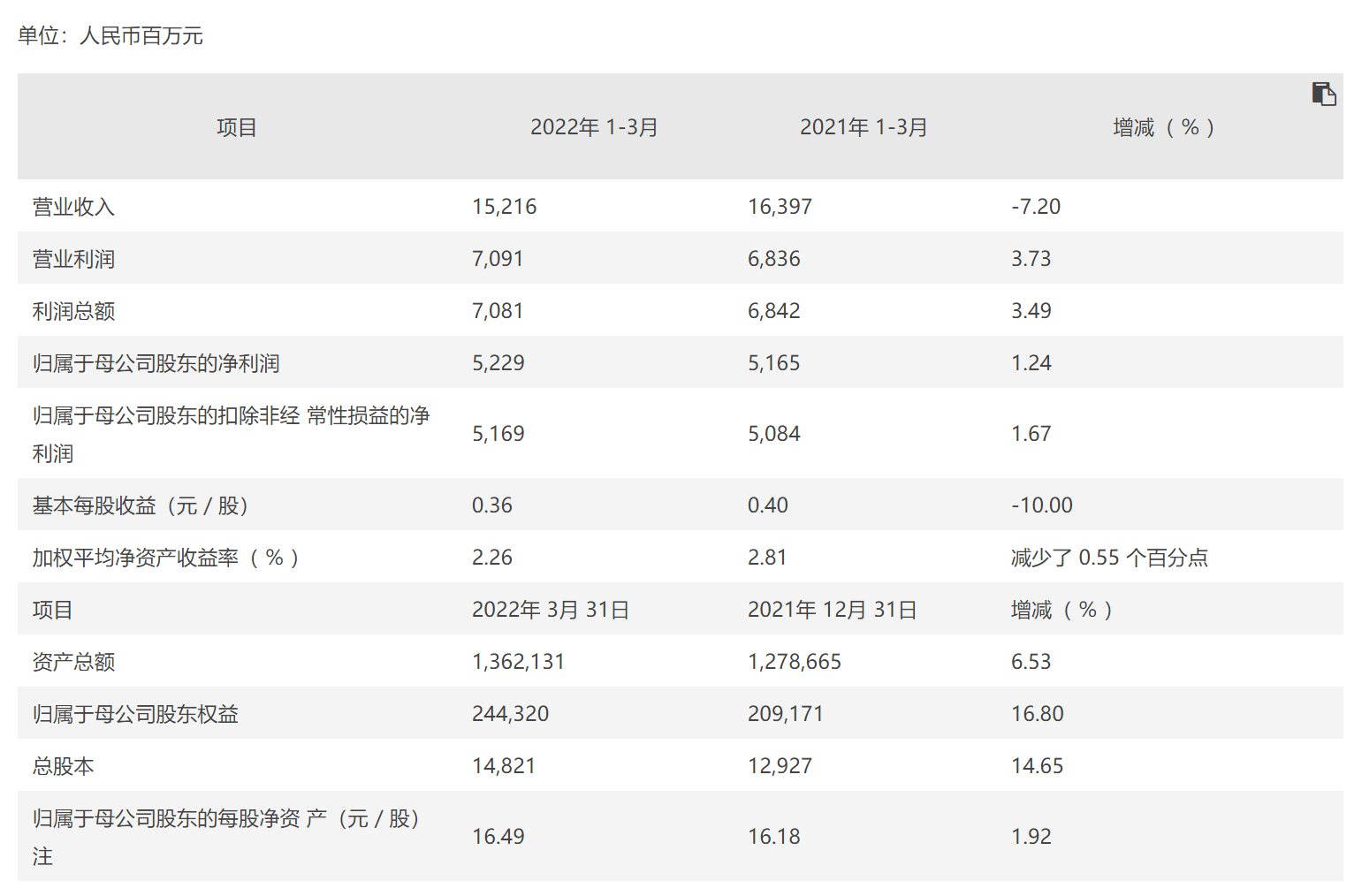

中信证券发布首份2022年一季度业绩快报 净赚52.29亿元 4月13日,资本邦了解到,中信证券(600030 SH 06030 HK)于昨日夜间发布A股上市券商首份2022年第一季度业绩快报。2022年一季度,中信证券集团

中信证券发布首份2022年一季度业绩快报 净赚52.29亿元 4月13日,资本邦了解到,中信证券(600030 SH 06030 HK)于昨日夜间发布A股上市券商首份2022年第一季度业绩快报。2022年一季度,中信证券集团 -

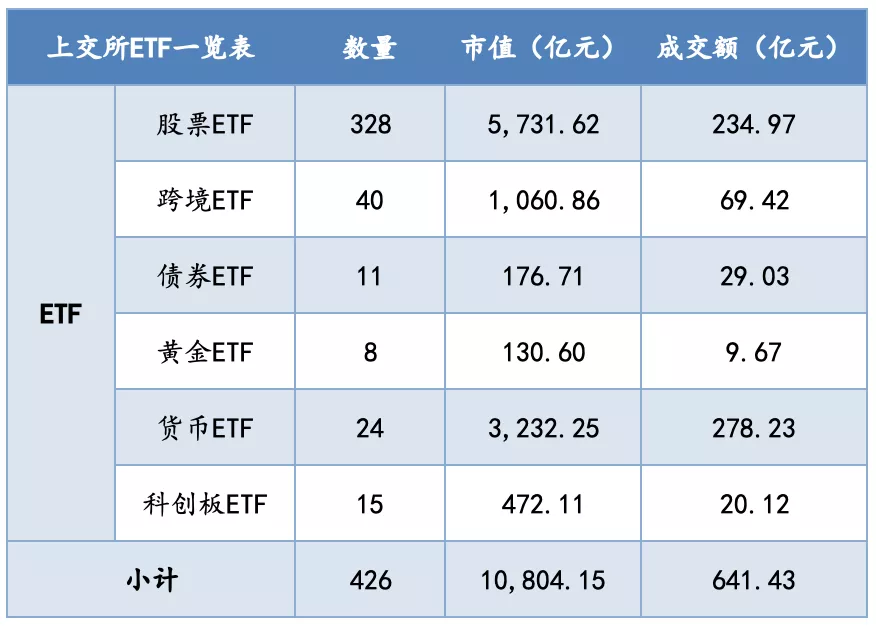

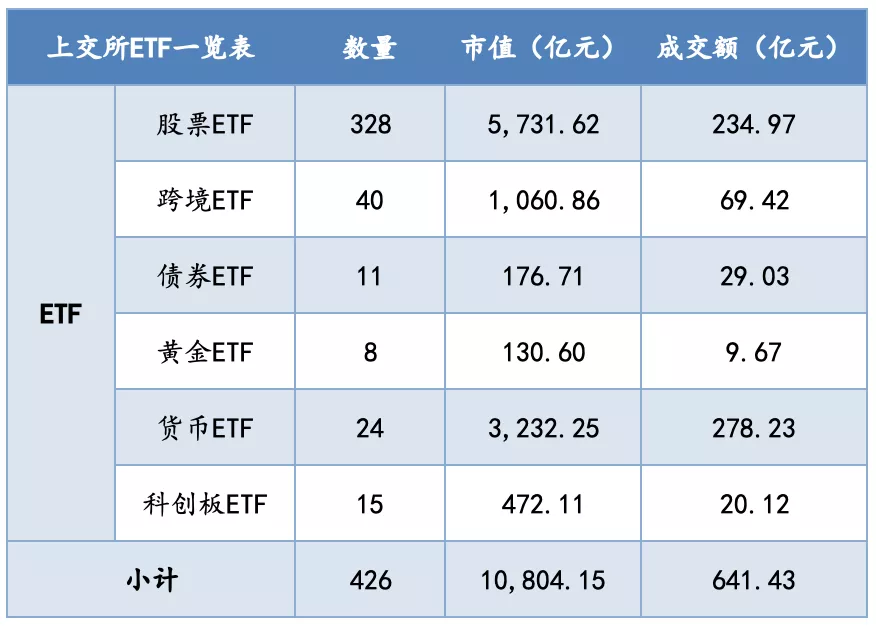

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上交所2022年ETF和指数化投资线上国际推介活动拉开帷幕。活动旨在积极传递中国资本市场对外开放的坚定态度和

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上交所2022年ETF和指数化投资线上国际推介活动拉开帷幕。活动旨在积极传递中国资本市场对外开放的坚定态度和 -

今日沪指收跌2.61% 北向资金净卖出57.6亿元 4月11日,资本邦了解到,截至今日收盘,沪指收跌2 61%报3167 13点,深成指收跌3 67%报11520 21点,创业板指收跌4 20%报2462 04点。两市560

今日沪指收跌2.61% 北向资金净卖出57.6亿元 4月11日,资本邦了解到,截至今日收盘,沪指收跌2 61%报3167 13点,深成指收跌3 67%报11520 21点,创业板指收跌4 20%报2462 04点。两市560 -

又有明星基金经理“奔私” 周应波担任上海运舟董事长 不久前宣布离职的顶流周应波去向已确定,担任新生私募基金机构上海运舟的董事长。今年以来离职的基金经理已超过80人,其中已有多人宣布转投

又有明星基金经理“奔私” 周应波担任上海运舟董事长 不久前宣布离职的顶流周应波去向已确定,担任新生私募基金机构上海运舟的董事长。今年以来离职的基金经理已超过80人,其中已有多人宣布转投

-

通行宝:ETC红利期已过 谨防上市即巅峰 几年前花了3000多万元买来的资产,如今在二级市场能给多少市值呢?随着江苏通行宝智慧交通科技股份有限公司(下称“通行宝”)创业板上市...

-

巨化股份:公司现有一至四代主流的氟制冷剂 每经AI快讯,有投资者在投资者互动平台提问:最近疫情囤菜,相关地区的冰箱和冷柜销量大涨。请问冰箱和冷柜用的是哪种制冷剂?公司是否...

-

ST宏图:债权人可于2022年5月30日前申报债权 书面说明债权数额、有无财产担保及是... ST宏图4月18日公告,管理人根据有关规定开展公司预重整相关工作,现向公司债权人发出债权申报通知,公司债权人可于2022年5月30日前向公司预重

-

宝丰能源:一季度净利润17.46亿元 宝丰能源4月18日披露第一季度报告,报告期内,公司实现营业收入65 15亿元,同比增长30 83%;归母净利润17 46亿元,同比增长1 07%;...

-

上交所拟对新潮能源时任董事长黄万珍予以公开谴责 4月18日,上交所发布关于向山东新潮能源股份有限公司时任董事长黄万珍公告送达纪律处分意向书的通知:经查明,黄万珍在职责履行方面涉嫌...

-

京东PLUS会员腾讯视频联名卡宣布涨价:涨价10元 一年258元 据新浪科技,京东今日发布涨价公告,宣布将于4月20日零点起上调腾讯视频联名卡会员的价格。公告称,京东PLUS将于2022年4月20日0点对“京东PLUS

-

博天环境:累计逾期债务本金及租金合计18.15亿元 博天环境4月18日晚间公告,公司受宏观经济环境和行业形势的影响,导致公司及子公司流动资金紧张,出现部分金融机构等债务未能如期偿还或...

-

深交所向北京晓程科技股份有限公司发出监管函 2022年4月18日,深交所向北京晓程科技(SZ300139,收盘价:9 25元)股份有限公司发出监管函:2021年4月27日,你公司披露的《关于前期会计差错更

-

国信证券维持比音勒芬买入评级:2022年一季度业绩增长41% 库存优化显著 国信证券04月18日发布研报称,维持比音勒芬(002832 SZ,最新价:23 64元)买入评级。评级理由主要包括:1)2021年业绩增长25%,平均售价提升驱动

-

国信证券给予黄山旅游增持评级:疫情影响主业恢复 数智化多业态布局助力成长 国信证券04月18日发布研报称,给予黄山旅游(600054 SH,最新价:11 58元)增持评级。评级理由主要包括:1)2021年业绩扭亏为盈,处于业绩预告区

-

交易异动!天龙股份:近3个交易日上涨33.16% 无未披露的重大信息 天龙股份(SH603266,收盘价:17 55元)4月18日晚间发布公告称,宁波天龙电子股份有限公司A股股票于2022年4月14日、4月15日、4月18日连续三个交

-

联创电子:公司车载镜头业务发展势头良好 每经AI快讯,有投资者在投资者互动平台提问:请问特斯拉镜头目前第一大供应商是哪家公司?公司去年信誓旦旦说今年有望从老二变老大,一...

-

京东方A:目前公司三条柔性AMOLED产线尚处于爬坡期 新增折旧短期承压 每经AI快讯,有投资者在投资者互动平台提问:显然公司柔性屏缺乏定价权。如果年出货1亿片还不能赚钱,那这个行业根本就不要做了。一片卖400元

-

巨化股份:公司年产1000吨冷却液项目正在建设中 每经AI快讯,有投资者在投资者互动平台提问:年产1000T浸没式冷却液建设到那一步,计划什么时候完工生产巨化股份(600160 SH)4月18日在投资者互

-

解密主力资金出逃股 连续5日净流出504股 证券时报& 183;数据宝统计,截至4月18日收盘,沪深两市共504只个股连续5日或5日以上主力资金净流出。从净流出持续时间来看,ST安控连续30日主

-

农林牧渔行业今日净流入资金9.72亿元 10股净流入资金超5000万元 沪指4月18日下跌0 49%,申万所属行业中,今日上涨的有13个,涨幅居前的行业为农林牧渔、电子,涨幅为3 43%、2 79%。农林牧渔行业位居今日涨幅

-

医药生物行业今日净流出资金34.02亿元 10股净流出资金超亿元 沪指4月18日下跌0 49%,申万所属行业中,今日上涨的有13个,涨幅居前的行业为农林牧渔、电子,涨幅为3 43%、2 79%。跌幅居前的行业为煤炭、房

-

银行行业资金流出榜:8股净流出资金超5000万元 沪指4月18日下跌0 49%,申万所属行业中,今日上涨的有13个,涨幅居前的行业为农林牧渔、电子,涨幅为3 43%、2 79%。跌幅居前的行业为煤炭、房

-

强势股追踪 主力资金连续5日净流入56股 证券时报& 183;数据宝统计,截至4月18日收盘,沪深两市共56只个股连续5日或5日以上主力资金净流入。华电能源连续14日主力资金净流入,排名第一

-

20.43亿元主力资金今日撤离煤炭板块 沪指4月18日下跌0 49%,申万所属行业中,今日上涨的有13个,涨幅居前的行业为农林牧渔、电子,涨幅为3 43%、2 79%。跌幅居前的行业为煤炭、房

-

三聚环保:公司和山东三聚正在使企业朝增产增效的方向努力 每经AI快讯,有投资者在投资者互动平台提问:请问山东三聚预计何时能满产?三聚环保(300072 SZ)4月18日在投资者互动平台表示,公司和山东三聚

-

ST荣华:2021业绩预告更正后净资产或为负值 公司股票可能被实施退市风险警示 【ST荣华:2021业绩预告更正后净资产或为负值公司股票可能被实施退市风险警示】ST荣华4月18日公告,更正此前公布的2021年业绩预告数据,预计去

-

天龙股份:新能源汽车业务占比很小 【天龙股份:新能源汽车业务占比很小】天龙股份(603266)4月18日晚间公告,公司主营模具、注塑、装配业务,产品用途主要涉及汽车零部件、电工电

-

巨化股份:公司年产1000吨冷却液项目正在建设中 计划3季度投料及性能试车 每经AI快讯,有投资者在投资者互动平台提问:公司用于数据中心的冷却液开始销售了没巨化股份(600160 SH)4月18日在投资者互动平台表示,公司年

-

泰康人寿全能保(爱家版)隆重上市 4月18日,“泰康全能保(爱家版)保险产品计划”(简称“全能保(爱家版)”,下同)隆重上市。推出四大特惠,让客户尽享意外、重疾、生存三大...

-

达安基因:全资子公司中山生物研发的新型冠状病毒抗原快速检测试剂盒(胶体金法)... 每经AI快讯,有投资者在投资者互动平台提问:请问贵公司新冠病毒抗原检测试剂出口到欧盟相关国家的销量如何?对今年的业绩有多大的影响...

-

*ST众泰:永康基地暂未复工 每经AI快讯,有投资者在投资者互动平台提问:请问董秘,永康基地是否已复工?*ST众泰(000980 SZ)4月18日在投资者互动平台表示,永康基地暂未复工。

-

国家植物园正式揭牌 中国植物园发展前景及及建设规划分析 国家植物园正式揭牌4月18日,国家植物园在北京正式揭牌。据了解,中国是全球植物多样性最丰富的国家之一,已知的高等植物有3 7万余种,大约占

-

坚果市场规模现状分析 坚果市场发展趋势 坚果市场规模现状分析坚果一般都美味可口,里面营养丰富。当前坚果是人们在休闲之余最佳选择食品,现在的坚果也比之前种类繁多。坚果一...

-

2022中国化妆品行业面临的问题和发展趋势分析 2022中国化妆品行业面临的问题和发展趋势分析受新一波疫情封控影响,上海化妆品行业生产被按下暂停键。包括欧莱雅、资生堂、爱茉莉太平洋等跨

热门资讯

-

“中国民营疫苗第一股”智飞生物股价闪崩 盘中一度跌超18% 14日,中国民营疫苗第一股智飞生物...

“中国民营疫苗第一股”智飞生物股价闪崩 盘中一度跌超18% 14日,中国民营疫苗第一股智飞生物... -

保障性租赁住房发行基础设施REITs产品取得突破性进展 4月14日,资本邦了解到,近期市场...

保障性租赁住房发行基础设施REITs产品取得突破性进展 4月14日,资本邦了解到,近期市场... -

中信证券发布首份2022年一季度业绩快报 净赚52.29亿元 4月13日,资本邦了解到,中信证券(...

中信证券发布首份2022年一季度业绩快报 净赚52.29亿元 4月13日,资本邦了解到,中信证券(... -

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上...

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上...

文章排行

图赏

-

北京:“平谷一键智慧游”正式上线打造旅游数字化样板 记者从桃醉平谷·花海休闲北京平谷...

北京:“平谷一键智慧游”正式上线打造旅游数字化样板 记者从桃醉平谷·花海休闲北京平谷... -

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大...

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大... -

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海...

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海... -

普吉岛8个月收入超500亿泰铢 40万游客从国外抵达普吉 据泰国旅游局数据显示,自去年7月1...

普吉岛8个月收入超500亿泰铢 40万游客从国外抵达普吉 据泰国旅游局数据显示,自去年7月1...