机构撤退苦了迷你基金 逾800只踩清盘红线

2021年又迎来基金清盘高峰。数据显示,截至12月26日,今年以来已有240只基金清盘,较2020年全年清盘数量增长近四成,仅次于2018年的430只。然而,存量迷你基金依旧泛滥,仍有800余只基金规模不足5000万元,已踩上基金清盘红线。在这类迷你基金中,有不少品种贴着2亿元发行红线成立。有的“短命”基金存活不足半年,成立不久就火速清盘。其中,机构撤退是导致基金火速清盘的主要原因。

业内人士认为,基金清盘是基金行业的供给侧改革,部分产品出清有利行业健康发展。对基金公司而言,迷你基金的壳价值正在降低。一些规模极小的基金,若没有机构资金持续流入,终将难逃清盘命运。

基金清盘增多

继2018年之后,今年又迎来基金清盘高峰。数据显示,截至12月26日,今年来已有240只基金清盘,这一数量仅次于2018年数据的430只,较2020年全年清盘数量增长近四成,更远超过2019年的132只和2017年的108只。

与2018年混合型基金为清盘重灾区不同,从产品类型来看,债券型基金是今年清盘的重灾区。今年以来,共有104只债券基金被清盘,其中,中长期纯债基金达到56只。此外,还有35只股票型基金和92只混合型基金,以及7只QDII基金和2只货币基金今年被清盘。

从清盘原因来看,有127只产品因触发合同终止条款,113只产品因持有人大会表决通过而被清盘。

中小型公司产品是此轮清盘潮的主力军,不过,也有头部公司加大对产品的清理力度。今年来,南方基金、创金合信基金等公司清盘数量较多,南方基金今年清盘基金达到18只,创金合信基金清盘基金11只,招商基金清盘基金10只,华安基金、银华基金等均有超过5只基金清盘。

近年来,迷你基金清盘逐渐常态化。一位华东地区基金人士表示,总体来看,随着基金发行注册制的实行,基金发行变得容易,从这两年基金发行连续迎来大年可见一斑。因此,基金公司“保壳”的需求正在减弱。不过,也有基金人士表示,会保留一部分迷你基金,“留壳”以备不时之需。“如果要新发一只产品,流程起码需要3个月。如果批文不够用,就发不了新产品。而且清盘数量太多,对公司名誉也会有影响,所以我们公司仍有两只规模极小的基金没有清盘。但相较于以往而言,迷你基金的价值已经大幅减弱。”北京某基金公司人士表示。

在清盘的基金中,多为业绩不佳的基金。上述基金人士表示,随着市场的优胜劣汰进一步强化,分化也成为基金行业的显著特征,业绩好的基金受到追捧,业绩差的基金会被淘汰。“某种程度上而言,基金清盘可以被看作是基金行业的供给侧改革,加速出清将有利于行业健康发展。”他表示。

迷你基金历来是困扰基金公司和基金行业的难题。数据显示,在清盘的240只基金中,有127只是由于触发合同终止条款而清盘的,其中大部分都是由于资产净值低于合同限制而终止合同的。在这些因规模过小而导致清盘的基金中,个别基金还格外“短命”。

比如,12月6日,人保安惠三个月定期开放债券型发起式证券投资基金发布了合同终止及财产清算的公告,自12月6日起进入清算程序。从原因来看,公告显示:“基金合同生效之日起三年后的对应日,若基金资产净值低于2亿元的,基金合同自动终止并按其约定程序进行清算,无需召开基金份额持有人大会审议,且不得通过召开基金份额持有人大会延续基金合同期限。”该基金合同生效之日起三年后的年度对应日为2021年12月5日,截至12月5日,该基金基金资产净值低于2亿元,已触发基金合同约定的终止条件。

人保安惠三个月定开自2018年12月成立以来,规模经历了大起大落,2019年高峰期曾超过40亿元。不过到了2021年三季度末,季报显示,该基金规模刚刚超过1000万元。

机构撤退留下后遗症

一些机构投资者定制的基金,在遭遇大额赎回后,骤然沦为迷你基金,最终难逃火速清盘命运。两只成立于今年6月的场内指数基金,发行时规模双双在2.5亿元上下,后因机构撤离,规模迅速下降。例如,成立于6月24日的汽车龙头ETF,发行总规模仅有2.41亿元,持有人共1558户,是一只机构投资者为主的基金。基金上市公告显示,机构投资者持有71.92%的基金份额,个人投资者持有28.08%的份额。前十大持有人均为机构投资者,其中,持有基金份额最多的为银华长安资本管理(北京有限公司),持有份额占基金总份额的比例为33.20%,第二大持有人为华泰证券,持有8.30%的份额。

不过,成立不久,机构投资者便迅速撤退。9月15日,该基金管理人就发布关于基金资产净值低于5000万元的提示性公告,称截至9月14日,基金已连续30个工作日基金资产净值低于5000万元。11月5日,该基金进入清算程序。

无独有偶,另一只ESG龙头ETF成立于6月16日,成立初期机构投资者占基金总份额的比例高达97.95%,个人投资者仅持有基金总份额的2.05%。前十大持有人中,仅UBS AG一家就持有4000万份,占基金总份额比例为16.57%。成立不久,该基金迅速跌破5000万元的清盘红线。11月6日,ESG龙头ETF首次发布预警,称截至2021年11月4日,基金已连续30个工作日基金资产净值低于5000万元。12月15日,该基金进入清算程序,规模仅剩890万元,此时距离其上市仅有不到六个月。

也有不少主动权益基金成立不久就清盘。7月31日,景顺长城泰源回报混合型基金进入清算程序,此时距离其成立日期2021年4月7日仅有不到4个月。

“这些基金大部分都是机构定制基金,其共同特征是单一机构客户持有占比过高。成立初期,这些基金的多数份额被少数机构客户持有。当机构客户大笔赎回时,基金规模便会骤减。”一位基金人士表示。

上海证券基金评价研究中心负责人刘亦千分析,一些发起式机构定制基金,是根据机构的需求量身打造。当机构资金退出后,产品存在的价值就不大了,可能面临直接清盘的命运。这类“短命基”以债券基金或灵活配置的混合基金居多。不过,若是“纯”机构定制的基金,不会向个人投资者开放申购。而部分产品虽面向个人投资者,但机构持有比例较高,有机构定制的嫌疑。建议投资者关注基金的持有人结构,谨慎判断。

存量迷你基金泛滥

相比基金清盘的数量来看,存量迷你基金依旧泛滥。数据显示,截至三季度末,市场上共有803只规模不足5000万元的迷你基金,21只基金更是规模不足百万元。其中,还有6只不足10万元,已沦为袖珍产品。业内人士认为,迷你基金可能难逃最终清盘的宿命。“如果没有找到其它机构承接,基金维持小规模生存,最终会被清盘处理。”某基金评价人士表示。

根据《公开募集证券投资基金运作管理办法》,基金合同生效后,连续六十个工作日出现基金份额持有人数量不满200人或者基金资产净值低于5000万元情形的,基金管理人应当向中国证监会报告并提出解决方案,如转换运作方式、与其他基金合并或者终止基金合同等,并召开基金份额持有人大会进行表决。

实际上,旗下存在大量迷你基金会使得基金管理人面临较高的监管风险。根据证监会发布的《关于进一步优化“迷你基金”相关监管安排的通知》,证监会对于旗下迷你基金数量较多的基金公司,原则上对其上报的产品适用6个月的注册审查期限,普通发起式基金、权益类基金暂不纳入上述迷你基金计算口径。光大证券分析师秦波表示,若监管措施进一步升级,基金公司不仅会在短期内面临较高的处置成本,并且延迟发行也会严重影响新发产品的竞争力。

在权益基金中,ETF是迷你基金的重灾区。数据显示,截至12月24日,529只A股ETF中,有170只规模不足2亿元。其中,51只规模不足5000万元。对部分ETF而言,成立时的规模就注定了其终将走向迷你命运。在529只A股ETF中,有149只发行规模不足3亿元,其中10只发行规模不足2.1亿元,以刚刚超过2亿元发行底线的规模“贴线”发行。

秦波表示,随着ETF平均发行份额不断下降,新发行ETF越来越容易变为迷你基金。基金公司普遍采取抢先发行的产品策略,提早发行各种看好长远期发展走势的ETF。然而,若产品短期内没有带来超额收益,自然得不到资金的青睐,前瞻性布局的ETF更容易出现资金不断撤出、规模不断下滑的情况,逐渐沦为迷你基金。

对于迷你ETF频现的原因,秦波认为,一是由于ETF发行同质化,新发产品所在的细分领域已有其他竞争产品,或是多只同指数产品同时成立、争夺首发份额;二是指数本身缺乏代表性等原因,不适合作为投资用指数;三是行业主题未在风口,投资者的投资意愿不足。

(文章来源:中国证券报)

-

主板中小板并出新气象 进一步强化深圳金融中心地位 一年多来,深交所持续推进资本市场重大改革,作为创业板改革并试点注册制的配套改革措施,主板与中小板合并平稳落地后,深交所主板恢复发行

主板中小板并出新气象 进一步强化深圳金融中心地位 一年多来,深交所持续推进资本市场重大改革,作为创业板改革并试点注册制的配套改革措施,主板与中小板合并平稳落地后,深交所主板恢复发行 -

全筑股份盈转亏现金流净流出2.33亿 实控人首次推出减持计划 股价刚刚涨停,全筑股份(603030 SH)实控人立马抛出减持计划。12月21日晚间,全筑股份披露实控人减持计划,公司实控人、董事长朱斌计划在未

全筑股份盈转亏现金流净流出2.33亿 实控人首次推出减持计划 股价刚刚涨停,全筑股份(603030 SH)实控人立马抛出减持计划。12月21日晚间,全筑股份披露实控人减持计划,公司实控人、董事长朱斌计划在未 -

大连汇盛投资持有的中庚基金25%股权将拍卖 根据阿里拍卖网信息,大连汇盛投资持有的中庚基金25%股权将于2022年1月19日10时至次日10时止进行拍卖,起拍价格为5407 97万元。格律资产评

大连汇盛投资持有的中庚基金25%股权将拍卖 根据阿里拍卖网信息,大连汇盛投资持有的中庚基金25%股权将于2022年1月19日10时至次日10时止进行拍卖,起拍价格为5407 97万元。格律资产评 -

江苏、河南证监局发布基金销售机构被采取责令改正措施的决定 12月22日,资本邦了解到,江苏、河南证监局近日均发布了基金销售机构被采取责令改正措施的决定。据悉,上海浦东发展银行南京分行基金销售业

江苏、河南证监局发布基金销售机构被采取责令改正措施的决定 12月22日,资本邦了解到,江苏、河南证监局近日均发布了基金销售机构被采取责令改正措施的决定。据悉,上海浦东发展银行南京分行基金销售业 -

定于2022年发行的新基金达到73只 新能源和大消费仍被继续看好 12月21日,资本邦了解到,Choice数据显示,截至2021年12月21日,定于2022年发行的新基金达到73只(份额分开计算,下同),时间跨度从2022年1月

定于2022年发行的新基金达到73只 新能源和大消费仍被继续看好 12月21日,资本邦了解到,Choice数据显示,截至2021年12月21日,定于2022年发行的新基金达到73只(份额分开计算,下同),时间跨度从2022年1月 -

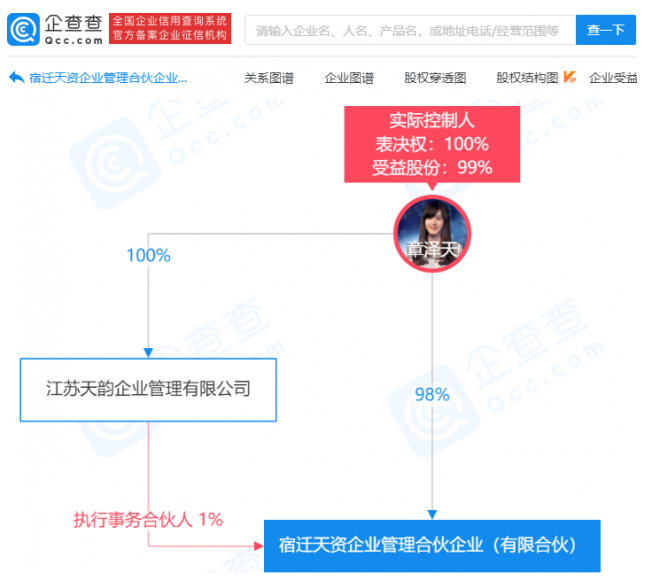

JOJO气泡酒关联公司发生工商变更 章泽天持股98% 12月20日,企查查APP显示,12月16日,JOJO气泡酒关联公司上海云泥之品牌管理有限公司发生工商变更,宿迁卓艺企业管理有限公司退出股东行列

JOJO气泡酒关联公司发生工商变更 章泽天持股98% 12月20日,企查查APP显示,12月16日,JOJO气泡酒关联公司上海云泥之品牌管理有限公司发生工商变更,宿迁卓艺企业管理有限公司退出股东行列

-

机构撤退苦了迷你基金 逾800只踩清盘红线 【机构撤退苦了迷你基金逾800只踩清盘红线】数据显示,截至12月26日,今年以来已有240只基金清盘,较2020年全年清盘数量增长近四成。然而,存

-

流拍明显减少 第三轮集中土拍有所回暖 12月27日,北京和郑州迎来第三批次集中供地的“收官之战”。至此,今年22个城市均已实施第三批次集中供地。整体上看,近期土地市场出现...

-

水泥行业迎来整合窗口期 近期水泥行业整合潮起,股权收购较活跃。业内人士认为,“双碳”背景下,水泥行业迎来整合窗口期,水泥企业之间的整合将成为优化产能结...

-

5G成经济增长新引擎 【5G成经济增长新引擎】我国5G网络建设和应用正加速推进。截至今年11月份,已建成5G基站139 6万个,5G终端用户达到4 97亿户,“5G+工业互联网

-

央行货币政策委员会第四季度例会提出 增强信贷总量增长稳定性 结构性工具做好“加法” 日前召开的中国人民银行货币政策委员会2021年第四季度例会提出,保持流动性合理充裕,增强信贷总量增长的稳定性。结构性货币政策工具要积极做

-

“喝酒吃药”板块轮动 跨年行情谁主沉浮 上周消费、医疗板块走强,房地产股回暖,新能源股走弱。临近年终,“喝酒吃药”行情轮番上演,但前期强势板块出现调整。哪些板块将主导...

-

“小而美”起舞 “专精特新”续写成长故事 【“小而美”起舞“专精特新”续写成长故事】2021年年初,中小盘股还在“求关注”。到了年末,小票们批量跑出“翻倍行情”,可谓“小票...

-

“童话大王”郑渊洁告别童话 找回全部商标需335年? 舒克、贝塔、皮皮鲁、鲁西西,这些陪伴很多“80后”、“90后”甚至“00后”成长的名字,常年刊载于1985年创办的《童话大王》,而明年1月...

-

债务上限成为美国国会两党利益博弈的工具 2013~2019年间,美国国会决定美国债务上限的方式一直是设定或延长债务上限暂停期限,在有效的债务上限暂停期限内,联邦政府可以不受限制地借债

-

回归养老主业、剥离资管业务 顶层设计为养老保险机构“指路” 【回归养老主业、剥离资管业务顶层设计为养老保险机构“指路”】随着我国人口老龄化不断加剧,将商业养老保险更好地纳入养老保障体系,...

-

社论:房地产调控政策是“缰绳”更是机会 房地产业是国民经济的重要支柱,与每个人的生活息息相关,有关房地产业的政策走向备受人们关注。12月上旬召开的中央经济工作会议提出“...

-

SpendingPulse数据:美国假日消费同比增长8.5% 【SpendingPulse数据:美国假日消费同比增长8 5%】万事达卡SpendingPulse的数据显示,美国假日消费同比增长8 5%。(财联社)

-

公司法修订进行时 突出董事会地位 压实“内部人”责任 历时近3年,《公司法(修订草案)》(下称“修订草案”)于近日提请十三届全国人大常委会第三十二次会议,进行了初次审议。“促进资本市场健...

-

“猪茅”带头 养殖股强势反弹!但这一信号值得注意 本周,A股养猪板块强势反弹。截至周五收盘,猪产业指数周涨幅超过7%,“猪茅”牧原股份周涨幅超过10%,天邦股份、温氏股份等持续跟涨。...

-

中年失业炒股一年50万还剩12.9万 专家:今年78%的股民亏损 【中年失业炒股一年50万还剩12 9万专家:今年78%的股民亏损】这两天,一位网友发了一篇帖子,《50万还剩12 9万,平安夜,好想大哭一场!》,引

-

四天连发3次起火事故!知名CEO直言:传统油车时代回不去了 【四天连发3次起火事故!知名CEO直言:传统油车时代回不去了】作为国内最早一批新能源车企,威马汽车近日被曝相继发生三次起火事故,引发业内

-

四季度产量逐月下降 碳酸锂年底跳涨 明年或更缺 【四季度产量逐月下降碳酸锂年底跳涨明年或更缺】上周锂盐厂股价普跌,但电池级碳酸锂却走出了不一样的行情。随着年关临近,电碳价格再...

-

第三轮锂盐涨价来了 有锂企收到30万元/吨的报价 【第三轮锂盐涨价来了有锂企收到30万元 吨的报价】近日,《每日经济新闻》记者前往川西等地采访锂矿企业,获悉锂盐以势如破竹之势突破20万元

-

银保监会积极贯彻落实《中华人民共和国行政处罚法》 12月24日,中国银保监会发布消息,行政处罚是金融监管的重要手段之一,《中华人民共和国行政处罚法》是监管执法的重要依据。新修订的《中华人

-

尴尬的供求矛盾 “罕见病”药该如何做 “一次性纳入7款罕见病用药”;“原价70万一针的天价罕见病用药一举降至3万3”;刚刚过去不久的药圈年度盛事—2021年国家医保目录谈判(...

-

丰台明年底前重点区域5G信号覆盖 丰台区通信建设管理办公室日前揭牌,将推进南中轴地区、丽泽金融商务区和丰台科技园区等重点区域的5G网络覆盖和千兆光网建设,提升市民...

-

京津冀燃料电池汽车示范城市群建设启动 昨天,“领跑氢能未来& 183;共创双碳时代”京津冀燃料电池汽车示范城市群启动会议在大兴国际氢能示范区召开。据了解,京津冀燃料电池汽...

-

6成普通车指标被“无车家庭”摇中 今天上午,北京进行今年最后一期普通小客车指标摇号,约60万个家庭、270万名个人申请者同池摇号。从摇号现场的配置结果看,共配置家庭和...

-

月内5家食品饮料类公司宣布提价 机构建议三条主线掘金 白酒涨价、米面制品提价。。。。。。进入12月份以来,多家A股大众消费品均“官宣”上调产品价格。其中,顺鑫农业12月24日晚发布公告称,...

-

12月26日晚间沪深上市公司重大事项公告最新快递 12月26日晚间,沪深两市多家上市公司发布公告,以下是重要公告汇总。重大事项视觉中国:“元视觉”视觉艺术数字藏品平台上线视觉中国(00...

-

岁末寒潮!南方多地暴雪 列车停运、高速封闭 有上市公司受灾 影响多大? 【岁末寒潮!南方多地暴雪列车停运、高速封闭已有上市公司受灾影响有多大?】据中国天气网消息,今天(12月26日)早上,正在影响我国的这轮寒潮

-

卖企鹅保壳、用生命推票、为亲夫报仇 2021年20个大瓜 让股民惊掉下巴! 康美药业屡被市场诟病为“花瓶”的独董,摔碎后竟全是钱的声音。11月,康美药业证券集体诉讼案作出一审判决,5名年薪不过十几万的独董竟...

-

注意了!多家法院认定比特币“挖矿”交易合同无效 损失自担! 【注意了!多家法院认定比特币“挖矿”交易合同无效损失自担!】近日,北京朝阳法院公开开庭审理并宣判了一起因比特币“挖矿”迟迟未见...

-

中文在线:公司已经进行元宇宙的布局 每经AI快讯,有投资者在投资者互动平台提问:请问公司目前元宇宙进展如何?公司内部有无重点项目跟进中文在线(300364 SZ)12月26日在投资者互动

-

中文在线:公司拥有海量的数字内容版权改编为动漫、影视等多业态数字内容衍生品 ... 每经AI快讯,有投资者在投资者互动平台提问:腾讯起诉抖音赔偿8个亿,涉及的一款动漫作品版权,该事件对于贵公司版权业务有什么深远影响...

热门资讯

-

美联斥资300万美元成立合营企业 持有合营企业21%的股权 12月23日,资本邦了解到,12月22日...

美联斥资300万美元成立合营企业 持有合营企业21%的股权 12月23日,资本邦了解到,12月22日... -

招商基金对招商中证白酒指数基金的申购上限进行调整 12月23日,资本邦了解到,本周二(1...

招商基金对招商中证白酒指数基金的申购上限进行调整 12月23日,资本邦了解到,本周二(1... -

三未信安“赴考”科创板上市 拟募资4.03亿元 12月21日,资本邦了解到,三未信安...

三未信安“赴考”科创板上市 拟募资4.03亿元 12月21日,资本邦了解到,三未信安... -

瀚信资产、亿舟资产均存在“五宗罪” 暂停私募基金备案3个月 12月22日,资本邦了解到,近日,中...

瀚信资产、亿舟资产均存在“五宗罪” 暂停私募基金备案3个月 12月22日,资本邦了解到,近日,中...

文章排行

图赏

-

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转...

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转... -

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%...

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%... -

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期...

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期... -

4月1日起 北京市燃油车不得占用充电专用泊位 充电站必须配专人巡检 今日,记者从北京市市场监管局网站...

4月1日起 北京市燃油车不得占用充电专用泊位 充电站必须配专人巡检 今日,记者从北京市市场监管局网站...