中金公司:中美利差倒挂 需要担心汇率和资金流动压力吗?

近期随着美债利率持续上行,中美利差进一步压缩,短端甚至倒挂,投资者开始担忧中美利差倒挂可能会导致人民币贬值及资本外流,并制约中国央行后续货币政策的放松空间,但在我们看来其实不然。首先,中美利差倒挂未必会造成人民币大幅贬值。一是中美实际利差目前仍为正,因此即使一季度中美名义利差越来越小甚至倒挂,但人民币总体相对美元升值。二是对于中国这种目前比较依赖于外需、同时金融市场开放仍在建设期的国家而言,经常账户影响往往要高于金融账户,过去中国贸易顺差同比走强往往会对人民币形成支撑。虽然年内我国贸易顺差可能会从高位回落,但我们认为即使有所回落,绝对值在依然可能是历史中上水平,即便未来金融项下还会有资金流出,但总量或很难超过经常账户项下资金流入量。因此我们更倾向于认为中短期内很难看到人民币汇率大幅的贬值,更多可能是温和的走弱。其次,中美利差倒挂也并不意味这中国债券或者中国资产的吸引力丧失,也未必会导致境外资金的大幅流出。实际利差在衡量两国资产性价比时要比名义利差更为重要,且从资本利得的角度讲,如果只是因为中美利差可能继续压缩就卖出中国债券而买入美国债券,那么未来一段时间内,投资者可能还需要承担美债利率因继续上行而带来的资本利得亏损,并错失中国利率潜在下行带来的资本利得收益。而在外汇衍生品市场发展比较成熟的当下,汇率的风险敞口也可以通过提前锁汇的方式进行覆盖。近期境外资金抛售中国债券可能并非是受到汇率和利差波动影响,而是受获利了结需求推动和地缘政治风险扰动的影响。

综合来看,在顺差仍处于偏高历史位置,而中美实际利率利差较高的情况下,我们认为汇率贬值压力其实比较可控,即使有一些贬值,也是可以接受的,毕竟汇率条件目前有点过于紧,松一松不是坏事。而境外机构配置中国债券虽然需求可能会有所减弱,但不见得会持续外流,因为中国债券还是资产分散配置很重要的一环。在此背景下,我们认为这两个因素并不会制约中国央行货币政策“以我为主”的取向。当前中美货币政策、中美利率表现的这种分化,其实是符合两国基本面表现和经济利益的,中短期内这种分化可能仍会持续,直到双方都达成自己想要达成的最终目的,美国是遏制高通胀,中国则是在复杂环境下托底民生经济。但从投资者的角度而言,其实不必过度担心这种分化,短期内中国债券的交易逻辑主线仍将围绕中国自身的基本面和政策面展开。我们倾向于认为货币政策还是要基于国内政策进行放松,引导利率下行刺激货币流通速度回升,从而带来债券利率下行。对于国内债券,我们仍建议“债持不炒”的策略。

(文章来源:中金点睛)

-

产品净值出现较大回撤 又有私募大佬道歉了! 因产品净值大幅回撤,此前淡水泉、希瓦私募等百亿私募创始人道歉,日前又有一位百亿级私募大佬因为同样的原因致歉。敦和资产管理有限公司(

产品净值出现较大回撤 又有私募大佬道歉了! 因产品净值大幅回撤,此前淡水泉、希瓦私募等百亿私募创始人道歉,日前又有一位百亿级私募大佬因为同样的原因致歉。敦和资产管理有限公司( -

债券市场一季度整体表现不佳 中银货币基金获大额申购 一季度刚结束,中银基金旗下部分产品率先发布了基金一季报,其中包括10只债券基金与2只货币基金。数据显示,在债券市场一季度整体表现不佳

债券市场一季度整体表现不佳 中银货币基金获大额申购 一季度刚结束,中银基金旗下部分产品率先发布了基金一季报,其中包括10只债券基金与2只货币基金。数据显示,在债券市场一季度整体表现不佳 -

又有A股公司刷新分红金额纪录 吉比特用近八成净利分红 4月8日,资本邦了解到,又有A股公司刷新分红金额纪录!4月7日晚间,A股公司吉比特(603444 SH)发布2021年年报,公司拟每10股派发现金红利160

又有A股公司刷新分红金额纪录 吉比特用近八成净利分红 4月8日,资本邦了解到,又有A股公司刷新分红金额纪录!4月7日晚间,A股公司吉比特(603444 SH)发布2021年年报,公司拟每10股派发现金红利160 -

亏损44亿元!泓德基金去年21只主动权益产品利润为-52.07亿元 泓德基金是国内最早成立的个人系公募,目前刚满七周岁,其规模在个人系公募中居前列。不过,同花顺数据显示,在11家去年整体利润为负的公募

亏损44亿元!泓德基金去年21只主动权益产品利润为-52.07亿元 泓德基金是国内最早成立的个人系公募,目前刚满七周岁,其规模在个人系公募中居前列。不过,同花顺数据显示,在11家去年整体利润为负的公募 -

常态化退市机制加速形成 构筑市场良性投资生态 建设一个规范、透明、开放、有活力、有韧性的中国资本市场,制度建设不可或缺,而退市制度是资本市场的重大基础性制度。近年来,常态化退市

常态化退市机制加速形成 构筑市场良性投资生态 建设一个规范、透明、开放、有活力、有韧性的中国资本市场,制度建设不可或缺,而退市制度是资本市场的重大基础性制度。近年来,常态化退市 -

财报静默期后港股市场回购潮汹涌 回购金额环比上涨 4月2日,资本邦了解到,财报静默期后,港股市场上回购潮汹涌。Choice数据显示,2022年一季度,共有114家港股公司进行股票回购,回购总量为1

财报静默期后港股市场回购潮汹涌 回购金额环比上涨 4月2日,资本邦了解到,财报静默期后,港股市场上回购潮汹涌。Choice数据显示,2022年一季度,共有114家港股公司进行股票回购,回购总量为1

-

中金公司:中美利差倒挂 需要担心汇率和资金流动压力吗? 【中金公司:中美利差倒挂需要担心汇率和资金流动压力吗?】近期境外资金抛售中国债券可能并非是受到汇率和利差波动影响,而是受获利了...

-

上市银行一季报本周启幕 专家称业绩“开门红”可能性较高 【上市银行一季报本周启幕专家称业绩“开门红”可能性较高】4月16日,南京银行将率先披露2022年一季报,成为沪深两市42家上市银行交上的...

-

神农科技收年报问询函:要求说明2021年除重庆中一外公司营业收入明显下滑的具体原因 深交所创业板公司管理部4月13日晚间向神农科技发年报问询函,要求说明2021年除重庆中一外公司营业收入明显下滑的具体原因,公司经营业绩是否对

-

工信部重磅发文!支持这类企业IPO 打造“5G+工业互联网”升级版 还有这些要点 4月13日,工信部发布《工业互联网专项工作组2022年工作计划》(下称《计划》),贯彻落实今年政府工作报告关于“加快发展工业互联网”的部...

-

东吴证券给予瀚川智能增持评级:苏州琞能(协鑫能科)6.8亿元合同落地 换电设备业... 东吴证券04月13日发布研报称,给予瀚川智能(688022 SH,最新价:40 92元)增持评级。评级理由主要包括:1)苏州琞能(协鑫能科)6 8亿合同落地,换

-

甬金股份获西部证券买入评级 近期获4份券商研报关注 目标均价涨幅21.78% 西部证券04月13日发布研报称,给予甬金股份(603995 SH,最新价:50 45元)买入评级。评级理由主要包括:1)受2021年能耗双控影响,公司单季度营

-

方正证券:高红利叠加高景气 逆变器行业未来可期 【方正证券:高红利叠加高景气逆变器行业未来可期】四大趋势挖掘投资机会。1、国内逆变器优势明显,替代国外趋势明显。2、组串式逆变器...

-

海南矿业向上海捐款100万元助力抗疫 据海南矿业消息,4月13日,海南矿业股份有限公司通过上海复星公益基金会捐赠人民币100万元,全力支持上海人民抗击疫情,助力保障上海物...

-

光威复材获中航证券买入评级 近期获6份券商研报关注 目标均价涨幅70.01% 中航证券04月14日发布研报称,给予光威复材(300699 SZ,最新价:49 41元)买入评级,目标价格为70元。

-

欧盟警告称普京要求以卢布支付俄天然气采购款的法令将违反制裁 欧盟警告称普京要求以卢布支付俄天然气采购款的法令将违反制裁;

-

利比亚民族团结政府:已通过发展石油部门的计划,将产量提高到140万桶/日 利比亚民族团结政府:已通过发展石油部门的计划,将产量提高到140万桶 日

-

利比亚民族团结政府:随着全球原油价格上涨,我们希望提高产量 利比亚民族团结政府:随着全球原油价格上涨,我们希望提高产量

-

澳大利亚国债收益率曲线趋陡,3年期国债收益率跌10个基点至2.4% 澳大利亚国债收益率曲线趋陡,3年期国债收益率跌10个基点至2 4%

-

据Politico:美国考虑向基辅派遣一名高级官员 据Politico:美国考虑向基辅派遣一名高级官员

-

权益市场赚钱效应弱 基金发行刮起稳健风 随着权益市场的大幅调整,基金市场开始刮起一股“稳健风”。2022年开年以来,市场调整使得不少权益基金遭遇大幅回撤,投资者风险偏好下...

-

最长6个月 邮储银行提供疫情延期还款服务 记者4月13日从中国邮政储蓄银行获悉,邮储银行决定向疫情严重地区的房贷客户提供纾困支持,提供最长6个月的延期还款服务,帮助受困客户渡过难

-

铁建重工自主研发盾构机核心技术 “地下蛟龙”筑山海通途 在北京东六环入地改造工程中,长150米、重4300吨的国产最大直径盾构机“京华号”成功穿越了首个特级风险源;在广东东莞虎门镇,我国最深...

-

云南白药发力“第二增长曲线” 云南白药集团股份有限公司2021年年报近日发布。经营数据显示,投资造成损益扰动,但主营业务表现稳健,药品、健康品、中药资源和医药物流四大

-

支持符合条件工业互联网企业上市 4月13日,工信部发布《工业互联网专项工作组2022年工作计划》,《计划》提出,支持符合条件的工业互联网企业首次公开发行证券并上市,在全国股

-

美股三大指数集体收涨 纳指涨超2% 摩根大通跌超3% 当地时间4月13日,美股三大指数集体收涨。截止收盘,道指涨1 01%,纳指涨2 03%,标普500指数涨1 12%。大型科技股多数上涨,亚马逊、特斯拉、英

-

助力上海、吉林抗击疫情 农发行累计投放贷款24.9亿元 【助力上海、吉林抗击疫情农发行累计投放贷款24 9亿元】上海、吉林新冠肺炎疫情暴发以来,中国农业发展银行全力支持稳价保供,助力上海、吉林

-

军信股份上市 湖南2022年首家A股上市企业——湖南军信环保股份有限公司(股票简称军信股份),昨天在深圳证券交易所上市。军信股份是一家从事生活垃圾、...

-

新股提示:艾布鲁今日申购 【新股提示:艾布鲁今日申购】今日可申购艾布鲁,艾布鲁发行总数约3000万股,网上发行约855万股,发行市盈率34 44倍,申购代码301259,申购价

-

IMF:执行董事会已批准创建新的抗风险和可持续发展信托基金,将于5月1日启动 IMF:执行董事会已批准创建新的抗风险和可持续发展信托基金,将于5月1日启动

-

IMF:新的信托基金将帮助低收入和脆弱的中等收入国家,目标是筹集至少450亿美元 IMF:新的信托基金将帮助低收入和脆弱的中等收入国家,目标是筹集至少450亿美元

-

4月13日ishares黄金、白银持仓量保持不变 4月13日ishares黄金、白银持仓量保持不变;

-

富国银行:预计欧洲央行将加快收紧政策 富国银行:预计欧洲央行将加快收紧政策;

-

穆迪:俄乌冲突造成了能源安全方面的巨大不确定性,并推高了全球能源成本 穆迪:俄乌冲突造成了能源安全方面的巨大不确定性,并推高了全球能源成本;今年前两个月,由天气驱动的强劲需求导致天然气价格飙升

-

建仓变谨慎!市场大幅波动 基金刮稳健风!新产品布局明显“转向” 【建仓变谨慎!市场大幅波动基金刮稳健风!新产品布局明显“转向”】在权益市场的大幅波动下,今年的基金市场刮起了一股“稳健风”。202...

-

热门中概股多数收涨 新能源车股集体走强 【热门中概股多数收涨新能源车股集体走强】美股三大指数集体收涨,纳指涨2 03%,道指涨1 01%,标普500指数涨1 12%。热门中概股周三收盘普遍走

热门资讯

-

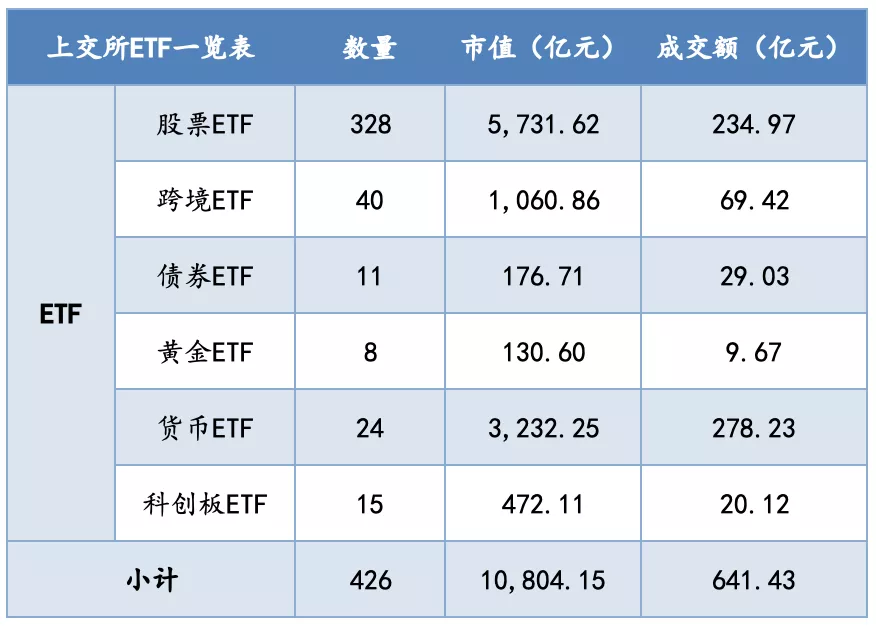

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上...

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上... -

今日沪指收跌2.61% 北向资金净卖出57.6亿元 4月11日,资本邦了解到,截至今日...

今日沪指收跌2.61% 北向资金净卖出57.6亿元 4月11日,资本邦了解到,截至今日... -

又有明星基金经理“奔私” 周应波担任上海运舟董事长 不久前宣布离职的顶流周应波去向已...

又有明星基金经理“奔私” 周应波担任上海运舟董事长 不久前宣布离职的顶流周应波去向已... -

一季度多只翻倍股涌现 21只基金去年末提前布局 资本邦了解到,数据显示,截至3月3...

一季度多只翻倍股涌现 21只基金去年末提前布局 资本邦了解到,数据显示,截至3月3...

文章排行

图赏

-

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大...

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大... -

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海...

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海... -

普吉岛8个月收入超500亿泰铢 40万游客从国外抵达普吉 据泰国旅游局数据显示,自去年7月1...

普吉岛8个月收入超500亿泰铢 40万游客从国外抵达普吉 据泰国旅游局数据显示,自去年7月1... -

美在新时代|中国美术馆典藏精品特展“升级版”来了 提起中国美术馆最早的壕展,很多观...

美在新时代|中国美术馆典藏精品特展“升级版”来了 提起中国美术馆最早的壕展,很多观...