苯乙烯:投产周期下砥砺前行

去年四季度以来,苯乙烯价格触底回升,主力连续合约价格从7500元/吨左右上涨至最高10000元/吨以上,之后在9500元/吨以上震荡。但同期苯乙烯的生产利润大幅走低后,至今维持在低位。油价走强带动苯乙烯价格上涨,而装置集中投产令行业利润受到严重挤压。短期看,国内公共卫生事件引发的供应和需求脱节,库存在生产企业及港口堆积令苯乙烯继续承压,中期关注物流和生产恢复后的加工差修复机会。

苯乙烯加工差低位运行

十三五以来,伴随着沿海大炼化项目落地,附属的苯乙烯装置大量投产,国内苯乙烯进入产能释放周期,对行业供需格局产生深远的影响。对内挤压开工,苯乙烯年均负荷从2019的92%降至2021年的78%;对外挤占进口,进口依存度从2016年的36%,降至2021年的11.6%。产能集中投放令国内苯乙烯的供需格局快速调整。

2022年,苯乙烯延续产能集中投放格局,随着新装置达产,苯乙烯国产化进程加速,国内竞争加剧。一季度山东利华益72万吨/年乙苯脱氢装置、烟台万华65万吨/年PO/SM装置和宁波镇利化学60万吨/年PO/SM装置陆续投产,新增产能达到197万吨,增速12%。同期下游新增有宁波利万10万吨/年PS装置、湖北旺林20万吨/年UPR装置、独山子6万吨/年SBR装置和四川罗斯夫5万吨/年乳液装置,共计41万吨。苯乙烯新增供应远大于需求,使得国内本以过剩的供需格局雪上加霜,产业利润长期维持低位,一季度苯乙烯非一体化装置的平均利润在-376元/吨,处于近五年最差的情况。低迷的加工费打压行业整体开工,3月份苯乙烯开工降至75%附近,同比2021年下降了15%。

苯乙烯供需格局继续调整

国内产能的集中投放令苯乙烯的国产量快速增加,进口量继续受到挤压,出口增加。从进出口数据看,1月份进口量为:14.31万吨,同比下降31.41%;2月份进口量为:10.47万吨,同比下降39.51%,1-2月份总进口量创五年新低。海外投产有限,装置开工偏低,价格倒挂,3月份和4月份苯乙烯单月出口都超过10万吨。通过压低开工、挤压进口和增加出口的方式,苯乙烯实现了短周期的再平衡,3月份港口库存连续四周下降,当前华东主港库存在13万吨左右,处于五年中位水平。近期由于国内公共卫生时件影响,主港所在地的华东地区汽运物流不畅,下游需求明显减弱,港口开始小幅累库。

二季度需求增长预期加快

二季度展望来看,苯乙烯预期投产装置依然偏多,主要有天津渤化45万吨/年PO/SM装置、中信国安(行情000839,诊股)20万吨/年PO/SM装置和洛阳石化12万吨/年乙苯脱氢装置,预期产能投放量在77万吨/年。下游预期新增需求有宁波龙利钜能20万吨/年EPS装置、青岛见龙20万吨/年EPS装置、安庆兴达18万吨/年EPS装置、安徽昊源10万吨/年PS装置、青岛海湾20万吨/年PS装置、河北盛腾8万吨/年PS装置、华砻树脂15万吨/年UPR装置、浙江石化6万吨/年SBR装置和日照广大10万吨/年SBL装置,合计预期新增产能127万吨/年。综合来看,二季度预期新增需求大于供应,可能会适当缓解苯乙烯的供应压力,但实际情况还要关注各装置的落地时间。

综上所述,苯乙烯当前库存水平处于五年中位水平,短期的压力汽运不畅,物流效率下降,上游原料与下游产成品的库存均累积在工厂端,工厂面临资金周转和库容上限的挑战。需求端明显减弱,叠加部分品种如GPPS处于亏损状态,补库意愿偏弱,主港库存也开始累积,压制了苯乙烯利润修复的空间,短期可做空配,单边上注意原油端带来的风险。后期随着公共卫生事件影响下降,行业有望逐步复苏,五月出口维持良好的局面下,产业链或将迎来一波加工费修复的机会。

关键词:

-

近1个月以来近60只债基开启限购,纯债类基金占比较高 4月18日,资本邦了解到,4月15日,广发基金发布公告称,旗下广发景明中短债自4月18日起暂停机构投资者大额申购,限制机构投资者单日1000万

近1个月以来近60只债基开启限购,纯债类基金占比较高 4月18日,资本邦了解到,4月15日,广发基金发布公告称,旗下广发景明中短债自4月18日起暂停机构投资者大额申购,限制机构投资者单日1000万 -

年内超50只基金发布清算报告 同比增长约两成 今年公募基金管理压力增加:年内新基发行显著降温,同时多只产品密集清盘。就在本周四,因基金资产净值触发《基金合同》中约定的基金终止条

年内超50只基金发布清算报告 同比增长约两成 今年公募基金管理压力增加:年内新基发行显著降温,同时多只产品密集清盘。就在本周四,因基金资产净值触发《基金合同》中约定的基金终止条 -

已完成两轮问询回复 奥浦迈科创板IPO通过审核 4月13日,资本邦了解到,上海证券交易所科创板上市委员会2022年第28次审议会议于2022年4月13日上午召开,审核结果显示,上海奥浦迈生物科技

已完成两轮问询回复 奥浦迈科创板IPO通过审核 4月13日,资本邦了解到,上海证券交易所科创板上市委员会2022年第28次审议会议于2022年4月13日上午召开,审核结果显示,上海奥浦迈生物科技 -

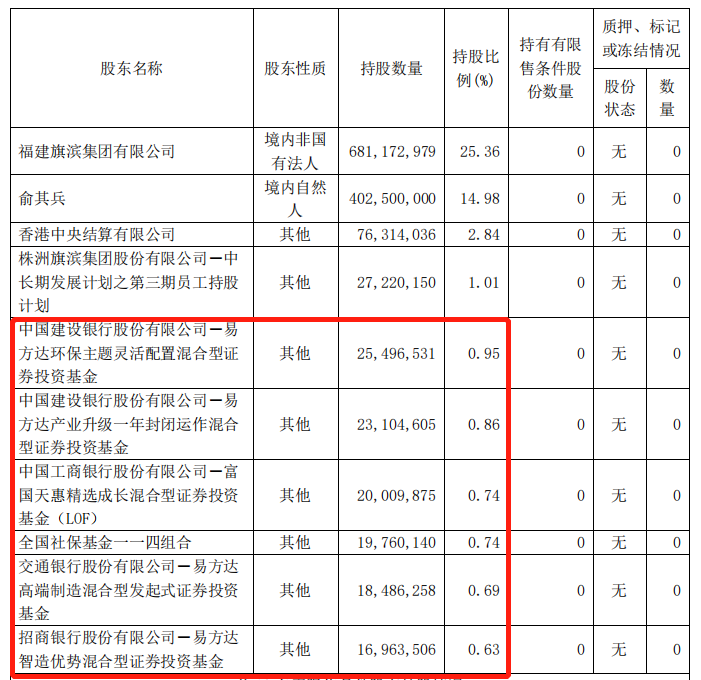

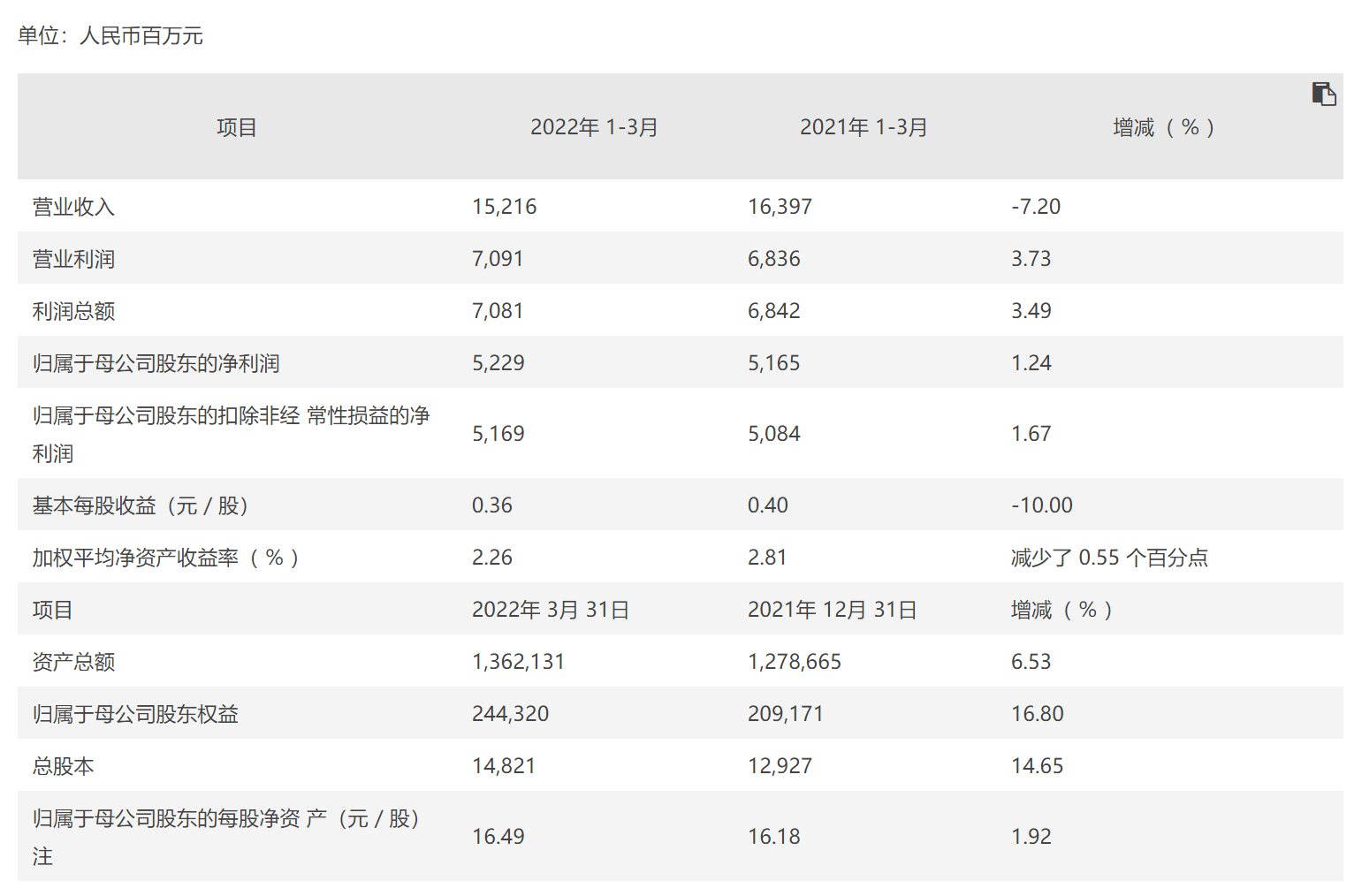

2022年一季度财报披露 5只基金齐增持旗滨集团 4月14日,资本邦了解到,迈入4月,A股上市公司2022年第一季度财报逐步出炉,基金调仓换股路径浮现。其中多只细分行业龙头个股获得增持。5只

2022年一季度财报披露 5只基金齐增持旗滨集团 4月14日,资本邦了解到,迈入4月,A股上市公司2022年第一季度财报逐步出炉,基金调仓换股路径浮现。其中多只细分行业龙头个股获得增持。5只 -

新股破发频现!唯捷创芯、瑞德智能、海创药业上市首日破发 新股频频亏钱,投资者不能闭着眼睛打新了!12日,唯捷创芯、瑞德智能、海创药业挂牌上市。让人意外的是,这三只新股一开盘就直接破发,唯捷

新股破发频现!唯捷创芯、瑞德智能、海创药业上市首日破发 新股频频亏钱,投资者不能闭着眼睛打新了!12日,唯捷创芯、瑞德智能、海创药业挂牌上市。让人意外的是,这三只新股一开盘就直接破发,唯捷 -

工银四季收益债券一举斩获“年度普通债券型基金奖” 晨星(中国)2022年度基金奖获奖名单日前正式揭晓,5只基金从全市场9000多只产品中脱颖而出。其中,工银四季收益债券一举斩获年度普通债券型

工银四季收益债券一举斩获“年度普通债券型基金奖” 晨星(中国)2022年度基金奖获奖名单日前正式揭晓,5只基金从全市场9000多只产品中脱颖而出。其中,工银四季收益债券一举斩获年度普通债券型

-

苯乙烯:投产周期下砥砺前行 去年四季度以来,苯乙烯价格触底回升,主力连续合约价格从7500元 吨左右上涨至最高10000元 吨以上,之后在9500元 吨以上震荡。但同期苯乙烯的

-

钢厂炼钢成本增加,钢价或高位震荡 一、钢材期现市场价格4月18日,国内钢材市场涨跌互现,唐山普方坯出厂价稳报4790元 吨。3月份以来,国内经济下行压力加大,不过宏观政策实施力

-

政策预期持续向好 黑色系能否再创新高? 钢市概述近期利好政策扎堆出台,上周降准落地,本周一季度GDP数据好于预期值,国家统计局周一公布数据显示,今年一季度,我国国内生产总...

-

生猪:期货大幅上涨,能繁加速去化回归合理水平 3月能繁加速去化,产能回归合理区间今天生猪期货呈现大幅反弹态势,截止收盘,5月合约收盘13400元 吨,上涨5 85%,9月合约收盘17910元 吨,上涨7 6

-

生猪快评:反弹惊起千层浪,不破楼兰终不还 现实:现货持续反弹,能繁回归平衡过去一周,在临储收储遇冷的同时,现货市场开启了向上反弹的试探。从三月中基准地价格11 5元 公斤到当前12 7

-

比2015年更严重!禽流感蔓延美国27个州,鸡蛋价格暴涨 美国这波禽流感自从今年2月爆发以来已有两个多月了,目前已蔓延至27个州。有行业专家警告称,这是美国自2015年以来最严重的禽流感疫情,可能会

-

大秦线集中修提前进行 北方港口库存急速回落 据来自太原路局的消息,原计划5月1日展开的大秦线春季集中检修提前在4月21日展开。为确保保供稳价工作的顺利进行,为电厂补库做准备,大...

-

地缘风吹的油价上下飘摇,中国需求不振泼冷水,警惕技术性回落压力增加 后市观点亚洲时段油价震荡回落,跌幅一度超过了2美元。油价从多头氛围中回落在一定程度上是受到中国市场需求不振的影响。国家统计局数据...

-

白糖:“原油-乙醇-原糖”传导机制问题探讨 报告要点:受特殊国际关系影响,油价大幅上行后维持高位震荡。油价上行推升乙醇价格反弹,对原糖而言,北半球收榨、巴西尚未开榨,基本...

-

产能削减,猪价的春天真的来了吗? 今日生猪盘面高开后,尾盘出现大幅上涨。主力LH2205合约收盘13400元 吨,结算13115元 吨,涨幅5 51%;次主力LH2209合约收盘17910元 吨

-

广发基金投顾服务在广发证券“易淘金”APP上线 近日,广发基金投顾服务在广发证券“易淘金”APP正式上线。据悉,这是广发基金投顾服务与券商渠道的首次线上合作,标志着广发基金投顾服...

-

锂电池群雄逐鹿印尼 韩企联盟豪掷90亿美元投资镍资源产业链 【锂电池群雄逐鹿印尼韩企联盟豪掷90亿美元投资镍资源产业链】据韩媒报道,韩国LG新能源公司等参与的“K电池联盟”计划投资印度尼西亚的...

-

实探特斯拉超级工厂 正为复产做物资准备 4月18日讯在工信部和上海市相继发布工业企业复工复产指引以及重点企业“白名单”后,上海市部分重点企业开始复工复产压力测试。财联社记...

-

3200点私募众生相 有人“空仓观望” 有人“坚定做多” 不及预期的降准、举步维艰的复工复产、交易低迷的存量博弈、变幻不定的俄乌局势……又临4& 183;19“A股魔咒”,A股市场仍处纠结之势。...

-

成败皆在“信仰” 赛道基金经理集体跌落神坛 年内逾百只基金跌幅超30% 却仍有一... 此前押注高景气赛道的基金经理正集体跌落“神坛”。近年来表现抢眼的科技、医药、新能源等为代表的成长赛道,自年初以来便开启跌势,使...

-

中概教育股“三巨头”再创业:有人在考研 有人在出海 近期以来,中概股多家相关企业股价大跌,其中也包括新东方、好未来、高途三家中概教育股。进入2022年,教培“三巨头”失去了昔日的核心...

-

发改委:下一步将全力做好大宗商品保供稳价工作 【发改委:下一步将全力做好大宗商品保供稳价工作】发改委表示,下一步将全力做好大宗商品保供稳价工作。密切跟踪大宗商品市场和价格走...

-

工信部罗俊杰:我国工业经济长期向好的基本面没有改变 【工信部罗俊杰:我国工业经济长期向好的基本面没有改变】工业和信息化部新闻发言人、运行监测协调局局长罗俊杰表示,3月份受疫情多点散...

-

下游需求回暖带动产品量价齐升 善水科技2021年实现扣非净利润1.36亿元 4月18日晚间,善水科技发布年报称,2021年公司实现营业收入5 52亿元,同比增长43 94%;归母净利润1 42亿元,同比增长29 50%;扣非净利润1 36亿

-

科兴制药2021年研发支出1.23亿元 同比增长104.54% 4月18日晚间,科兴制药披露的2021年年报显示,公司实现营业总收入12 85亿元,同比增长5 32%,实现归属于母公司所有者的净利润9646 39万元。公

-

发改委:预计年内PPI总体回落的态势不会改变 【发改委:预计年内PPI总体回落的态势不会改变】发改委表示,近一段时间,受地缘政治等因素影响,国际大宗商品市场波动加剧,价格明显上...

-

美年健康2021年度扣非净利润同比增加6.73亿元,内生性增长量价齐升 4月15日晚,美年大健康产业控股股份有限公司(以下简称“美年健康”,SZ 002044)发布2021年度业绩公告,公司实现营业收入91 56亿元,较上年同期

-

港股恒生科技指数跌4% 【港股恒生科技指数跌4%】港股恒生科技指数跌4%,恒指现跌约2 9%,哔哩哔哩跌近11%,百度集团跌超6%,美团跌近6%,快手跌超5%,阿里巴巴跌超4%。

-

人才联盟“链”出真金白银破解企业发展难题 天津北方网讯:主持人:天津在全国率先组建十大产业人才创新创业联盟,通过创新人才体制机制,促进上下游企业协同创新。东丽区发起成立...

-

深学笃用 天津行动|宁河区着力构建绿色能源体系,以好“风光”带动生态经济双赢 您的浏览器不支持audio标签。主持人:今年以来,宁河区积极有序推进“碳达峰”、碳中和“的目标任务,充分发挥区域优势,大力发展以风电...

-

费列罗旗下部分产品涉嫌感染沙门氏菌 立即停止购买、食用 巧克力一直以来备受不同年龄段消费者喜爱,记者昨日从市消协获悉,知名巧克力品牌费列罗旗下产品涉嫌感染沙门氏菌被海关总署“点名”。...

-

有的未明示“临期” 有的“混搭”售卖 临期食品销售“有点乱” 超市里临近保质期的食品,通常都会打折降价销售。但也有不少消费者向记者反映,时下有些超市降价售卖的临期食品,并没有明示是否临期,...

-

发改委:下一步将全力做好大宗商品保供稳价工作 【发改委:下一步将全力做好大宗商品保供稳价工作】发改委表示,下一步将全力做好大宗商品保供稳价工作。密切跟踪大宗商品市场和价格走...

-

一企一策!上海市场监管部门助力200余家食品生产企业复工 上海市场监管微信公众号4月19日消息,为帮助食品生产企业纾困解难,更快地恢复正常生产,保障市场供应,市市场监管局对疫情期间食品生产...

-

海南蒙牛科技公司注册资本增至5亿元 e公司讯,企查查APP显示,近日,海南蒙牛科技发展有限公司发生工商变更,公司注册资本由2亿元增至5亿元。该公司成立于2021年,经营范围包含企

热门资讯

-

公募2022年一季报陆续披露 丘栋荣减仓煤炭股 4月18日,资本邦了解到,自今年4月...

公募2022年一季报陆续披露 丘栋荣减仓煤炭股 4月18日,资本邦了解到,自今年4月... -

“中国民营疫苗第一股”智飞生物股价闪崩 盘中一度跌超18% 14日,中国民营疫苗第一股智飞生物...

“中国民营疫苗第一股”智飞生物股价闪崩 盘中一度跌超18% 14日,中国民营疫苗第一股智飞生物... -

保障性租赁住房发行基础设施REITs产品取得突破性进展 4月14日,资本邦了解到,近期市场...

保障性租赁住房发行基础设施REITs产品取得突破性进展 4月14日,资本邦了解到,近期市场... -

中信证券发布首份2022年一季度业绩快报 净赚52.29亿元 4月13日,资本邦了解到,中信证券(...

中信证券发布首份2022年一季度业绩快报 净赚52.29亿元 4月13日,资本邦了解到,中信证券(...

文章排行

图赏

-

北京:“平谷一键智慧游”正式上线打造旅游数字化样板 记者从桃醉平谷·花海休闲北京平谷...

北京:“平谷一键智慧游”正式上线打造旅游数字化样板 记者从桃醉平谷·花海休闲北京平谷... -

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大...

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大... -

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海...

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海... -

普吉岛8个月收入超500亿泰铢 40万游客从国外抵达普吉 据泰国旅游局数据显示,自去年7月1...

普吉岛8个月收入超500亿泰铢 40万游客从国外抵达普吉 据泰国旅游局数据显示,自去年7月1...