美国天然气价格冲高,市场供应趋紧

前言: 近期,由于美国国内气温持续保持低温,天然气市场需求较大,且对俄罗斯煤炭制裁影响逐渐蔓延,碳价的高涨推动替代燃料LNG价格的上涨。

国际方面,由于本周包含复活节假期,市场交易流动性清淡,外加欧洲部分国家反对对俄罗斯天然气再度实施制裁,市场恐慌情绪有所缓解。

一、国际天然气市场周度综述

市场概况

截至4月19日,美国天然气期货价格为7.176美元/百万英热,环比上周期(4.12)上涨0.496美元/百万英热,涨幅为7.43%;荷兰天然气期货价格为29.679美元/百万英热,环比上周期(4.12)下降2.675美元/百万英热,跌幅为8.27%。

美国方面,由于区内气温预计将持续保持低位,美国国内整体需求较大,由于对俄罗斯煤炭禁运的制裁,市场碳价有所上升,带动替代燃料LNG价格的上涨,外加美国HH天然气期货价格不断突破历史高位,在市场基本面紧张的情况下。外围市场价格仍旧短期难以降温,市场仍将依赖美国天然气资源,市场价格持续升高。

欧洲方面,由于使用卢布结算方式推迟,市场恐慌情绪有所缓解,俄罗斯方面管道气供应仍旧保持稳定,目前欧洲整体供给较为充足,市场价格不断回落。

截至4月19日,美国天然气现货价格为7.55美元/百万英热,环比(4.12)上涨1.19美元/百万英热,涨幅为18.71%。加拿大天然气现货价格为6.268美元/百万英热,环比(4.12)上涨0.672美元/百万英热,涨幅为12%。

北美主产地天然气现货不断突破高位,周期末价格有所回落,其主要是由于区内气温低于往年平均,下游热电需求较大,但由于俄罗斯煤炭遭到制裁,市场碳价高升,带动LNG价格高涨,且美国LNG库存持续保持低位,市场供应趋紧。

截至4月19日,东北亚现货到港中国(DES)价格为27.665美元/百万英热,环比(4.12)下降2.36美元/百万英热,跌幅为7.86%;TTF现货价格为28.925美元/百万英热,环比(4.12)下降2.936美元/百万英热,涨幅为9.22%。

目前主消费地价格整体呈下降趋势,市场整体需求稳定,暂无大量新增需求,欧洲气温转暖,对LNG需求有所下降,亚洲持续受疫情影响,进口海液较少。

图表1:国际天然气市场价格

单位:美元/百万英热

库存

截至4月8日当周,根据美国能源署报告显示,美国天然气库存量为13,970亿立方英尺,环比增加150亿立方英尺,增幅1.09%;库存量比去年同期低4,390亿立方英尺,降幅23.9%;比五年均值低3,030亿立方英尺,跌幅17.8%。

截至4月8日当周,根据欧洲天然气基础设施协会数据显示,欧洲天然气库存量为10,233.06亿立方英尺,环比上涨400.29亿立方英尺,涨幅4.07%;库存量比去年同期低1338.64亿立方英尺,降幅11.57%。

美国库存受国内需求及出口影响持续保持下降,欧洲地区由于气温转暖,市场需求有所下降,库存升高。

图表2:国际天然气库存趋势

二、中国LNG市场周度综述

截至4月20日,LNG接收站价格报8456元/吨,较上周下降2.25%,同比增长161.31%。

主产地价格整体保持上涨趋势。4月下旬(21-30日)西北LNG工厂原料气竞拍结束,成交价格4.4-4.42元/立方米,低价上调0.08元/立方米,高价下调0.03元/立方米,成交量2000万立方米,折合成本7032.5-7061.5元/吨。本周期间液厂价格先降后涨,前期液厂成本倒挂出货,销量较好,后期液厂涨价以保证利润,截至4月20日,LNG主产地价格报7237元/吨,较上周上涨5.21%,同比上涨122.9%。

消费地价格有所上涨。由于液厂不断抬升出货价格,市场出货价差缩窄,低价减少,市场接货价格顺涨。截至4月20日,LNG 主消费地价格报7929元/吨,较上周上涨3.76%,同比上涨144%。

截至4月20日,当日国内LNG工厂总库存量30.95万吨,环比下降7.45%。由于周前期液厂倒挂出货,销售情况较好,上游库存有所减少。

图表3: 国内LNG价格走势图

供需形势分析

本周(4.13-4.19)国内216家LNG工厂开工率调研数据显示,实际产量52797万方,本周三开工率54.71%,环比上周上涨0.34个百分点。本周三有效产能开工率57.8%,环比上周上涨0.3个百分点。新增停机检修工厂数量为4,产能共计287万方/日;新增复产工厂数量为4,产能共计220万方/日。(备注:停产2年以上定义为闲置产能;有效产能是指剔除闲置产能之后的LNG产能。国内LNG总产能14095万方/日,长期停产28家,闲置产能754万方/日,有效产能13341万方/日。)

海液方面,国内13座接收站共接收LNG运输船15艘,接船数量较上周上涨3艘,到港量100.3万吨,环比上周76.36万吨上涨31.35%。本周期主要进口来源国为澳大利亚、卡塔尔、马来西亚,到港量分别为26.416万吨、20.96万吨、16.95万吨。分接收站来看,中海油大鹏、中石油曹妃甸各接船2艘,其余接收站各接船1艘。

本周(04.13-04.19)国内LNG总需求为43.9万吨,较上周(04.06-04.12)增加2.28万吨,涨幅为5.48%。国内工厂出货总量为34.6万吨,较上周(04.06-04.12)增加4.62万吨,涨幅为15.41%。疫情形势有所缓解,道路运输堵塞情况有所缓解,下游需求增加,工厂降价销货,市场销售较好。

海液方面,国内接收站槽批出货总量为4536车,较上周(04.06-04.12)5675车下降20.07%。受疫情影响,启东、曹妃甸、大连等地出货减少,海液整体出货价格高于液厂价格,窗口期低价有所上涨,出货有所减少。

市场心态调研

国产气主流观点:五一小长假之前,工厂保持低液位出货,降价排库;华南接收站本周降价,西北LNG送到华南地区无经济优势;华中地区LNG出厂价格高企,西北仍可送华中地区,销售半径被压缩。

海气主流观点:天津接收站意向出货,价格存在下调预期;疫情持续,道路运输不畅。

国际主流观点:目前北美地区气温较低,市场需求较大,市场出口有所减少,美国天然气期货不断突破高位,预计将会下跌回调;主要消费地市场需求较为稳定,市场价格平稳。

三、下周走势预测

国内价格预测

预计下周主产地价格将呈下降趋势,但由于成本支撑,市场价格将在下降后不断震荡调整。主消费地价格将受主产地价格震荡顺调。

图表4:下周国内LNG价格预测

国际价格预测

本周由于复活节假期,交易流动性差,目前,来自奥地利途径意大利的天然气流量有所下降,市场供给有所减少,但体量不足以影响整体市场,由于欧洲气温转暖,亚洲疫情反复,消费地需求持续疲软,国际主消费地价格将保持回落趋势。

图表5:下周东北亚现货LNG价格预测

本周TTF期货价格保持稳定下降趋势,欧洲气温转暖,市场需求不断下降,途径意大利的管道气流量下降,但市场整体供需维持稳定,预计未来TTF期货价格将仍旧保持下降趋势。

美国天然气期货价格由于俄罗斯煤炭禁运发酵,美国市场碳价升高,美国当地气温较低,拉动LNG期货价格上涨,美国天然气期货价格接连突破高位,市场炒作心态较强,缺乏抑价因素,预计市场将会大幅震荡调整。

图表6:下周国际期货价格预测

关键词:

-

面对新股破发潮涌 要不要放缓新股发行节奏? 伴随着A股的持续低迷,新股破发潮仍然在A股市场上蔓延。面对新股破发潮涌,要不要放缓新股发行节奏,成了不少投资者关心的问题。目前新股破

面对新股破发潮涌 要不要放缓新股发行节奏? 伴随着A股的持续低迷,新股破发潮仍然在A股市场上蔓延。面对新股破发潮涌,要不要放缓新股发行节奏,成了不少投资者关心的问题。目前新股破 -

368家上市公司获机构调研 多位明星基金经理现身名单 4月19日,资本邦了解到,数据显示,自4月以来,已有368家上市公司接待了机构调研,获调研最多的公司包括海康威视、东富龙、怡亚通、利元亨

368家上市公司获机构调研 多位明星基金经理现身名单 4月19日,资本邦了解到,数据显示,自4月以来,已有368家上市公司接待了机构调研,获调研最多的公司包括海康威视、东富龙、怡亚通、利元亨 -

近1个月以来近60只债基开启限购,纯债类基金占比较高 4月18日,资本邦了解到,4月15日,广发基金发布公告称,旗下广发景明中短债自4月18日起暂停机构投资者大额申购,限制机构投资者单日1000万

近1个月以来近60只债基开启限购,纯债类基金占比较高 4月18日,资本邦了解到,4月15日,广发基金发布公告称,旗下广发景明中短债自4月18日起暂停机构投资者大额申购,限制机构投资者单日1000万 -

年内超50只基金发布清算报告 同比增长约两成 今年公募基金管理压力增加:年内新基发行显著降温,同时多只产品密集清盘。就在本周四,因基金资产净值触发《基金合同》中约定的基金终止条

年内超50只基金发布清算报告 同比增长约两成 今年公募基金管理压力增加:年内新基发行显著降温,同时多只产品密集清盘。就在本周四,因基金资产净值触发《基金合同》中约定的基金终止条 -

已完成两轮问询回复 奥浦迈科创板IPO通过审核 4月13日,资本邦了解到,上海证券交易所科创板上市委员会2022年第28次审议会议于2022年4月13日上午召开,审核结果显示,上海奥浦迈生物科技

已完成两轮问询回复 奥浦迈科创板IPO通过审核 4月13日,资本邦了解到,上海证券交易所科创板上市委员会2022年第28次审议会议于2022年4月13日上午召开,审核结果显示,上海奥浦迈生物科技 -

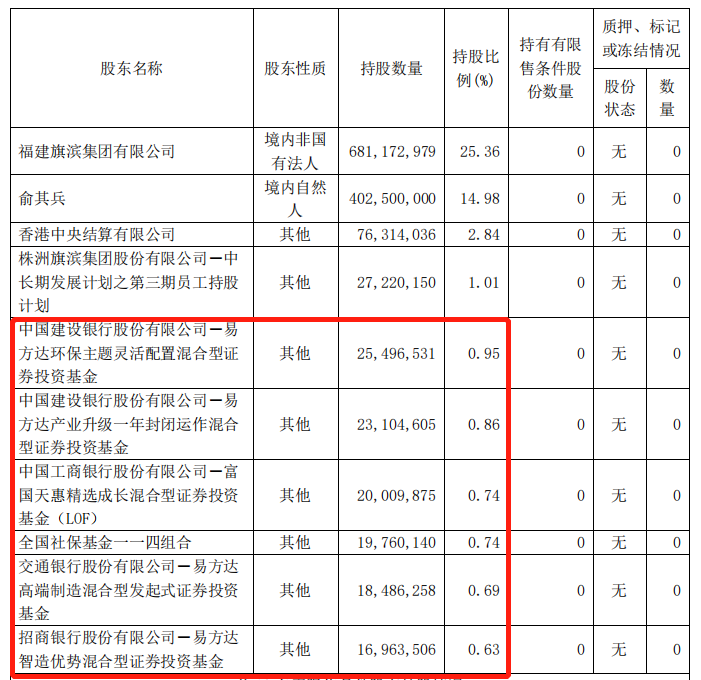

2022年一季度财报披露 5只基金齐增持旗滨集团 4月14日,资本邦了解到,迈入4月,A股上市公司2022年第一季度财报逐步出炉,基金调仓换股路径浮现。其中多只细分行业龙头个股获得增持。5只

2022年一季度财报披露 5只基金齐增持旗滨集团 4月14日,资本邦了解到,迈入4月,A股上市公司2022年第一季度财报逐步出炉,基金调仓换股路径浮现。其中多只细分行业龙头个股获得增持。5只

-

美国天然气价格冲高,市场供应趋紧 前言:近期,由于美国国内气温持续保持低温,天然气市场需求较大,且对俄罗斯煤炭制裁影响逐渐蔓延,碳价的高涨推动替代燃料LNG价格的上涨。国

-

巨星财富:通胀风险与鹰派美联储 根据巨星财富报告,黄金在高通胀和地缘政治风险的环境中交易,这在一定程度上被美联储积极的紧缩计划所抵消。这对黄金意味着1,800美元 盎司的

-

联盛化学:我们有供ABL给拜耳 每经AI快讯,有投资者在投资者互动平台提问:你好!请问贵公司是否为拜耳公司的磷酸氯喹新冠药物提供原材料医药中间体?供货量多少?联...

-

濮耐股份牵手三峡西藏能投 保障翔晨镁业电力供应 4月21日,濮耐股份发布关于签署《战略合作框架协议》的公告,公司近期与三峡集团西藏能源投资有限公司(有限合伙)(以下简称“三峡西藏能...

-

力量钻石计划购置1800台六面顶压机进行扩产 其中1500台用于培育钻石生产 日前,力量钻石发布2021年度业绩说明会投资者关系活动记录表。公司金刚石微粉和金刚石单晶产品主要客户为国内金刚石线锯等金刚石工具生产企业

-

上机数控大单封跌停 拟定增募资60亿用于高纯晶硅等项目 上机数控(603185)21日大幅低开,随后快速封跌停。截至发稿,该股报121 89元,跌停板上封单超2 4万手。4月20日晚间,上机数控(603185)披露2022

-

东港股份:对全电发票的技术储备已经就位 东港股份在互动平台表示,公司对全电发票的技术储备已经就位,目前电子档案系统已经支持试点地区的全电发票的报销、入账及归档等功能。

-

宁水集团:南非洪灾暂未对公司客户造成严重影响 宁水集团(603700)4月21日在互动平台表示,南非业务在公司出口非洲业务中占一定比例。据了解,洪灾暂时未对公司客户造成严重影响。

-

天下秀虹宇宙产品将在2022年内全面开放 天下秀董事长李檬4月20日在财报业绩沟通会上表示,公司旗下的虹宇宙产品将在2022年内进行全面开放。同时,公司将未来将持续布局Web3 0。天下秀

-

北京市委常委会召开会议研究一季度全市经济社会发展形势 生态涵养区生态保护和绿... 研究一季度全市经济社会发展形势生态涵养区生态保护和绿色发展等事项市委书记蔡奇主持会议昨天下午,北京市委常委会召开会议,研究一季...

-

汇添富基金郑慧莲、胡昕炜调研三全食品 2022-04-20,上市公司三全食品被机构调研。汇添富基金郑慧莲、胡昕炜现身其中。近半年数据显示,郑慧莲在管基金中,尚未持有该股票;胡昕炜在

-

长安深蓝推出首款新车型C385 采用三种技术路线 长安汽车新成立的新能源品牌长安深蓝4月21日推出首款新车型长安深蓝C385,值得注意的是,新车同时采用了纯电、增程式和氢电三种技术路线。在4

-

开源证券发布思瑞浦研报 公司信息更新报告:营业收入超预期 电源业务高速成长 开源证券04月21日发布研报称,给予思瑞浦(688536 SH,最新价:534 99元)评级。评级理由主要包括:1)下游需求高度景气,业绩表现持续优秀;2)电

-

中国银河给予首开股份推荐评级 销售逆境增长 聚焦北京资源丰富 中国银河04月20日发布研报称,给予首开股份(600376 SH,最新价:5 7元)推荐评级。评级理由主要包括:1)毛利率下降、投资收益减少、计提减值准

-

瑞纳智能:截止目前公司在手订单充足 每经AI快讯,有投资者在投资者互动平台提问:请问贵公司截止3月31日在手订单多少?瑞纳智能(301129 SZ)4月21日在投资者互动平台表示,截止目前

-

云南省发布企业上市倍增计划 力争2025年上市公司达100家 【云南省发布企业上市倍增计划力争2025年上市公司达100家】云南省政府办公厅近日印发《云南省企业上市倍增计划(2022-2025年)》,提出全省企

-

天风证券给予深信服买入评级 变革曙光已现 天风证券04月21日发布研报称,给予深信服(300454 SZ,最新价:97 39元)买入评级。评级理由主要包括:1)业绩符合预期,收入位于预告上限;2)安

-

炬华科技:一季报的披露时间是2022年4月23日 每经AI快讯,有投资者在投资者互动平台提问:为什么没有一季报的披露时间炬华科技(300360 SZ)4月21日在投资者互动平台表示,一季报的披露时间

-

联盛化学:公司暂时没有生产碳酸锂 每经AI快讯,有投资者在投资者互动平台提问:子公司瑞盛制药有碳酸锂产品?年产600吨吗?谢谢联盛化学(301212 SZ)4月21日在投资者互动平台表示

-

至纯科技:年报延后至4月30日披露 每经AI快讯,有投资者在投资者互动平台提问:懂秘你好,为什么说好4月19公布年报,没有公布,把我们投资都当什么了?至纯科技(603690 SH)4月21

-

欧洲央行可能在7月加息 【欧洲央行可能在7月加息】欧洲央行副行长金多斯表示,欧洲央行可能在7月加息,具体取决于数据;欧元区通胀率接近峰值,下半年将放缓。

-

增配权益资产步伐加快 金融类信托成立规模一周增两倍 近日,用益信托发布数据显示,上周(4月11日-4月17日)集合信托发行与成立市场显著回暖,当周成立规模达96 56亿元,环比增加194 93%。值得注意的

-

深圳机场新开一条至纽约货运航线 顺丰航空、阿特拉斯航空参与 证券时报网讯,据深圳机场4月21日消息,深圳机场近日再迎来一条“重磅”国际货运航线,即深圳至纽约货运航线。这是深圳机场今年新开的第...

-

宁德时代股价失守400元关口 续刷去年6月以来新低 【宁德时代股价失守400元关口续刷去年6月以来新低】宁德时代股价失守400元关口,续刷去年6月以来新低。

-

基金调研 | 嘉实基金谭丽调研宇新股份 2022-04-19,上市公司宇新股份被机构调研。嘉实基金谭丽现身其中。近半年数据显示,谭丽在管基金中,尚未持有该股票。

-

【e公司观察】赛道股频繁熄火 投资者应及时调整预期 正值年报和一季报密集披露期,“不及预期”再次成为上市公司头上的达摩克利斯之剑,和埋在投资者脚下的雷。光伏逆变器龙头阳光电源绩后...

-

斥资8.65亿元拿下宜春一处锂矿勘探权 宁德时代家里有多少矿? 跌下万亿市值后,宁德时代在今日盘前展示“锂矿家底”。4月21日早间,宁德时代发布消息称,控股子公司宜春时代以8 65亿元的报价成功竞...

-

首创证券给予天下秀买入评级 公司简评报告:主业保持高增速 生态链创新有突破 首创证券04月21日发布研报称,给予天下秀(600556 SH,最新价:8 18元)买入评级,目标价格为13 2-14 2元。

-

天风证券给予重庆啤酒买入评级 高端加速全国起势 风好正是扬帆时 目标价格为151元 天风证券04月21日发布研报称,给予重庆啤酒(600132 SH,最新价:123 87元)买入评级,目标价格为151元。评级理由主要包括:1)西南地区啤酒龙头

-

宁德时代股价失守400元关口 每经AI快讯,宁德时代股价失守400元关口,续刷去年6月以来新低。

热门资讯

-

热门基金持仓曝光!农银汇理新能源主题减仓比例超13% 4月20日,资本邦了解到,近期,上...

热门基金持仓曝光!农银汇理新能源主题减仓比例超13% 4月20日,资本邦了解到,近期,上... -

贝莱德建信理财将发布首款养老理财产品 已取得产品编码 4月19日,资本邦了解到,昨日晚间...

贝莱德建信理财将发布首款养老理财产品 已取得产品编码 4月19日,资本邦了解到,昨日晚间... -

公募2022年一季报陆续披露 丘栋荣减仓煤炭股 4月18日,资本邦了解到,自今年4月...

公募2022年一季报陆续披露 丘栋荣减仓煤炭股 4月18日,资本邦了解到,自今年4月... -

“中国民营疫苗第一股”智飞生物股价闪崩 盘中一度跌超18% 14日,中国民营疫苗第一股智飞生物...

“中国民营疫苗第一股”智飞生物股价闪崩 盘中一度跌超18% 14日,中国民营疫苗第一股智飞生物...

文章排行

图赏

-

北京:“平谷一键智慧游”正式上线打造旅游数字化样板 记者从桃醉平谷·花海休闲北京平谷...

北京:“平谷一键智慧游”正式上线打造旅游数字化样板 记者从桃醉平谷·花海休闲北京平谷... -

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大...

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大... -

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海...

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海... -

普吉岛8个月收入超500亿泰铢 40万游客从国外抵达普吉 据泰国旅游局数据显示,自去年7月1...

普吉岛8个月收入超500亿泰铢 40万游客从国外抵达普吉 据泰国旅游局数据显示,自去年7月1...