路斯股份答北交所上市审核问询函 控股股东天成集团大额亏损等受关注

12月3日,资本邦了解到,新三板企业路斯股份(832419.NQ)于近日发布了关于山东路斯宠物食品股份有限公司向不特定合格投资者公开发行股票并在北京证券交易所上市的审核问询函的回复。

据了解,路斯股份为一家拟A股IPO转回公司。2018年11月19日,路斯股份与安信证券签署了《首次公开路斯股份民币普通股(A股)股票辅导协议》,并向山东证监局报送了上市辅导备案材料;后因公司发展规划调整,路斯股份决定申请在全国中小企业股份转让系统精选层挂牌(现北交所上市),并于2021年3月25日签订了上市辅导终止协议,同时签订向不特定合格投资者公开发行股票并在精选层挂牌辅导协议。

此次问询,围绕公司的基本情况、业务和技术、公司治理与独立性、财务会计信息与管理层分析、募集资金运用及其他事项五个方面共计27个问题展开了细致的问询。

其中,控股股东天成集团大额亏损、境内销售收入持续下滑、募投项目宠物主粮市场开拓的可行性等,因涉及重大事项及风险需要特别注意。

控股股东天成集团大额亏损

1、天成集团经营情况

天成集团主要为实业投资平台,其控制企业的主营业务包括:肉鸭养殖、屠宰、肉鸭产品加工、饲料生产、速冻食品生产、宠物食品生产等。天成集团设有投资部、审计部、财务部、行政部、人力资源部、法务部、采购部、质检部、环境安全部等部门,员工总数约30人左右。

其中采购部职责为负责集团日常零星采购;质检部、环境安全部主要职责为日常监督集团控制企业的质检、环保安全方面的运行情况(为防范天成集团控制的企业出现重大质量问题、安全环保事故,对应企业的质量、安全、环保都是总经理负责制,同时,集团层面也配置了相关部门进行总体监督)。

天成集团与发行人及其子公司在资产、财务、人员、机构、业务等方面互相独立,不存在机构、业务等混同的情形。同时,天成集团合并口径中,除了正常生产经营过程中的银行借款、正常业务的应付账款以外,不存在其他大额负债,其资产负债率、流动比率、速动比率等偿债指标均正常,累计营业收入、净利润、经营活动产生的现金流量净额较高,其财务、经营状况不会对发行人业绩或持续经营能力产生重大不利影响,不会对公司控制权稳定及经营稳定性造成重大不利影响。

2、天成集团2020年亏损的原因

2020年度,天成集团合并口径的净利润为-7,205.28万元,主要是因为其合并口径范围内从事种禽养殖、屠宰、加工板块的天成鑫利(下属控股子公司天成种禽、天成饲料)因新冠疫情停工、肉鸭供给周期的影响亏损9,074.18万元而导致合并层面亏损,但2018年、2019年,天成集团合并盈利情况良好。

禽类行业从事种禽、养殖、屠宰等产业链的企业,经营情况会随行业周期的波动,产生较大的盈利或者亏损。天成鑫利及下属子公司即属于禽类(肉鸭)行业,其中天成种禽涉及鸭苗的孵化、养殖和销售(给合作养殖户),天成饲料主要生产和销售鸭饲料(给合作养殖户),天成鑫利涉及(从合作养殖户)采购肉鸭并进行宰杀、加工等,经营业绩(合并口径)受行业周期性影响。

肉鸭产品行业内最能反映行业周期性变化趋势的品种为鸭苗(与天成种禽业绩相关)和毛鸭(与天成鑫利业绩相关),2018年至2019年,肉鸭产业链中主要影响行业盈利状况的鸭苗、毛鸭价格呈现上涨趋势,至2019年末上涨至行业高点;2020年开始价格明显下降,2021年上半年,价格有所回升。

其中鸭苗价格波动较大,2018年至2019年总体呈现上涨趋势,至2019年涨至高点,天成种禽2018年、2019年分别盈利8,633.51万元、14,687.63万元;2020年鸭苗价格大幅下降,价格总体在低位区间波动,导致2020年天成种禽亏损5,300.90万元;2021年鸭苗价格有所回升,天成种禽盈利。

天成鑫利盈利状况与毛鸭价格走势相关:从2018年末开始至2019年末,毛鸭价格开始上升导致天成鑫利(单体)2018年盈利6,333.97万元、2019年亏损2,762.93万元,2020年毛鸭价格虽有所回落,但受整体价格较高和疫情影响,导致天成鑫利(单体)亏损2,300.68万元。

另外,天成饲料主要向合作养殖户销售饲料,导致2018年至2020年分别亏损120.29万元、1,010.35万元和486.07万元。上述因素综合影响,导致天成鑫利2020年合并口径亏损9,074.18万元,也是天成集团2020年合并口径亏损的主要原因。

天成鑫利与主营业务同为肉鸭产品生产、销售的同行业可比上市公司华英农业(002321.SZ)的主营业务盈利情况变化趋势一致。报告期内,天成鑫利与华英农业的毛利变化情况一致:2018年度和2019年,天成鑫利和华英农业毛利均较高;2020年度,受疫情影响和鸭产品价格下降影响,其毛利下降较多;2021年1-6月,随着鸭产品价格的回升,毛利回升。

综上,报告期内,2020年天成集团亏损主要是合并范围内子公司天成鑫利亏损造成,主要原因是疫情影响、鸭肉行业周期波动影响造成,亦与同行业可比上市公司华英农业毛利变动情况一致。天成集团(天成鑫利)盈利状况的变动情况符合行业实际情况。

报告期内,天成集团累计营业收入、净利润、经营活动产生的现金流量净额均较高,不会对发行人业绩或持续经营能力产生重大不利影响,不会对公司控制权稳定及经营稳定性造成重大不利影响。

3、公司已建立了有效的资金管理相关内控制度及风险隔离机制,能够避免控股股东及其下属公司的经营风险向发行人传导,能够保证发行人资金不被关联方不当侵占

发行人制订了《公司章程》《股东大会议事规则》《董事会议事规则》《监事会议事规则》《对外担保管理制度》《关联交易管理制度》等内部治理机制,明确规范了关联交易、对外担保等表决程序,明确了关联股东、关联董事的回避制度,采取了必要措施保护其他股东的利益。

发行人在日常经营过程中严格执行《股东大会议事规则》《董事会议事规则》《财务管理制度》《对外担保管理制度》《关联交易管理制度》等公司治理文件和制度,已建立了有效的资金管理相关内控制度及风险隔离机制,并由控股股东出具了《避免资金占用承诺函》,能够避免控股股东及其下属公司的经营风险向发行人传导,能够保证发行人资金不被关联方不当侵占。

为避免关联方资金占用情形,维护发行人全体股东利益和保证发行人长期稳定发展,发行人控股股东天成集团出具了《避免资金占用承诺函》,具体如下:“本公司及本公司控制的其他企业不存在违法占用路斯股份资金的情况,本公司承诺本公司及本公司控制的其他企业未来也不会以任何方式占用路斯股份资金。本公司从未设立资金池,亦未将路斯股份纳入统一资金管理的范畴。”

境内销售收入持续下滑

1、线上销售

线上销售主要通过在天猫、京东、拼多多等电商平台上开设线上自营店,销售路斯自有品牌产品,包括肉干产品、饼干产品、罐头产品及洁牙骨产品等,线上销售一般采用零售方式定价,销售区域遍布全国。

公司销售费用与线上销售相关的除人员工资外,主要系网络服务费和代理运营费。

①网络服务费主要为公司在天猫、京东、拼多多等电商平台上开设线上自营店销售产品所产生的费用,包括平台服务费、线上销售推广费、软件使用费等。

②代理运营费,为提高线上自营店的运营效果,公司于2018年4月至2019年5月委托寿光市乐贝商贸有限公司代理运营公司线上自营店,包括路斯旗舰店、路斯专营店、路斯淘宝C店、京东路斯自营旗舰店,公司向乐贝商贸支付费用。

2、线下销售

公司线下销售主要通过线下实体店推销路斯产品,包括大型商超、渠道商等,主要销售的产品为肉干产品、饼干产品、罐头产品及洁牙骨产品等,与线上销售的产品类似,线下销售一般采用批发方式定价,销售区域广泛。

公司销售费用中与线下销售相关的主要系广告宣传费及销售返利等,其波动与公司整体销售情况相匹配。具体情况详见“(二)补充披露报告期内广告宣传费、网络服务费的具体构成,主要广告商和网络服务商情况,并结合公司销售策略、不同推广模式效果、销售收入变动等,分析说明公司各期广告宣传费及网络服务费支出变动的原因及商业合理性”回复内容。

3、海外宠物消费市场巨大,公司以外销作为经营重点

基于公司生产的产品的市场环境和所处的行业特征,目前公司产品以出口为主,国内销售为辅,该收入结构与同行业上市公司佩蒂股份一致。在欧美等发达国家和地区,宠物食品市场发展较为成熟,一些大型品牌商已占据了大部分市场份额,而新进品牌的营销成本和风险相对较高,因此,公司与当地的知名厂商进行合作,以OEM方式进入当地市场。

公司客户大部分为欧洲知名宠物产品品牌商,不从事生产,主要从生产企业采购定制化宠物产品,再通过大型商超、零售超市、宠物产品专卖店等渠道出售给最终消费者。公司与上述客户长期合作,生产、销售优先满足外销需求。

4、公司逐渐重视境内销售,但市场竞争激烈,销售收入短期内没有明显增长公司对国内市场的销售,具体可分为线上和线下销售两种渠道。

线上销售渠道:主要通过在天猫、京东、拼多多等电商平台开设线上自营店,推广路斯品牌以及进行产品销售。线下销售渠道:通过线下实体店推销路斯产品,主要包括大型商超、渠道商等。报告期内,公司线上的销售收入分别为1,650.83万元、1,616.19万元、1,656.19万元、761.57万元,整体保持稳定,主要是由于一方面目前国内各线上平台的引流成本较高,网络业务推广费的边际效应降低;另一方面目前国内宠物食品行业同质化产品较多,参与的竞争主体较多,市场竞争较为激烈。

报告期内,公司国内线下销售收入分别为6,089.21万元、5,302.49万元、5,180.56万元、2,286.46万元,整体呈下降趋势,主要是由于我国宠物零食竞争格局分散,目前国内宠物零食种类众多,规格、功能各异,因此大多数养宠主人对于宠物零食的品牌忠诚度较低,养宠的主力人群购买零食时偏好非固定品牌的比例较高,因此单一品牌想要获得较大市场份额的难度较大。

同时,公司商超客户之一沃尔玛(中国)投资有限公司,由于其发展自有品牌“惠宜”,公司自有品牌产品对其的销售额有所下降。

募投项目宠物主粮市场开拓的可行性

1、宠物主粮细分市场发展情况

美国是宠物食品市场最大的国家,2019年美国宠物食品市场中主粮销售总额为273.31亿美元,占宠物食品市场销售总规模的近80%。细分领域来看,干粮销售额为190.85亿美元,占比约55.57%;湿粮销售额为82.46亿美元,占比约24.01%。

2006年至2019年干粮和湿粮保持稳定增长,年均复合增长率分别为4.17%和4.79%。近些年,消费者对宠物食品健康营养特性的偏好增强,宠物主人在宠物基本健康的基础上更加注重营养均衡、毛发光滑等高层次因素,对纯天然、添加有机成分或具备特定功能性效用的产品更加青睐,引领宠物食品向纯天然、高蛋白、无谷物、添加有机成分等方向发展。

竞争格局方面,美国宠物食品行业发展起步早,宠物食品行业巨头雀巢、玛氏等入场时间早,并在长期发展中通过多次外延并购扩展产品线、提高市占率。2019年雀巢、玛氏的美国宠物食品行业市占率分别为27.9%和19.7%,两家公司的市场份额总和高达整个市场的将近一半。

细分产品来看,各市场都已存在优势明显的龙头品牌。例如,处方粮市场的希尔斯Hill’s,天然粮市场的BlueBuffalo,以及功能粮市场的玛氏lams(促进健康、提高免疫力)、雀巢PurinaProPlan(促进胃部健康、宠物体重管理)。

这些品牌基本已经在该细分市场中建立起深厚的消费者壁垒,对于缺乏能够广泛触达消费者渠道网络的小企业而言,越发难以突破龙头品牌的包围、建立自身竞争优势。”

2、宠物主粮细分市场发展情况

与美国、欧洲等成熟期市场相比,我国宠物主粮市场正处于快速成长期。根据《2020年中国宠物行业白皮书》统计,2020年宠物食品市场规模约为1,129.56亿元。

其中宠物主粮市场规模高达741.34亿元,在宠物食品市场中占据绝对主导。随着国内人们生活水平的不断提高,对宠物相关产品的消费意愿更加强烈,用于购买宠物食品的可支配开支增加,家庭对于养猫、狗等宠物由过去的主食以剩饭剩菜为主的喂养方式转变为购买现成的主粮产品。

目前,我国主粮市场行业集中度较低,格局体现为外资主导,根据Euromonitor统计的数据,2020年我国宠物主粮市场前五大公司市场份额占比为23.2%,其中玛氏(包括皇家、宝路等多种品牌)的市场占有率为11.1%,余下单一企业的市场占有率相对分散,处于完全竞争状态。这源于国外品牌具备先发优势,多以主粮作为主推产品。

另一方面,不良企业产品事故的曝光使消费者对国产宠物食品信任缺失,成为国产宠物食品企业的销售痛点。随着国家宠物食品相关的规定政策的推出,质量监管的升级,行业向着正确的方向快速发展,国内企业的产品质量也在逐渐提高,为消费者提供更好的保障。

因此,面对较为广阔的市场空间,国产品牌有望奋起直追,从营销、品质、品牌等方面持续发力,以抢占市场。”

3、部分产品线产能利用率较低、存货水平上升的原因

报告期内,饼干产品和洁牙骨产品的平均产能利用率分别为76.61%和41.68%,处于较低水平,但饼干产品和洁牙骨产品销售额占2020年营业收入的比例分别为4.62%和0.65%,占比较小。公司为完善宠物零食的品类、满足客户对宠物食品种类多元化的需求,公司设具了饼干、洁牙骨类产品的相关产能。

同时,根据市场动态、客户订单预期结合优化库存管理等因素,公司以销定产、合理备货的为基础,安排了较为谨慎的生产计划,因此产能利用率较低。报告期各期期末,公司肉干产品和罐头产品的存货余额整体呈现上升趋势,主要由于其报告期内整体销售规模的逐步扩大,两者整体变动趋势一致。

因此,饼干产品和洁牙骨产品的产能利用率偏低、肉干产品和罐头产品存货水平的上升等情况为现有的生产经营和商业模式的反映,具有一定合理性。(王健凡)

-

前三季度完成交通固定资产投资25632亿元 同比增长2% 记者今天从交通运输部获悉,前三季度,交通运输经济运行总体平稳,交通投资、货运量、港口货物吞吐量两年平均增速均在6%左右,其中三季度受

前三季度完成交通固定资产投资25632亿元 同比增长2% 记者今天从交通运输部获悉,前三季度,交通运输经济运行总体平稳,交通投资、货运量、港口货物吞吐量两年平均增速均在6%左右,其中三季度受 -

1-9月份第一产业投资10395亿元 同比增长14.0% 据国家统计局官网消息,1-9月份,全国固定资产投资(不含农户)397827亿元,同比增长7 3%;比2019年1-9月份增长7 7%,两年平均增长3 8%。其中

1-9月份第一产业投资10395亿元 同比增长14.0% 据国家统计局官网消息,1-9月份,全国固定资产投资(不含农户)397827亿元,同比增长7 3%;比2019年1-9月份增长7 7%,两年平均增长3 8%。其中 -

1-8月河南省货物贸易保持高速增长 商务运行稳中有进 据河南省商务厅官网消息,2021年1-8月,全省货物贸易保持高速增长,招商引资保持增长态势,消费品市场恢复态势放缓,对外投资大幅增长,商

1-8月河南省货物贸易保持高速增长 商务运行稳中有进 据河南省商务厅官网消息,2021年1-8月,全省货物贸易保持高速增长,招商引资保持增长态势,消费品市场恢复态势放缓,对外投资大幅增长,商 -

医药板块投资性价比显现 基金公司密集调研医药上市公司 12月14日,资本邦了解到,随着年内的持续调整,此前一直处于高估值的医药板块投资性价比显现,因此基金公司对相关主题基金的布局速度加快。

医药板块投资性价比显现 基金公司密集调研医药上市公司 12月14日,资本邦了解到,随着年内的持续调整,此前一直处于高估值的医药板块投资性价比显现,因此基金公司对相关主题基金的布局速度加快。 -

稳增长预期确认 中信证券:跨年蓝筹行情预计将延续数月 12月13日,资本邦了解到,上周(12月6日—12月10日),A股在央行宣布全面降准0 5个百分点后,迎来震荡上行,上证指数周涨幅1 63%,深证成指全

稳增长预期确认 中信证券:跨年蓝筹行情预计将延续数月 12月13日,资本邦了解到,上周(12月6日—12月10日),A股在央行宣布全面降准0 5个百分点后,迎来震荡上行,上证指数周涨幅1 63%,深证成指全 -

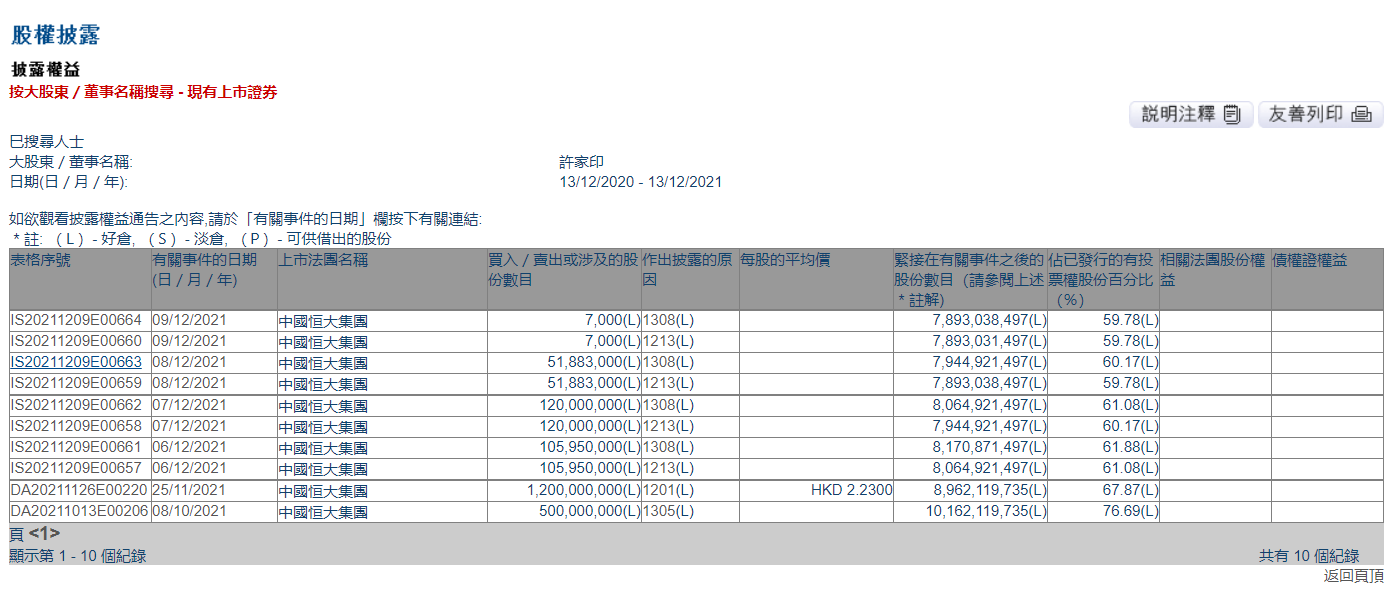

许家印在中国恒大持股比例从61.88%下降至59.78% 12月13日,资本邦了解到,港交所文件显示,依据强制处置事项,12月6日、12月7日、12月8日、12月9日,许家印持续被强制卖出中国恒大1 06亿股

许家印在中国恒大持股比例从61.88%下降至59.78% 12月13日,资本邦了解到,港交所文件显示,依据强制处置事项,12月6日、12月7日、12月8日、12月9日,许家印持续被强制卖出中国恒大1 06亿股

-

国联股份:全国营销体系建设项目是建立健全一个基本满足多多电商平台属地服务的全... 每经AI快讯,有投资者在投资者互动平台提问:潘总您好,IPO募集的资金中有7940万元用于全国营销体系建设项目,麻烦潘总介绍下这个项目。目前进

-

奇安信吴云坤:零信任是数据安全的必然选择和创新方向 “数据安全是数字化时代关基保护的核心和关键。”12月16日,在由中国计算机学会计算机安全专委会数据安全工作组举办的“零信任分论坛”...

-

中矿资源:年内可完成3000吨/年扩建至6000吨/年的氟化锂技改项目 【中矿资源:年内可完成3000吨 年扩建至6000吨 年的氟化锂技改项目】中矿资源(002738)12月17日在互动平台表示,根据目前公司工作进展情况来看

-

恒生科指又创新低!港股究竟有多“便宜”?券商:明年配置这些板块! 恒生科指又创新低!港股究竟有多“便宜”?券商:明年配置这些板块!新经济是港股胜负手。

-

广东省政府副秘书长、省政数局局长杨鹏飞到茂名调研“办事不出村”改革工作 日前,广东省政府副秘书长、省政数局局长杨鹏飞带队到茂名调研,深入茂名高州云潭镇读岗村了解“办事不出村”改革工作情况。杨鹏飞一行...

-

大鹏街道蝶变记②丨一轴两湾多点集中发力 大鹏街道推动经济高质量发展 在加快“生态立区经济强区”建设,全面开启大鹏高质量发展的征途上,大鹏办事处全面贯彻新发展理念,硬环境建设,软实力提升,锚定目标...

-

“网红神盘”不香了?深圳豪宅新盘大降温 此前曾遭疯抢 严控下购房者变理性 【“网红神盘”不香了?深圳豪宅新盘大降温此前曾遭疯抢严控下购房者变理性】隆冬时节,深圳的新房市场也寒意阵阵。备受市场瞩目的深圳...

-

菲达环保三度谋划资产重组背后:内幕交易、信披数据“打架”、疑借收购提升业绩 时隔近五个月,菲达环保(600526 SH)重大资产重组方案再出变数。12月16日晚间,菲达环保公告,拟向杭钢集团发行股份购买其所持有的紫光环保62 9

-

闷声发大财!今年这些海外上游厂商股价远远跑赢特斯拉 近两年,电动车行业无疑是全球投资市场最引人注目的行业之一,尤其是电动车领军企业特斯拉的股价猛涨尤其令人惊叹。不过今年,由于上游...

-

和信投顾:沪指早盘小幅低开 芯片股持续低迷 【和信投顾:沪指早盘小幅低开芯片股持续低迷】截止午间收盘,沪指跌0 9%,深成指跌1 35%,创业板指跌1 38%。北向资金方面,沪股通早盘净流出3

-

爱好成就大奖 山东购彩者淡定领走足彩107万元 11月12日,烟台龙口传出喜报,在足彩胜平负14场第21136期中,龙口购彩者中得一等奖一注、二等奖九注,奖金合计1077044元。中奖后,大奖得主迟

-

花呗影响个人负债率吗 影响借款人个人负债率的因素还有哪些? 如今互联网发展越来越快速,市面上的小额贷款也越来越多。支付宝平台有不少小贷产品,大家所熟知的蚂蚁花呗。日前,有一个朋友询问,花呗影

花呗影响个人负债率吗 影响借款人个人负债率的因素还有哪些? 如今互联网发展越来越快速,市面上的小额贷款也越来越多。支付宝平台有不少小贷产品,大家所熟知的蚂蚁花呗。日前,有一个朋友询问,花呗影 -

白酒股午后持续走低 来伊份触及跌停 每经AI快讯,白酒股午后持续走低,来伊份触及跌停,贵州茅台、老白干酒、泸州老窖、皇台酒业、五粮液等跌超3%。

-

稀土永磁板块持续走低 【稀土永磁板块持续走低】正海磁材、英洛华、银河磁体、大地熊、有研新材、宁波韵升跌超5%。

-

宝泰隆:目前未有石墨负极业务 【宝泰隆:目前未有石墨负极业务】宝泰隆(601011)在互动平台表示,目前公司拥有的石墨矿正在办理采矿权证,尚未进行开采。公司目前未有石墨负

-

硅宝科技:光伏太阳能用胶已全面进入太阳能光伏组件、BIPV等多个领域 【硅宝科技:光伏太阳能用胶已全面进入太阳能光伏组件、BIPV等多个领域】硅宝科技(300019)在接受机构调研时表示,公司光伏太阳能用胶已全面进

-

万集科技发布混合固态128线车规级激光雷达 【万集科技发布混合固态128线车规级激光雷达】记者获悉,12月16日,在广州召开的世界智能汽车大会上,万集科技发布了混合固态128线车规级激光

-

借鉴历史,哪些刺激消费政策值得期待? 据新华社报道,2021年12月6日中共中央政治局召开会议,分析研究当前经济形势和经济工作,指出“实施好扩大内需战略,促进消费持续恢复”...

-

彝人老家:深度根植贫困县,辐射带动你我他 凉山州位于四川西南边陲,广袤无垠,层峦叠嶂,北起大渡河,南临金沙江山山水水在亘古岁月中见证着沧海桑田。山高谷深、林峰苍茫,是典型的深度

彝人老家:深度根植贫困县,辐射带动你我他 凉山州位于四川西南边陲,广袤无垠,层峦叠嶂,北起大渡河,南临金沙江山山水水在亘古岁月中见证着沧海桑田。山高谷深、林峰苍茫,是典型的深度 -

才高兴了一天!美股科技巨头全线下挫 终究仍躲不开美联储紧缩风暴? 【才高兴了一天!美股科技巨头全线下挫终究仍躲不开美联储紧缩风暴?】中国有句老话:“是福不是祸,是祸躲不过”,对于那些本周手中握...

-

IDC头部玩家光环新网定增落定,兴证财通诺德再上获配名单,海通广发银河同参与,ID... 12月16日,IDC头部玩家光环新网发布了规模30亿元的定增结果公告。光环新网是业界领先的互联网综合服务提供商,主营业务为互联网数据中心服务(I

-

巨丰投顾:整理不改向好趋势 A股跨年行情仍值得期待 【巨丰投顾:整理不改向好趋势A股跨年行情仍值得期待】观点:宏观面看,尽管短期经济回升,但整体经济增速放缓,下行压力依然较大。不过...

-

巨丰投顾:科技股回调致A股走弱 跨年行情迎低吸机会 【巨丰投顾:科技股回调致A股走弱跨年行情迎低吸机会】周五,A股低开低走,创业板领跌。盘面上,电源设备、电网设备、采掘、电力、房地...

-

源达:震荡仍是当下市场主基调 【源达:震荡仍是当下市场主基调】今日沪深两市指数整体呈现震荡调整格局。三大指数早盘均低开低走,弱势格局明显。

-

元旦当日车票 18日就能购买 天津北方网讯:从铁路部门获悉,进入12月中旬,根据最新铁路火车票预售期规定,2022年元旦火车票提前15天开售。明天可购买2022年元旦当天的火

-

水泥价格高价区触顶徘徊 煤价大降提升四季度毛利 临近年底,本应是各地工程赶进度,水泥价格最高的时候,而今年旺季不旺,水泥价格已连续下跌超一个月,较10月价格最高时有明显回落。而...

-

央行副行长陈雨露:继续完善准入前国民待遇和负面清单管理制度 【央行副行长陈雨露:继续完善准入前国民待遇和负面清单管理制度】中国人民银行副行长陈雨露在《中国金融》杂志最新撰文称,继续完善准...

-

山科智能项目入选2021年全国智慧企业建设创新案例 【山科智能项目入选2021年全国智慧企业建设创新案例】山科智能(300897)17日消息,公司与大连德泰水务有限公司合作开发的《基于智慧水务综合平

-

“新希望系”计划控股红星乳业 持股比例或在51%—60% 【“新希望系”计划控股红星乳业持股比例或在51%—60%】近日,新希望乳业董事长席刚出任红星乳业董事职位,另有“新希望系”高管邱屿、...

-

巨丰投顾:整理不改向好趋势 A股跨年行情仍值得期待 【巨丰投顾:整理不改向好趋势A股跨年行情仍值得期待】观点:宏观面看,尽管短期经济回升,但整体经济增速放缓,下行压力依然较大。不过...

热门资讯

-

前三季度完成交通固定资产投资25632亿元 同比增长2% 记者今天从交通运输部获悉,前三季...

前三季度完成交通固定资产投资25632亿元 同比增长2% 记者今天从交通运输部获悉,前三季... -

1-9月份第一产业投资10395亿元 同比增长14.0% 据国家统计局官网消息,1-9月份,...

1-9月份第一产业投资10395亿元 同比增长14.0% 据国家统计局官网消息,1-9月份,... -

1-8月河南省货物贸易保持高速增长 商务运行稳中有进 据河南省商务厅官网消息,2021年1-...

1-8月河南省货物贸易保持高速增长 商务运行稳中有进 据河南省商务厅官网消息,2021年1-... -

医药板块投资性价比显现 基金公司密集调研医药上市公司 12月14日,资本邦了解到,随着年内...

医药板块投资性价比显现 基金公司密集调研医药上市公司 12月14日,资本邦了解到,随着年内...

文章排行

图赏

-

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转...

拓荆科技针对科创板第二轮问询相关问题进行问询回复 盈利能力不足、产品类型单一且周转... -

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%...

立讯精密涨6.32%目前报价36.99元 这家企业主要是干什么的? 据最新消息显示,立讯精密涨6 32%... -

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期...

国漫多利好迈入黄金期 头部动漫公司扎堆IPO 今年以来,动漫市场绽放异彩。暑期... -

4月1日起 北京市燃油车不得占用充电专用泊位 充电站必须配专人巡检 今日,记者从北京市市场监管局网站...

4月1日起 北京市燃油车不得占用充电专用泊位 充电站必须配专人巡检 今日,记者从北京市市场监管局网站...