百诚医药(301096):仿创结合的CRO、CDMO一体化平台 多方位布局逐步收获

“药学研究+临床试验+定制生产”平台,新签订单高增,业绩确定性较高。1、仿制药开发根基牢固、服务全面:公司深耕仿制药开发领域11年,采取“受托研发服务+研发技术成果转化”双线发展战略,为客户提供全方位一体化仿制药研发至生产服务。2、高增订单夯实业绩确定性:公司在手订单饱满,2021年约8.93亿元(+77%),2021年新签订单8.08亿元(+165%),持续高增的订单有望驱动公司收入持续快速增长。

多重政策加持,仿制药CRO有望迎来快速成长期。1、仿制药一致性评价与MAH药品上市许可人制度双重共振,仿制药外包服务有望迎来快速成长期:①随着全球专利药物逐步到期,人口老龄化加速,国内对仿制药需求持续提升,推动仿制药外包服务不断发展;②仿制药一致性评价增加BE需求,仿制药CRO凭借降本增效优势迎来快速增长;③MAH制度推动中小型药企及医药代理公司参与仿制药开发领域,推动外包需求提升。2、仿制药外包服务格局尚未成型,公司未来发展空间较大:国内仿制药医药外包服务参与者众多、市场较为分散,呈跑马圈地态势,据沙利文数据测算,公司2019年在国内药学研究CRO市场(CMC 市场数据)的占有率约为1.56%,在国内临床CRO市场的占有率为0.16%,未来发展空间较大。

受托研发、技术转让、CDMO及创新药开发多轮驱动,公司未来发展可期:1、受托研发服务:近三年增长45.9%,业务全面,药学研究优势显著,25个注册阶段项目有望推动2022年持续快速增长;2、自主研发技术转让:近三年增长118.2%,随着100个项目不断推进,12个注册阶段项目持续落地,有望逐步迎来收获;3、CDMO:赛默金西项目加快后端布局进度,随着2022年产能快速爬坡,CDMO有望迎来高速增长期;4、创新药研发:新药研发团队经验丰富,创新药受托服务已贡献收入,自主研发管线处临床早期,随着BIOS-0618逐步推入临床,有望增厚业绩弹性。

盈利预测与估值:结合公司业务布局规划及行业增速情况,我们预计公司2022-2024年营业收入分别为6.29亿元、9.90亿元、14.55亿元,增速分别为67.97%、57.40%、47.04%;归母净利润分别为2.06亿元、3.05亿元、4.53亿元,增速分别为85.44%、47.90%、48.84%。考虑到公司所处赛道处景气初期,公司发展空间较大,订单增速较快,未来有望通过拓展CDMO及创新药转化带来长期成长性。

风险提示事件:医药行业景气度下降的风险、研究报告使用的公开资料可能存在信息滞后或更新不及时的风险、项目终止率过高的风险、核心技术人员流失的风险。

(文章来源:中泰证券研究)

-

“中国民营疫苗第一股”智飞生物股价闪崩 盘中一度跌超18% 14日,中国民营疫苗第一股智飞生物股价闪崩,盘中一度跌超18%。截至收盘,智飞生物报116元 股,下跌14 19%。本轮下跌或许与世界卫生组织所

“中国民营疫苗第一股”智飞生物股价闪崩 盘中一度跌超18% 14日,中国民营疫苗第一股智飞生物股价闪崩,盘中一度跌超18%。截至收盘,智飞生物报116元 股,下跌14 19%。本轮下跌或许与世界卫生组织所 -

保障性租赁住房发行基础设施REITs产品取得突破性进展 4月14日,资本邦了解到,近期市场刮起公募REITs热潮,继华夏中交高速REIT火热发售后,更多REITs项目正稳步扩容推进。保障性租赁住房发行基

保障性租赁住房发行基础设施REITs产品取得突破性进展 4月14日,资本邦了解到,近期市场刮起公募REITs热潮,继华夏中交高速REIT火热发售后,更多REITs项目正稳步扩容推进。保障性租赁住房发行基 -

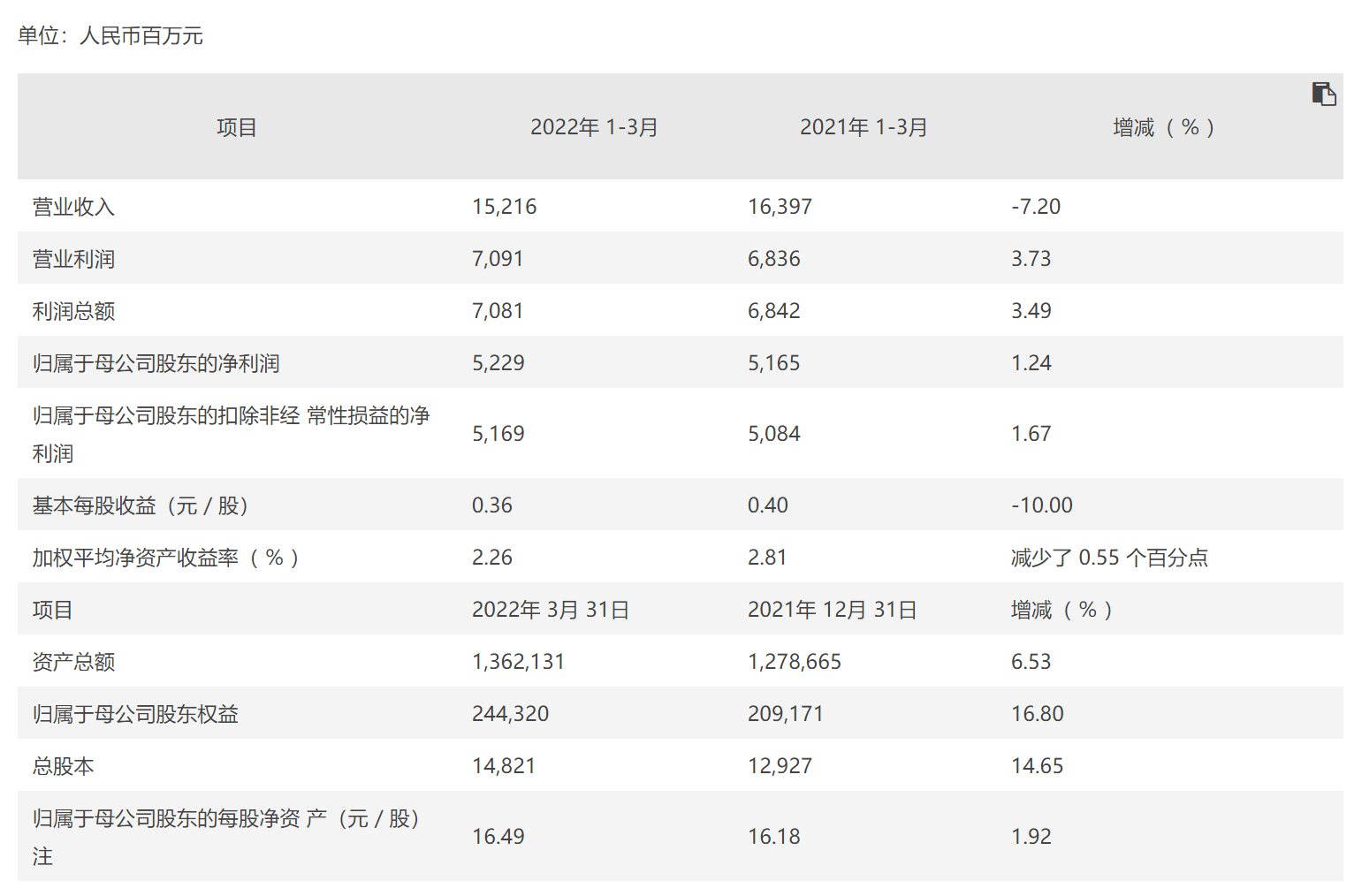

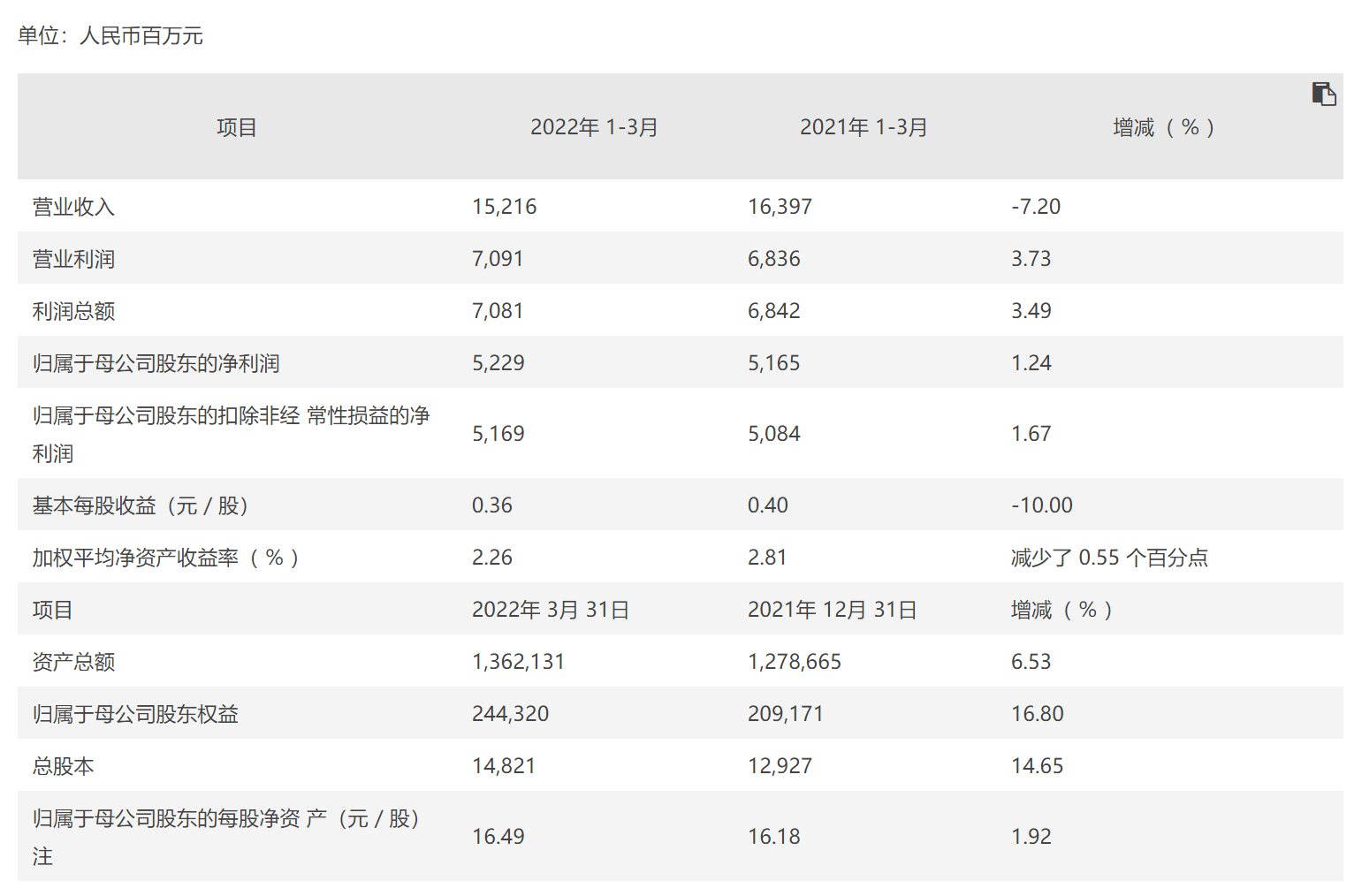

中信证券发布首份2022年一季度业绩快报 净赚52.29亿元 4月13日,资本邦了解到,中信证券(600030 SH 06030 HK)于昨日夜间发布A股上市券商首份2022年第一季度业绩快报。2022年一季度,中信证券集团

中信证券发布首份2022年一季度业绩快报 净赚52.29亿元 4月13日,资本邦了解到,中信证券(600030 SH 06030 HK)于昨日夜间发布A股上市券商首份2022年第一季度业绩快报。2022年一季度,中信证券集团 -

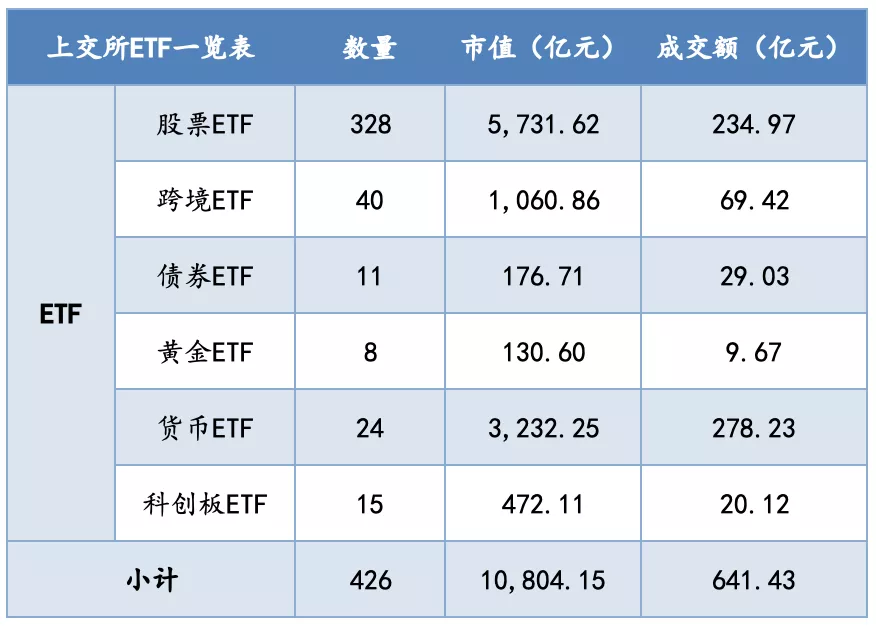

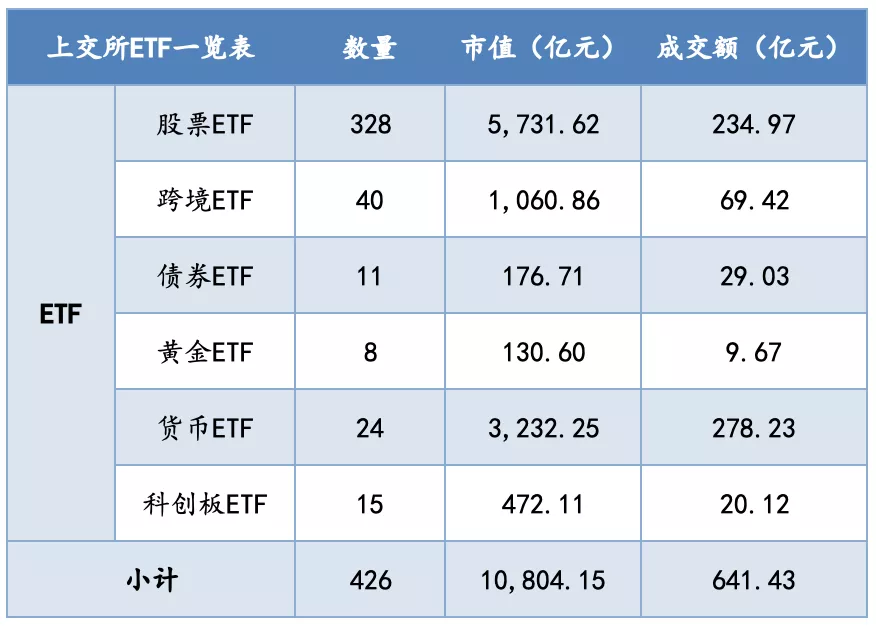

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上交所2022年ETF和指数化投资线上国际推介活动拉开帷幕。活动旨在积极传递中国资本市场对外开放的坚定态度和

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上交所2022年ETF和指数化投资线上国际推介活动拉开帷幕。活动旨在积极传递中国资本市场对外开放的坚定态度和 -

今日沪指收跌2.61% 北向资金净卖出57.6亿元 4月11日,资本邦了解到,截至今日收盘,沪指收跌2 61%报3167 13点,深成指收跌3 67%报11520 21点,创业板指收跌4 20%报2462 04点。两市560

今日沪指收跌2.61% 北向资金净卖出57.6亿元 4月11日,资本邦了解到,截至今日收盘,沪指收跌2 61%报3167 13点,深成指收跌3 67%报11520 21点,创业板指收跌4 20%报2462 04点。两市560 -

又有明星基金经理“奔私” 周应波担任上海运舟董事长 不久前宣布离职的顶流周应波去向已确定,担任新生私募基金机构上海运舟的董事长。今年以来离职的基金经理已超过80人,其中已有多人宣布转投

又有明星基金经理“奔私” 周应波担任上海运舟董事长 不久前宣布离职的顶流周应波去向已确定,担任新生私募基金机构上海运舟的董事长。今年以来离职的基金经理已超过80人,其中已有多人宣布转投

-

百诚医药(301096):仿创结合的CRO、CDMO一体化平台 多方位布局逐步收获 “药学研究+临床试验+定制生产”平台,新签订单高增,业绩确定性较高。1、仿制药开发根基牢固、服务全面:公司深耕仿制药开发领域11年,...

-

紫晶存储收问询函:要求核实银行在质押未到期的情况下划扣资金的原因及办理依据 上交所科创板公司管理部4月18日向紫晶存储下发关于资金划扣事项的问询函。4月18日,公司提交公告称,前期违规担保涉及的河南卢氏农村商业银行

-

北京银行回应京医通停运事件:将继续积极沟通 就网传“京医通将停运”事件,北京银行对证券时报& 183;券中社记者回应时表示:“我行已收到北京怡合春天科技有限公司关于‘京医通’停...

-

央视《新闻联播》:多举措促产业链供应链稳定 【央视《新闻联播》:多举措促产业链供应链稳定】加强通信大数据对畅通物流的精准支撑,助力重要物资货运车辆及司乘人员顺畅通行。落实...

-

新三板又现大手笔分红 北交所年报业绩说明会受投资者关注 【新三板又现大手笔分红北交所年报业绩说明会受投资者关注】进入年报密集披露期,新三板市场“大手笔”分红计划频频出现。截至目前,已...

-

安信证券维持妙可蓝多买入评级:奶酪如期高增 盈利能力显著提升 目标价45.12元 安信证券04月19日发布研报称,维持妙可蓝多(600882 SH,最新价:34 22元)买入评级,目标价格为45 12元。评级理由主要包括:1)常低温齐发力,奶

-

安信证券给予亿田智能买入评级:经营优化 Q4收入高速增长 安信证券04月19日发布研报称,给予亿田智能(300911 SZ,最新价:62 32元)买入评级。评级理由主要包括:1)公司行业地位提升;2)Q4盈利能力下滑

-

新光药业2021年扣非净利润同比增长20.47% 老龄化进程释放中医药潜力 4月18日晚,新光药业(300519)发布2021年年度报告。报告期内,公司实现营业总收入和净利润分别为32,087 61万元、11,428 04万元,同比增长13 35%

-

大众交通:捐赠物资款项帮扶抗疫 4月18日下午,大众交通(600611)响应上海市浙江商会号召,向浦东新区北蔡镇捐赠的价值5万多元的面纸、卷纸、卫生巾、酒精湿巾等生活物资,帮扶

-

欧科亿:国产刀具龙头 硬质合金&数控刀片两开花 欧科亿(688308)国产刀具龙头硬质合金&数控刀片两开花投资要点以硬质合金制品起家,成长为数控刀具国产龙头欧科亿成立于1996年,成立之初...

-

创世纪:国产数控机床龙头 轻装上阵、腾飞在即 创世纪(300083)国产数控机床龙头轻装上阵、腾飞在即投资要点国内数控机床领军企业,正处于较快成长阶段公司前身为劲胜智能,2020年剥离结构件

-

公募REITs阵容年内料将持续扩充 【公募REITs阵容年内料将持续扩充】基础设施公募REITs扩募“箭在弦上”,沪深交易所近日分别就公开募集基础设施证券投资基金(REITs)业...

-

4月机构调研降温 电子行业受关注 【4月机构调研降温电子行业受关注】4月以来,机构调研的调研次数和受调研公司数较3月同期均有所下降。截至4月18日,统计数据显示,4月以来各机

-

上海医药:医药商业和工业持续增长 重点布局创新药+中药+疫苗三大领域 上海医药(601607)医药商业和工业持续增长重点布局创新药+中药+疫苗三大领域投资要点工业加大研发投入,凸显创新属性。2021年,医药工业实现收

-

广发证券:供需超预期 煤价维持高位 估值仍在底部 【广发证券:供需超预期煤价维持高位估值仍在底部】22年以来国内基本面超预期,国际煤价涨幅更明显。国内外供给增量均受限,下游需求有...

-

帅丰电器董事长商若云:助力千万家庭做好每一顿饭 “以工匠精神用心打磨产品,以平常心坐对市场风云。”帅丰电器董事长商若云说,帅丰电器并不局限于眼前的做大做强,而是特别强调要稳健...

-

国金证券:疫情干扰已开始逐步减弱 “经济底”在即 【国金证券:疫情干扰已开始逐步减弱“经济底”在即】疫情干扰开始逐步减弱,保通保畅、复工复产等正在有序推进,公路物流、港口运输等...

-

散户傻眼!大牛股秒成“变脸王” 机构涨停板跑路!母婴概念小龙头股东清仓式减持 多数机构对母婴概念股未来业绩抱有乐观态度。五天三板华联股份业绩由盈转亏昨日晚间,华联股份公布2021年度业绩预告修正公告,归母净利润由此

-

“傍上”百度切入自动驾驶 新能源车概念股华锋股份两连板 股东批量减持在路上 连续两个涨停后,华锋股份(002806 SZ)4月18日晚间抛出了一份上修业绩的公告。值得注意的是,华锋股份近日利好不断,前有子公司拿下重大销售合

-

宁德时代EVOGO快换站在厦启动 永福股份为其服务商 财联社记者从永福股份(300712 SZ)和宁德时代(300750 SZ)方面获悉,永福股份为宁德时代首批4个EVOGO快换站中的岭兜国金广场站提供换电站基础土

-

隔夜外盘:美股三大指数小幅收跌 热门中概股普遍下挫 滴滴大跌逾18% 【隔夜外盘】美股三大指数小幅收跌,道指跌0 11%,纳指跌0 14%,标普500指数跌0 02%;热门中概股普遍收跌,滴滴大跌逾18%,爱奇艺跌超9%,腾讯

-

老龄化背景下 企业要快速发展自动化 积极主动适应中长期的宏观经济变化是企业的首要策略之一。“人口红利”见顶后,各行业用人成本将显著上升,在人口流动的背景下,不发达...

-

和邦生物拟125亿扩建双甘膦产能 4月18日晚间,和邦生物(603077)公告称,公司与广安市政府等签订相关协议,拟建设50万吨 年双甘膦生产线,建设内容及规模以可研和设计为准,项

-

投服中心质疑南京新百 资产置换高估值逻辑 近期,南京新百公告,拟以全资子公司新百地产100%股权与南京三胞医疗持有的徐州新健康80%股权进行置换,交易作价17 301亿元。南京三胞医疗为南

-

国信证券跻身净利“百亿俱乐部” 4月18日晚间,国信证券披露2021年年度报告,公司去年实现营业收入238 18亿元,同比上升26 80%;实现归属于上市公司股东的净利润为101 15亿元,

-

宁波银行回应存款利率调降事宜 近期,市场消息称监管鼓励中小银行存款基准利率浮动上限下调10个基点(BP)左右。对此,在4月18日举办的宁波银行业绩会现场,该行管理层透...

-

稳预期降成本多“造血” 赢得时间轴上的赛跑 在疫情反复和市场持续震荡的当下,不确定性后续将如何演绎?近日,华泰证券首席宏观经济学家易峘接受证券时报记者专访,就目前国内经济...

-

巴西政府称世贸组织必须促进全球粮食安全 巴西政府称世贸组织必须促进全球粮食安全。

-

文旅部规范演出经纪人员管理 需每年参加继续教育 演艺经纪行业或将面临更严格的从业要求。4月18日晚间,文化和旅游部就《演出经纪人员继续教育制度(试行)》《演出经纪人员资格证管理制度(试行)

-

巴西政府官员:巴西正在就从伊朗、摩洛哥和美国购买化肥进行谈判 巴西政府官员表示,巴西正在就从伊朗、摩洛哥和美国购买化肥进行谈判。

热门资讯

-

“中国民营疫苗第一股”智飞生物股价闪崩 盘中一度跌超18% 14日,中国民营疫苗第一股智飞生物...

“中国民营疫苗第一股”智飞生物股价闪崩 盘中一度跌超18% 14日,中国民营疫苗第一股智飞生物... -

保障性租赁住房发行基础设施REITs产品取得突破性进展 4月14日,资本邦了解到,近期市场...

保障性租赁住房发行基础设施REITs产品取得突破性进展 4月14日,资本邦了解到,近期市场... -

中信证券发布首份2022年一季度业绩快报 净赚52.29亿元 4月13日,资本邦了解到,中信证券(...

中信证券发布首份2022年一季度业绩快报 净赚52.29亿元 4月13日,资本邦了解到,中信证券(... -

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上...

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上...

文章排行

图赏

-

北京:“平谷一键智慧游”正式上线打造旅游数字化样板 记者从桃醉平谷·花海休闲北京平谷...

北京:“平谷一键智慧游”正式上线打造旅游数字化样板 记者从桃醉平谷·花海休闲北京平谷... -

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大...

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大... -

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海...

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海... -

普吉岛8个月收入超500亿泰铢 40万游客从国外抵达普吉 据泰国旅游局数据显示,自去年7月1...

普吉岛8个月收入超500亿泰铢 40万游客从国外抵达普吉 据泰国旅游局数据显示,自去年7月1...