大额募资后大额现金分红 海宏液压拟挂牌新三板

近日,浙江海宏液压科技股份有限公司(以下简称海宏液压)向全国股转系统提交申报文件,拟在新三板基础层挂牌,并计划通过定向发行募集资金1736.80万元用于补充流动资金,目前已回复挂牌审查部第一次反馈意见。

《每日经济新闻》记者注意到,2020年以来,海宏液压已经完成了两次增资,分别为2020年12月增资扩股募集资金2.27亿元,2021年11月增资募集资金3794.24万元。不过,在2020年底完成大额增资后,海宏液压于2021年1月、2021年9月两次大额现金分红,合计分红1.62亿元,这引起了挂牌审查部关注。海宏液压对此表示,上述股利分配符合公司章程的规定,且与公司当时财务状况相匹配,具有合理性。

2020年收购两家子公司

海宏液压主营业务为液压动力机械及元件制造、销售、维修。2019年、2020年、2021年1~9月(以下简称报告期),海宏液压分别实现营业收入2.01亿元、4.09亿元、4.25亿元,分别实现净利润5058.03万元、7258.74万元、8069.96万元。

从业绩表现来看,2020年海宏液压的业绩出现了大幅增长,收入更是倍增。究其原因,一方面工程机械及工业车辆行业保持高景气度,海宏液压单体营业收入增长了30.85%;另一方面,公司2020年先后收购了浙江高宇液压机电有限公司(以下简称高宇液压)100%股权、浙江安正铸造机械有限公司(以下简称安正铸造)100%股权,合并报表后贡献了较多的营业收入。

记者注意到,在收购高宇液压之前,2019年10月,海宏液压实际控制人钱云冰就已通过协议约定受让赵年高等8人持有的高宇液压57%股权,取得高宇液压的控制权,股权转让价格为现金8700万元以及250万股海宏液压股份。2020年12月,海宏液压以总价款2.1亿元收购了高宇液压100%股权,形成同一控制下的企业合并。

为什么公司不在2019年直接全资收购高宇液压,而是先由实控人受让部分股权后再收购?对此,《每日经济新闻》记者于3月25日致电海宏液压并发送了采访邮件,但截至发稿未获回复。

2020年,高宇液压为海宏液压贡献营业收入、净利润分别为1.74亿元、2889.28万元。另外,2020年3月,海宏液压以5280万元收购安正铸造100%股权,该公司2020年4~12月分别贡献营业收入、净利润4032.29万元、249.90万元。

报告期内发生违规转贷

记者注意到,除了向安正铸造采购铸件外,2020年,海宏液压还先后4次通过安正铸造转贷,取得银行贷款8000万元。事实上,报告期内海宏液压多次通过供应商及关联方转贷,各期转贷金额分别为1.87亿元、1.98亿元、6000万元,合计4.45亿元。其中,通过浙江创驰铸造有限公司(以下简称创驰铸造)转贷次数和金额最多,报告期内转贷次数达到15次,转贷金额合计2.73亿元。创驰铸造为海宏液压第一大供应商,报告期内采购金额分别为1617.76万元、1725.17万元、1583.85万元。

此外,海宏液压还存在协助客户转贷的情形。报告期内,海宏液压为客户浙江海克力液压有限公司(以下简称海克力)提供银行贷款资金走账通道共计3100万元,共涉及10笔银行贷款。

报告期内,海克力并不在海宏液压前五名客户和前五名供应商名单上。在海宏液压已取得的专利中,有3项发明专利申请人为海克力,海宏液压通过继受取得方式获取这3项发明专利。

“截至2021年11月18日,报告期内涉及转贷情形的贷款合同均已履行或提前履行完毕,不存在逾期还款的情形,未给相关贷款银行造成损失。”海宏液压回复挂牌审查部时表示,上述转贷情形违反了《贷款通则》等相关规定,但不属于重大违法违规行为,不存在被处罚情况,未来被处罚的风险也较低。

同时,海宏液压补充风险提示称,报告期内发生的违规转贷行为已得到有效规范,但在公司未来经营中,业务的不断增长对公司的融资提出更高的要求,若公司财务内控执行能力未能与之匹配,将给公司带来一定的风险。

(文章来源:每日经济新闻)

-

保障性租赁住房发行基础设施REITs产品取得突破性进展 4月14日,资本邦了解到,近期市场刮起公募REITs热潮,继华夏中交高速REIT火热发售后,更多REITs项目正稳步扩容推进。保障性租赁住房发行基

保障性租赁住房发行基础设施REITs产品取得突破性进展 4月14日,资本邦了解到,近期市场刮起公募REITs热潮,继华夏中交高速REIT火热发售后,更多REITs项目正稳步扩容推进。保障性租赁住房发行基 -

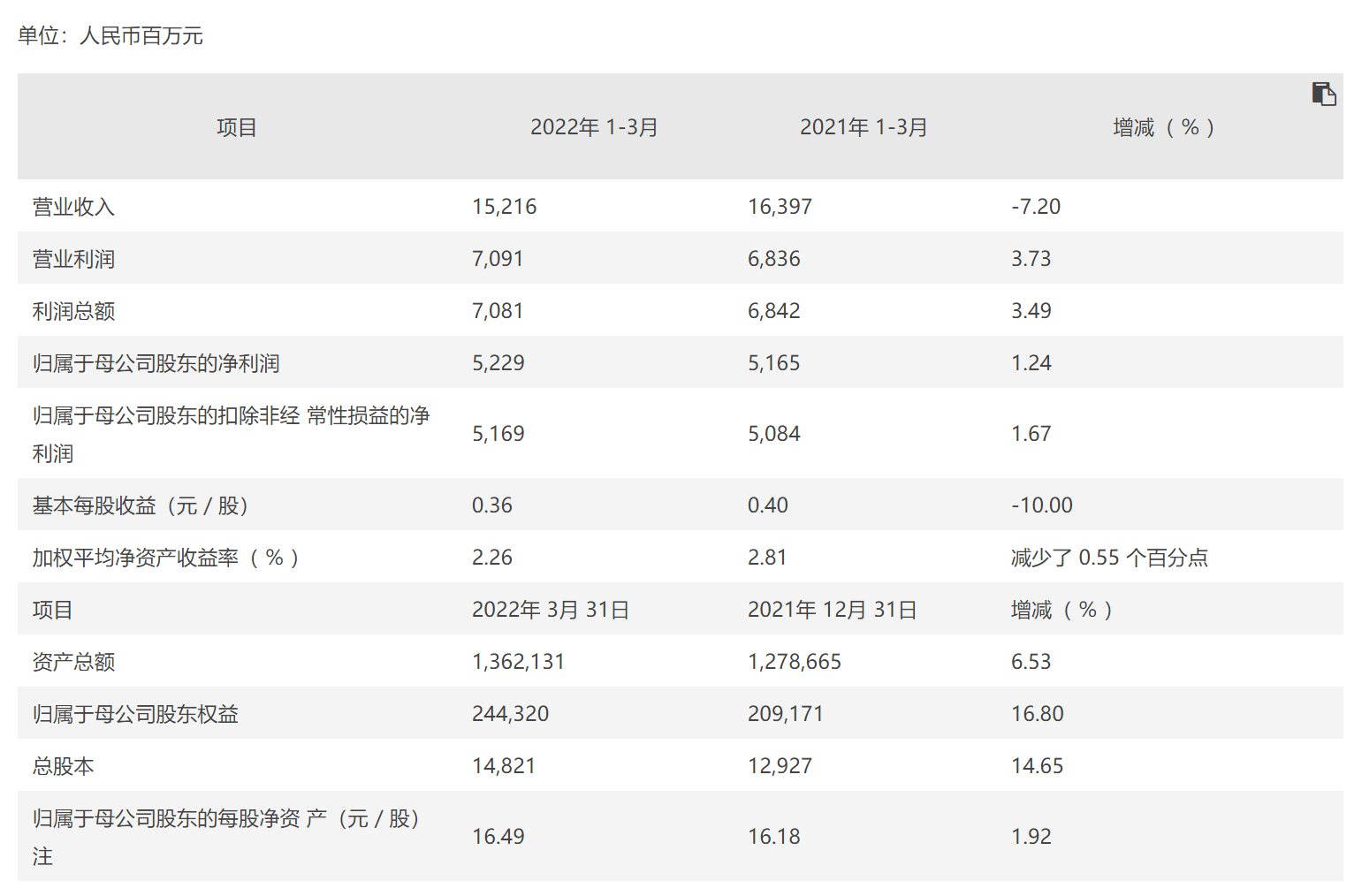

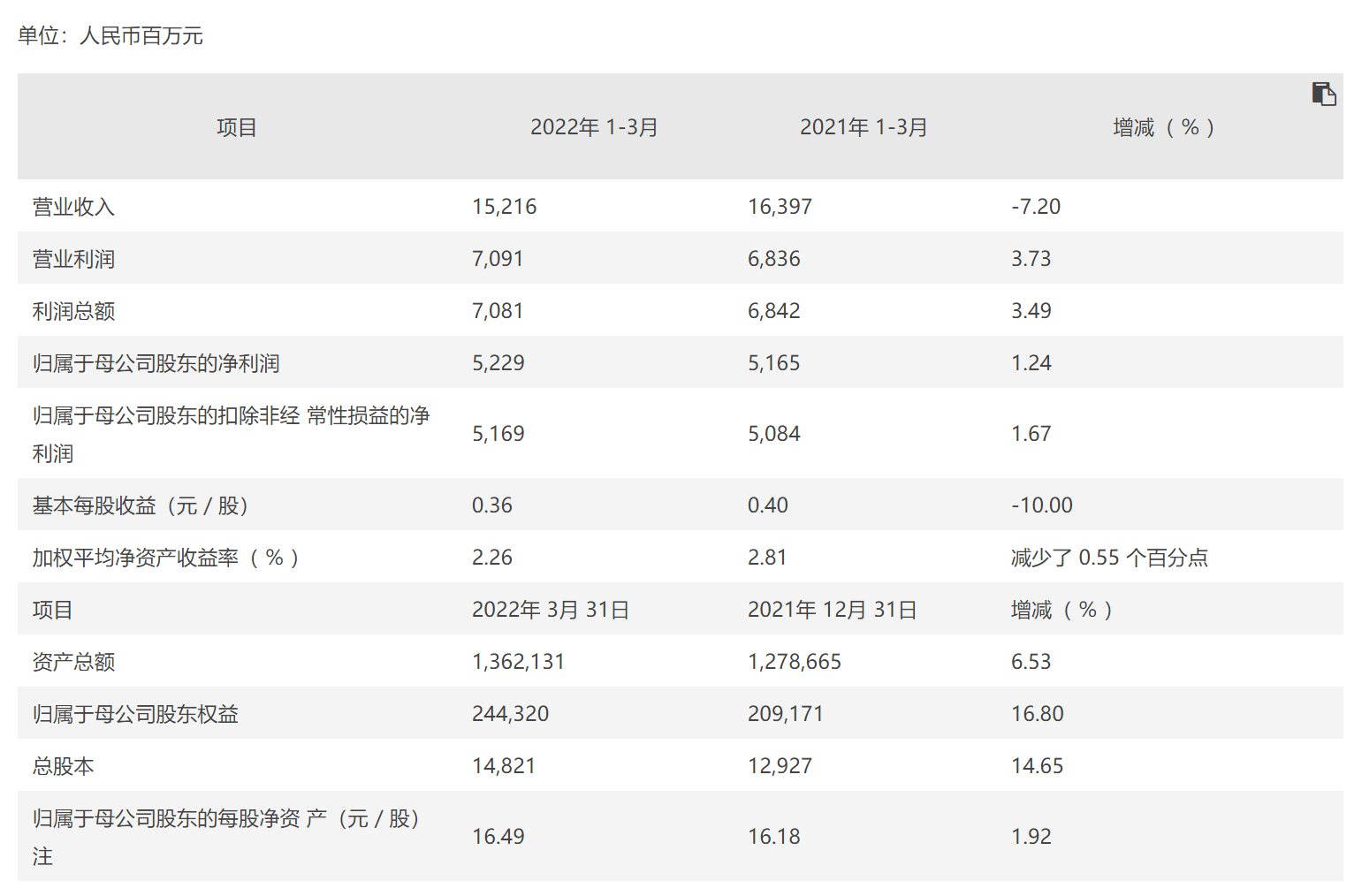

中信证券发布首份2022年一季度业绩快报 净赚52.29亿元 4月13日,资本邦了解到,中信证券(600030 SH 06030 HK)于昨日夜间发布A股上市券商首份2022年第一季度业绩快报。2022年一季度,中信证券集团

中信证券发布首份2022年一季度业绩快报 净赚52.29亿元 4月13日,资本邦了解到,中信证券(600030 SH 06030 HK)于昨日夜间发布A股上市券商首份2022年第一季度业绩快报。2022年一季度,中信证券集团 -

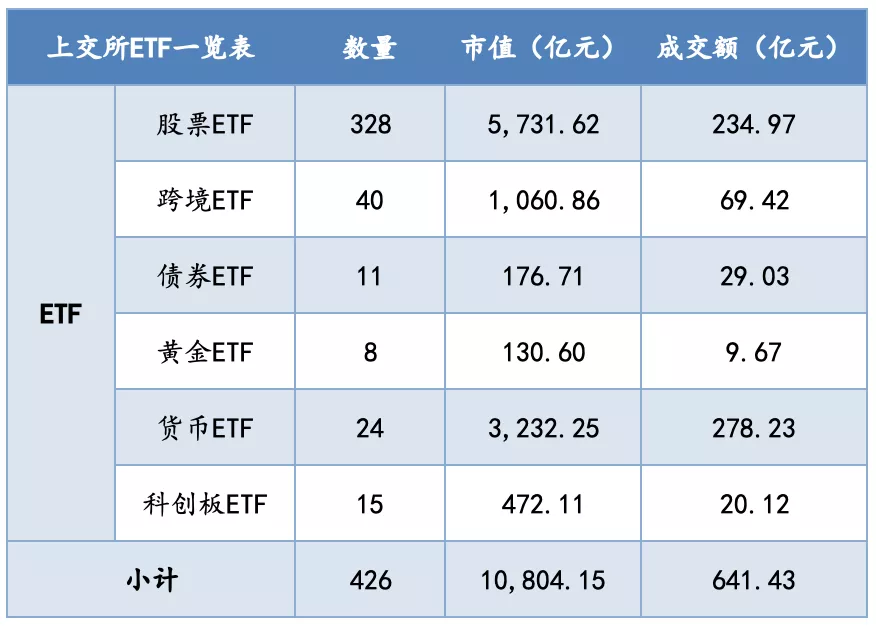

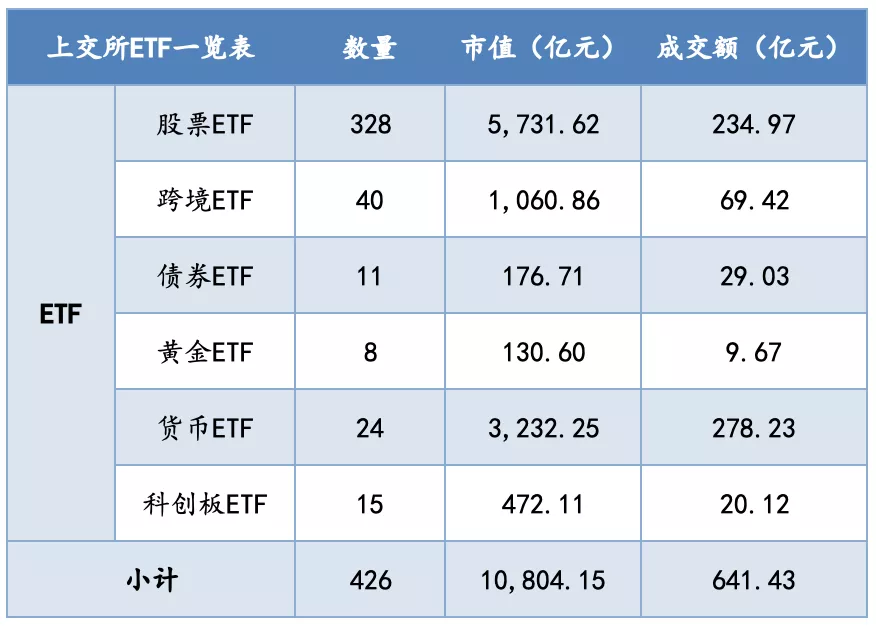

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上交所2022年ETF和指数化投资线上国际推介活动拉开帷幕。活动旨在积极传递中国资本市场对外开放的坚定态度和

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上交所2022年ETF和指数化投资线上国际推介活动拉开帷幕。活动旨在积极传递中国资本市场对外开放的坚定态度和 -

今日沪指收跌2.61% 北向资金净卖出57.6亿元 4月11日,资本邦了解到,截至今日收盘,沪指收跌2 61%报3167 13点,深成指收跌3 67%报11520 21点,创业板指收跌4 20%报2462 04点。两市560

今日沪指收跌2.61% 北向资金净卖出57.6亿元 4月11日,资本邦了解到,截至今日收盘,沪指收跌2 61%报3167 13点,深成指收跌3 67%报11520 21点,创业板指收跌4 20%报2462 04点。两市560 -

又有明星基金经理“奔私” 周应波担任上海运舟董事长 不久前宣布离职的顶流周应波去向已确定,担任新生私募基金机构上海运舟的董事长。今年以来离职的基金经理已超过80人,其中已有多人宣布转投

又有明星基金经理“奔私” 周应波担任上海运舟董事长 不久前宣布离职的顶流周应波去向已确定,担任新生私募基金机构上海运舟的董事长。今年以来离职的基金经理已超过80人,其中已有多人宣布转投 -

一季度多只翻倍股涌现 21只基金去年末提前布局 资本邦了解到,数据显示,截至3月31日收盘,今年一季度有多只翻倍股涌现。若剔除一季度上市的新股,股价涨幅超过100%的股票共有21只,这些

一季度多只翻倍股涌现 21只基金去年末提前布局 资本邦了解到,数据显示,截至3月31日收盘,今年一季度有多只翻倍股涌现。若剔除一季度上市的新股,股价涨幅超过100%的股票共有21只,这些

-

大额募资后大额现金分红 海宏液压拟挂牌新三板 近日,浙江海宏液压科技股份有限公司(以下简称海宏液压)向全国股转系统提交申报文件,拟在新三板基础层挂牌,并计划通过定向发行募集资金1736

-

去年存货和应收账款余额双高 北交所上市公司利通科技增收不增利 3月15日晚间,北交所上市公司利通科技(832225,BJ;前收盘价6 41元)披露的2021年年度报告显示,公司2021年营收为3 32亿元,同比增长16 12%,归

-

手里只有30亿美元“现金” 却想砸430亿美元把推特私有化!马斯克去哪儿找钱?特斯... 从公开表示对推特的不满,到成为推特最大外部股东,全球首富马斯克只用了半个月时间。而从马斯克公开拟430亿美元全面收购推特,到推特酝...

-

张健华:数据只有发挥效用才能体现出价值 清华大学金融科技研究院金融发展与监管科技研究中心主任张健华4月17日在2022清华五道口全球金融论坛上表示,数据有一些特殊的自身特征,这些数

-

光伏产业表现出色 双良节能一季度净利润增长340% 近日,作为节能节水行家、光伏行业新锐,双良节能发布了2022年一季度报告。报告期内,公司实现营业收入17 34亿元,同比大增299%;归母净利润1

-

顺博合金广东子公司复工复产 停产12天未产生重大影响 顺博合金4月17日晚间宣布,日前,公司全资子公司——广东顺博铝合金有限公司在当地政府部门的指导下已完成安全自查自纠,并于4月16日开...

-

公告精选:鲁西化工筹划吸收合并鲁西集团 士兰微一季度净利预增50%-70% 4月17日晚间公告精选:美国ACC再向九安医疗支付货款4 11亿美元;ST辉丰参股公司大丰农商行首发申请未获通过;神思电子控股权拟转让,济南国资

-

技术升级扩能改造顺利完成 联泓新科各装置均满负荷运行 4月16日,联泓新科公布2022年第一季度报告。受计划中的EVA装置技术升级扩能改造停车等因素影响,公司实现营业收入15 56亿元,同比下降13 73%;

-

天富能源2021年营收增长44% 综合能源平台再添新丁 新疆兵团最大的综合能源平台天富能源日前披露的2021年年报显示,报告期内,公司实现营收70 65亿元,同比大幅增长44 31%;归母净利润-4483 07万

-

东方证券A股配股事项落地在即 4月21日至28日全天停牌 4月17日晚间,东方证券发布A股配股发行公告称,本次A股配股以本次发行股权登记日2022年4月20日(T日)上交所收市后的发行人A股总股本约59 67亿股

-

成立再生资源回收业务板块 山鹰国际2021年净利润增长10% 4月16日,山鹰国际发布2021年年报。报告期内,实现营业收入330 33亿元,同比增长32 29%;归属于上市公司股东的净利润15 16亿元,同比增长9 74%。

-

德马科技:2021年营业收入14.83亿元 同比增93.32% 【德马科技:2021年营业收入14 83亿元同比增93 32%】4月17日晚间,德马科技披露2021年年报。财报显示,公司2021年实现营业收入14 83亿元,同比

-

瑞联新材2021年净利同比增36.70% OLED材料景气度上升 4月17日晚间,瑞联新材(688550)披露2021年年度报告。公告显示,公司2021年营业收入15 26亿元,同比增长45 35%;归属于上市公司股东净利润2 40

-

重磅发布!中国空间站在轨建造今年将完成! 4月16日,神舟十三号飞行乘组安全返回东风着陆场,并于当日下午返京。神舟十三号乘组共在轨飞行183天,创造了中国航天员连续在轨飞行时间的最

-

4年亏损近50亿 万家门店只剩300家!昔日“女装之王”进入退市倒计时 【4年亏损近50亿万家门店只剩300家!昔日“女装之王”进入退市倒计时股价从高点跌去96%】有“中国版ZARA”之称的新疆拉夏贝尔服饰股份有...

-

上汽集团:明日启动复工复产压力测试 视情况制定进一步规划 上汽集团将于4月18日启动复工复产压力测试。4月17人,上汽集团方面对澎湃新闻表示,“目前,在上海疫情防控和市政府推动复工复产防疫指...

-

否极泰来方法论:大盘价值股底部区域已现 “否极泰来方法论”框架在宽基指数上的应用我们构建了针对宽基指数的“否极泰来方法论”框架,将原“否极泰来方法论”框架精简至13大指...

-

上汽集团:将根据疫情走势、压力测试结果制定复产动态规划 【上汽集团:将根据疫情走势、压力测试结果制定复产动态规划】4月17日晚间,上汽集团透露了公司复工复产的最新进展。按照规划,4月18日开始,

-

君实生物:研究发现VV116在RSV多个敏感细胞系上具有优异抗病毒效果 【君实生物:研究发现VV116在RSV多个敏感细胞系上具有优异抗病毒效果】君实生物(688180)4月17日晚间公告,近日由公司控股子公司君拓生物与苏州

-

日本人口连续十一年下降 劳动力占比跌破60% 【日本人口连续十一年下降劳动力占比跌破60%】日本内阁府15日公布的数据显示,2021年日本人口较2020年下滑64 4万,降至1 25亿。由此,日本人口

-

日元大幅贬值对日本经济影响广泛 【日元大幅贬值对日本经济影响广泛】今年以来,随着欧美主要央行货币政策转向,日元显著走软。受俄乌冲突影响,国际大宗商品价格持续上...

-

饿了么即将发行数字藏品 【饿了么即将发行数字藏品】4月17日,界面新闻获悉,外卖平台饿了么发布微博内容“elmszcpERC-721UTC+81650384000”(内容已删除),暗示将发

-

十大机构论市:疫情拐点将至 修复行情一触即发 【十大机构论市:疫情拐点将至修复行情一触即发】本周沪指下跌1 25%,下周A股将如何运行?我们汇总了各大机构的最新投资策略,供投资者参考。

-

4月17日晚间沪深上市公司重大事项公告最新快递 4月17日晚间,沪深两市多家上市公司发布公告,以下是重要公告汇总。重大事项九安医疗:美国ACC再向公司美国子公司支付货款4 11亿美元九安医疗(

-

年内最贵新股纳芯微遭网上投资者弃购7.78亿元 【年内最贵新股纳芯微遭网上投资者弃购7 78亿元】4月17日晚间,纳芯微(688052)披露发行结果显示,公司遭到网上投资者弃购7 78亿元。纳芯微表示

-

景兴纸业2021年净利润同比增长41% 8000万投建生活用纸脱墨再生浆项目 4月15日晚间,景兴纸业公告2021年年报,并披露拟投资8000万元建设生活用纸脱墨再生浆项目。景兴纸业表示,2022年是国家执行“禁废令”后...

-

中文在线与清华大学共建元宇宙文化实验室 助推全国数字经济发展 在清华大学新闻与传播学院迎来建院二十周年之际,4月16日,“清华大学新闻与传播学院元宇宙文化实验室”(以下简称“元宇宙文化实验室”)...

-

兴业证券:降准落地有望提振短期市场情绪 【兴业证券:降准落地有望提振短期市场情绪】兴业证券认为,降准落地有望提振短期市场情绪,历次降准落地后一周市场上涨概率较高,创业...

-

六年四次终止!和科达筹划重大事项屡败 深交所看不下去了:啥情况? 【六年四次终止!和科达筹划重大事项屡败深交所看不下去了:啥情况?】筹划两个多月,和科达(002816)筹划的控制权变更事项以失败告终,这已是

-

4月17日晚间沪深上市公司重大事项公告最新快递 4月17日晚间,沪深两市多家上市公司发布公告,以下是重要公告汇总。重大事项九安医疗:美国ACC再向公司美国子公司支付货款4 11亿美元九安医疗(

热门资讯

-

保障性租赁住房发行基础设施REITs产品取得突破性进展 4月14日,资本邦了解到,近期市场...

保障性租赁住房发行基础设施REITs产品取得突破性进展 4月14日,资本邦了解到,近期市场... -

中信证券发布首份2022年一季度业绩快报 净赚52.29亿元 4月13日,资本邦了解到,中信证券(...

中信证券发布首份2022年一季度业绩快报 净赚52.29亿元 4月13日,资本邦了解到,中信证券(... -

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上...

市值超万亿元 上交所ETF和指数化投资线上推介活动拉开帷幕 4月12日,资本邦了解到,近日,上... -

今日沪指收跌2.61% 北向资金净卖出57.6亿元 4月11日,资本邦了解到,截至今日...

今日沪指收跌2.61% 北向资金净卖出57.6亿元 4月11日,资本邦了解到,截至今日...

文章排行

图赏

-

北京:“平谷一键智慧游”正式上线打造旅游数字化样板 记者从桃醉平谷·花海休闲北京平谷...

北京:“平谷一键智慧游”正式上线打造旅游数字化样板 记者从桃醉平谷·花海休闲北京平谷... -

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大...

海棠笑迎客留步看花溪!元大都城垣遗址公园海棠花步入盛花期 海棠笑迎客,留步看花溪。北京元大... -

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海...

亳州林拥城景区和亳药花海休闲观光大世界等你来赏花 春天,亳州市林拥城景区和亳药花海... -

普吉岛8个月收入超500亿泰铢 40万游客从国外抵达普吉 据泰国旅游局数据显示,自去年7月1...

普吉岛8个月收入超500亿泰铢 40万游客从国外抵达普吉 据泰国旅游局数据显示,自去年7月1...